Trasformazione eterogeneaFonte: Cod. Civ. Articolo 2498

15 Dicembre 2016

Inquadramento

La trasformazione si ha quando un'impresa modifica la sua natura giuridica lasciando immutati i contenuti sostanziali della società, la propria attività economica, l'identità dei soggetti economici, i rapporti con l'esterno. Con la riforma del diritto societario il legislatore ha modificato in modo incisivo e sostanziale la materia della trasformazione delle società. Gli articoli dedicati alla trasformazione nel vecchio corpus normativo erano tre (artt. 2498 - 2499 - 2500), la riforma dispone invece per la materia undici articoli dal 2498 al 2500-nonies.

Il nuovo diritto societario instaura e disciplina in modo ampio sia le trasformazioni omogenee progressive (trasformazione di società di persone in società di capitali) sia le trasformazioni omogenee regressive (trasformazione di società di capitali in società di persone) con le quali si attua un mutamento dell'organizzazione societaria; l'assoluta novità giuridica è l'introduzione delle trasformazioni eterogenee da società di capitali ed in società di capitali ed ancora le trasformazioni eterogenee di società cooperative in società di persone.

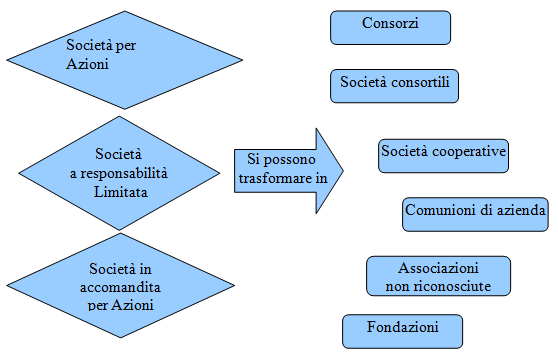

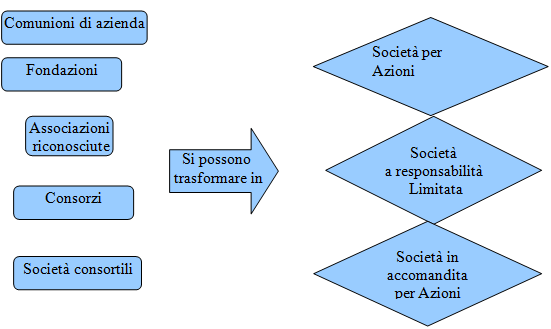

Il legislatore, con la nuova disciplina ha voluto impostare la materia della trasformazione in modo tale da modificarne il concetto stesso. La novità più rilevante è quella di consentire le trasformazioni eterogenee mediante le quali soggetti con natura giuridica diversa (società, enti, fondazioni, associazioni non riconosciute, cooperative) possono avviare un mutamento della natura dell'ente ovvero un mutamento causale ed organizzativo. Le società per azioni, in accomandita per azioni e le società a responsabilità limitata possono trasformarsi in consorzi, società consortili, comunioni di aziende ecc., e viceversa. L a nuova normativa pertanto consente sia la trasformazione omogenea mediante la quale società di un qualunque tipo può trasformarsi in società di un'altro tipo che la trasformazione eterogenea nella quale sono coinvolti nel processo di trasformazione sia società che enti. La trasformazione sia omogenea che eterogenea non determina l'estinzione di un soggetto e la creazione di un altro soggetto. Il nuovo testo statuisce la prosecuzione di tutti i negozi giuridici, di tutti i rapporti processuali dell'ente che effettua la trasformazione. Introduzione

La trasformazione eterogenea è un tipo di trasformazione societaria con il quale si attua non solo il mutamento organizzativo della società trasformanda ma anche lo scopo cui era destinato inizialmente il proprio patrimonio. In realtà con la trasformazione eterogenea la titolarità del patrimonio rimane inalterata solo fino alla liquidazione della società trasformata dove il patrimonio verrà assegnato ai soci (in caso di società di capitali) o verrà destinato a fini di pubblica utilità (in caso di enti non lucrativi).

Nella trasformazione omogenea lo scopo sociale rimane il medesimo modificando solo la struttura organizzativa della società, lo scopo di lucro è costante anche in presenza di una modifica dell'assetto organizzativo; nella trasformazione eterogenea il mutamento avviene sia per quel che riguarda la struttura societaria sia per quel che riguarda lo scopo della società stessa.

La legge pertanto prevede che con la delibera di trasformazione, gli enti che esercitano istituzionalmente una attività commerciale possano trasformarsi in un ente non commerciale e viceversa.

Con la trasformazione eterogenea le società di capitali (società per azioni, società in accomandita per azioni, società a responsabilità limitata) possono trasformarsi in consorzi, società consortili, società cooperative, comunioni di azienda, associazioni non riconosciute e fondazioni, ed i consorzi, le società consortili, le comunioni di azienda, le associazioni riconosciute, le fondazioni possono trasformarsi in società per azioni, in società in accomandita per azioni,in società a responsabilità limitata. La fattispecie della trasformazione eterogenea

Disciplina ex art. 2500-septies, comma 1

Disciplina ex art. 2500-octies, comma 1

L'articolo 2500-septies del codice civile detta le regole per la trasformazione eterogenea da società di capitali sia in enti commerciali che in enti non commerciali. Nello specifico:

L'articolo 2500-septies comma 2 inoltre richiama espressamente e rimanda alle regole di cui all'art. 2500-sexies in quanto compatibile. C'è quindi un richiamo, laddove sussiste compatibilità, alle regole generali della trasformazione regressiva.

Dal combinato disposto dei due articoli si evincono le regole da seguire:

Resta fermo il diritto di recesso riconosciuto negli artt. 2437 e 2473 del codice civile. La legge impone un quorum qualificato per l'approvazione della delibera di trasformazione da società di capitali; il quorum è rappresentato dal voto favorevole di due terzi dei soci aventi diritto e dal consenso dei soci che assumono la responsabilità illimitata. Il quorum formulato dal comma 3 dell'art. 2500-septies sottintende tre limiti oggettivi: a) il quorum non può essere ridotto da norme statutarie; b) se lo statuto prevede un quorum più elevato la norma di cui al citato comma viene assorbita dalla norma statutaria; è interesse del legislatore tutelare le minoranze in sede di trasformazione eterogenea; c) non è vietato dalla legge elevare il quorum massimo specificato dalle singole fattispecie dell'ente soggetto alla trasformazione.

La formulazione del comma 3 del citato articolo del codice civile esprime un compromesso tra l'esigenza di tutelare l'investimento effettuato dal singolo socio e l'interesse a favorire l'evoluzione della struttura organizzativa della società. Per quel che riguarda la seconda convocazione, l'art. 2369 comma 5 del codice civile stabilisce che per le delibere di trasformazione, nelle società che non fanno ricorso al mercato del capitale di rischio, è necessario anche in seconda convocazione del voto favorevole di tanti soci che rappresentino più di un terzo del capitale sociale. Tale limite è comunque superato dalla norma dell'art. 2500 septies comma 3; in sostanza la trasformazione eterogenea di una società (che faccia o meno ricorso al capitale di rischio) deve essere deliberata con "il voto favorevole dei due terzi degli aventi diritto". Anche la formulazione "aventi diritto" ha lasciato adito al dubbio se il quorum deve essere calcolato per quote di partecipazione o per numero di votanti . La disciplina sulle società di capitali dirada tale dubbio laddove per ogni deliberazione dei soci si contempla sempre il criterio della partecipazione al capitale del socio. Pertanto la deliberazione deve avvenire sempre calcolando il quorum in base al valore della partecipazione del singolo socio.

I soci possono non condividere il progetto di trasformazione societario della società di capitali negli enti sopra evidenziati. In tal caso è riconosciuto loro il diritto di recedere dalla società in base all'art. 2437 del codice civile per società per azioni, all'art. 2454 del codice civile per la società in accomandita per azioni e all'art. 2473 del codice civile per la società a responsabilità limitata.

In presenza di trasformazione da s.p.a. l'articolo 2437 citato riconosce il diritto all'azionista di recedere dalla società per tutte le azioni possedute o per parte di esse. Il socio può recedere con un preavviso di almeno 180 giorni se la società è costituita a tempo indeterminato e le azioni non sono quotate in un mercato regolamentato. Tuttavia, lo statuto può prevedere un termine maggiore, comunque non superiore a un anno. Il diritto di recesso deve essere esercitato mediante lettera raccomandata, da spedire entro 15 giorni dall'iscrizione nel Registro delle imprese della delibera che lo legittima. In ogni caso, la "raccomandata di recesso" deve indicare:

In ogni caso, le azioni per le quali è esercitato il recesso non possono essere cedute e devono essere depositate presso la sede della società. Infine, il recesso non può essere esercitato e, se già esercitato, è inefficace, se, entro novanta giorni, la società revoca la delibera che lo legittima o nel caso in cui sia deliberato lo scioglimento della società.

Gli stessi principi esposti in tema di società per azioni hanno ispirato la stesura dell'articolo 2473, che disciplina il recesso del socio nella società a responsabilità limitata; quanto alla valutazione delle partecipazioni per quanto riguarda le Spa, la normativa viene dettata all'articolo 2437-ter; per quanto riguarda invece le s.r.l. è necessario, come vedremo, far riferimento all'articolo 2473, commi 3 e seguenti.

Secondo quanto disposto dall'articolo 2437-ter c.c., comma 2, il socio ha diritto alla liquidazione delle azioni per le quali esercita il recesso, il cui valore dovrà essere determinato dagli amministratori, sentito il parere del collegio sindacale e del soggetto incaricato della revisione contabile, tenuto conto:

Diversa è la disciplina per le società quotate, per le quali il valore di liquidazione delle azioni quotate su mercati regolamentati va determinato facendo esclusivo riferimento “alla media aritmetica dei prezzi di chiusura nei sei mesi che precedono la pubblicazione ovvero ricezione dell'avviso di convocazione dell'assemblea le cui deliberazioni legittimano il recesso”. Lo statuto può, però, stabilire criteri diversi di determinazione del valore di liquidazione, indicando: gli elementi dell'attivo e del passivo del bilancio che possono essere rettificati rispetto ai valori risultanti dal bilancio (ai fini del calcolo della consistenza patrimoniale), i criteri di rettifica, gli altri elementi suscettibili di valutazione patrimoniale da tenere in considerazione. I soci hanno diritto a conoscere la determinazione del valore delle azioni nei quindici giorni precedenti alla data fissata per l'assemblea; ciascun socio ha diritto di prenderne visione e di ottenerne copia a proprie spese (art. 2437-ter, comma 5). Questa norma non viene prevista per le s.r.l. Tale norma fa nascere per gli amministratori l'obbligo di redigere e di depositare presso la sede della società, apposita documentazione (prima dell'assemblea) che abbia ad oggetto la trasformazione societaria. In tal modo, il socio viene messo in condizione di valutare, prima della deliberazione, la convenienza della stessa e dell'eventuale recesso.

In caso di contestazione, da proporre contestualmente alla dichiarazione di recesso, il valore di liquidazione è determinato entro novanta giorni dall'esercizio del diritto di recesso tramite relazione giurata di un esperto nominato dal Tribunale, che provvede anche sulle spese, su istanza della parte più diligente (art. 2437-ter, comma 6). Per quanto riguarda le società a responsabilità limitata, secondo quanto stabilito al comma 3 dell'art. 2473 c.c., la partecipazione da rimborsare va valutata in proporzione del patrimonio sociale “determinato tenendo conto del suo valore di mercato al momento della dichiarazione di recesso”. Nel caso di disaccordo, la determinazione è compiuta tramite una relazione giurata di un esperto nominato dal presidente del Tribunale.

Il rimborso delle partecipazioni per cui è stato esercitato il diritto di recesso deve essere eseguito entro 180 giorni dalla comunicazione del medesimo e può avvenire mediante acquisto da parte degli altri soci proporzionalmente alle loro partecipazioni, acquisto da parte di un terzo concordemente individuato dai soci; utilizzo di riserve disponibili o, in mancanza, riducendo corrispondentemente il capitale sociale.

Consenso dei creditori alla trasformazione e processo di opposizione

La trasformazione eterogenea da società di capitali aumenta la responsabilità dei soci che rispondono in questo caso con dei debiti sociali anche con il loro personale patrimonio. Ciò nonostante la nuova normativa sulla trasformazione ha ampliato il tempo in cui gli effetti della trasformazione hanno inizio statuendo che la trasformazione produce i suoi effetti dal giorno successivo allo spirare dei sessanta giorni seguenti a quello in cui si è espletato l'ultimo degli adempimenti pubblicitari previsto per la cessazione dell'ente di provenienza e per l'iscrizione della società nella nuova veste acquisita con la delibera di trasformazione. E' stata pertanto introdotta una particolare cautela a vantaggio dei creditori delle società partecipanti ad una trasformazione eterogenea.

L'opposizione dei creditori deve essere fondata sul pericolo di pregiudizio derivante dal mutamento della struttura organizzativa.

Tuttavia si ritiene che può opporsi alla delibera di trasformazione quando il cambiamento del sistema organizzativo societario non garantisce al creditore un livello di tutela sotto forma di struttura del patrimonio o finanziaria garantita dalla forma organizzativa precedente alla trasformazione. Ovviamente il creditore, nella opposizione, non può far valere il solo pericolo di danno emergente dalla trasformazione, essendo peraltro statuito il principio della continuità dall'articolo 2498 cod. civ., ove il patrimonio sociale rimane immutato per effetto della trasformazione. Il creditore deve eccepire le possibili ripercussioni negative della nuova organizzazione dell'ente sulla capacità dello stesso di far fronte alle obbligazioni debitorie. Occorre pertanto, nel processo di opposizione, riuscire a provare l'esistenza di una reale sopravvenuta inaffidabilità e incapacità dell'ente a far fronte ai propri debiti.

Sono legittimati ad esercitare l'opposizione tutti coloro che vantino un credito chirografario, privilegiato o ipotecario e che sono creditori alla data di esecuzione degli adempimenti pubblicitari. La proposizione dell'opposizione da parte dei creditori interferisce con l'efficacia dell'atto di trasformazione. Come precedentemente ricordato la trasformazione eterogenea è efficace quando, decorsi sessanta giorni dal termine dell'ultimo adempimento pubblicitario, nessun creditore propone opposizione. Da qui si evince che l'opposizione impedisce l'efficacia della trasformazione. In tale fattispecie subentra l'obbligo da parte degli amministratori di non dare esecuzione alla trasformazione. L'efficacia della trasformazione può essere anticipata se si rileva il consenso dei creditori o il pagamento dei creditori che non hanno dato il consenso. Tutti coloro che vantano crediti nei confronti dell'ente trasformando anteriormente all'adempimento delle formalità pubblicitarie possono consentire alla trasformazione prima della decorrenza dei termini. In tale fattispecie solo gli amministratori possono dichiarare l'avvenuto consenso dei creditori alla trasformazione non potendo conoscere con certezza chi siano i creditori legittimati all'opposizione al momento della stipula dell'atto di trasformazione. La dichiarazione degli amministratori dovrà iscriversi nel libro dei verbali del consiglio di amministrazione.

Prima dello scadere del termine dei sessanta giorni o in alternativa prima della dichiarazione di consenso dei creditori l'organo amministrativo deve continuare ad amministrare l'ente secondo le regole amministrative attuali; in caso contrario l'organo amministrativo è responsabile degli eventuali danni provocati ai creditori con l'operato in violazione di legge.

Il codice civile prevede all'articolo 2500-octies la trasformazione in società per azioni, società in accomandita per azioni e società a responsabilità limitata degli enti diversi dalle cosiddette società lucrative. In buona sostanza è prevista la trasformazione in società di capitali da parte dei consorzi, società consortili, comunioni d'azienda, associazioni riconosciute e fondazioni e delle società cooperative a mutualità non prevalente (art. 2545-decies del codice civile).

In assenza di specifiche disposizioni normative, si ritiene ragionevolmente che alla trasformazione eterogenea in società di capitali siano applicabili, per quanto compatibili, le disposizioni previste in materia di trasformazioni omogenee progressive (ossia da società di persone a società di capitali).

Questo implica che anche in caso di trasformazione eterogenea in società di capitali:

La possibilità di procedere alla trasformazione eterogenea in società di capitali è comunque preclusa per le associazioni riconosciute che abbiano ricevuto contributi pubblici oppure liberalità e oblazioni dal pubblico. Per tali associazioni la trasformazione è esclusa in quanto il cambiamento dello scopo dell'ente potrebbe risultare incompatibile con le finalità dei finanziamenti ricevuti. In tali termini risulta essere problematico il verificare operativamente il ricevimento dei contributi e dei finanziamenti. In tal caso è consigliabile allegare all'atto di trasformazione una dichiarazione sostitutiva di atto notorio che attesti la mancata percezione da parte dell'associazione dei contributi pubblici oppure liberalità e oblazioni dal pubblico.

La possibilità di procedere alla trasformazione eterogenea per le associazioni riconosciute in società di capitali può inoltre essere preclusa:

L'esclusione prevista dall'atto costitutivo può essere elusa eliminando preliminarmente la clausola di esclusione. La trasformazione eterogenea in società di capitali per le associazioni riconosciute costituite prima dell'1 gennaio 2004 è ammessa solo se non comporta la distrazione dalle originarie finalità di fondi o valori creati con contributi di terzi o in virtù di particolari regimi fiscali di agevolazione.

Nell'ipotesi di fondi creati in virtù di particolari regimi fiscali di agevolazione, la trasformazione è consentita solo se previamente vengono versate le relative imposte. Per le fondazioni costituite prima dell'1 gennaio 2004, la trasformazione eterogenea in società di capitali è ammessa solo se non comporta la distrazione dalle originarie finalità di fondi o valori creati con contributi di terzi o in virtù di particolari regimi fiscali di agevolazione; la trasformazione eterogenea in società di capitali non è consentita per le fondazioni bancarie.

Per la trasformazione in società di capitali occorrono delle specifiche maggioranze per ciascuna tipologia di ente in trasformazione:

La trasformazione in società di capitali delle fondazioni è disposta dall'autorità governativa su proposta dell'organo competente. Tale disposizione trova la sua ragione nella mancanza di base associativa delle fondazioni e la conseguente impossibilità di assumere una delibera di trasformazione. Qualora una fondazione volesse trasformarsi in società di capitali dovrebbe quindi inoltrare una proposta all'autorità competente (Prefetto, Presidente della Giunta Regionale, Presidente della Repubblica). Per quanto riguarda le associazioni, si denota la asimmetria tra l'art. 2500-septies che regolamenta la trasformazione da società di capitali, e l'art. 2500-octies che regolamenta la trasformazione in società di capitali. La legge prevede la trasformazione delle società di capitali in associazioni non riconosciute e la trasfomazione delle associazioni riconosciute in società di capitali. L'associazione non riconosciuta che vuole trasformarsi in società di capitali dovrà preliminarmente ottenere il riconoscimento giuridico. Per quanto riguarda tale tipologia di trasformazione è da rimarcare la pressocchè totale assenza di una disciplina generale, sicché appare evidente che tutta la disciplina deve essere interpretata per analogia con le norme previste per la trasformazione di società di persone in società di capitali. Anche nel caso di trasformazione in società di capitali l'atto di trasformazione deve risultare da atto pubblico. La relazione giurata di stima

Nel caso di trasformazione omogenea progressiva (società di persone in società di capitali) è necessaria la predisposizione, da parte di un esperto, della relazione giurata di stima redatta ai sensi dell'articolo 2343 del codice civile ove la trasformazione avvenga in società per azioni o ai sensi dell'articolo 2465 del codice civile ove la società di persone assuma la veste di società a responsabilità limitata. Nulla prevede l'articolo 2500-octies circa la relazione giurata di stima, ma è da ritenere che quanto disposto dall'art. 2500-ter, ove si parla di obbligo di relazione giurata di stima nel caso della trasformazione in società di capitali, valga sia per le trasformazioni omogenee che per le trasformazioni eterogenee in società di capitali. La relazione deve sostanzialmente attestare che il capitale della società dopo la trasformazione assuma un valore sulla base di dati attuali degli elementi patrimoniali attivi e passivi. Il valore attestato dall'esperto deve essere un dato oggettivo e congruo: si tratta in sostanza di effettuare una revisione dei valori iscritti in contabilità per renderli adeguati a rappresentare il patrimonio al momento dell'atto di trasformazione e successivamente come base per le successive operazioni di gestione. Compito dell'operazione peritale non è quindi quello di ricercare il valore economico dell'ente e del conseguente valore dell'avviamento. In questo caso invece è necessario dare interpretazione delle varie poste dell'attivo e del passivo al fine di garantire che il capitale iniziale della società trasformata sia quello attuale e comunque che il patrimonio non sia "annacquato".

In particolare con la relazione giurata di stima il perito deve:

Circa l'avviamento è di tutta evidenza che non può essere considerato come valore dell'attivo in quanto la valutazione che viene fatta del patrimonio è una stima dell'azienda che trasforma la sua veste giuridica nella prosecuzione dell'attività aziendale. Tecnicamente la relazione giurata di stima si effettua con la redazione di uno stato patrimoniale a valori attuali correnti riferito a non oltre quattro mesi dall'atto.

Aspetti fiscali della trasformazione eterogenea

Passando alla trattazione dei profili fiscali è opportuno sottolineare cosa intende il legislatore tributario per “trasformazione eterogenea” in che cosa la differenzia rispetto alla “trasformazione omogenea” e quali sono le significative differenze rispetto alla nozione civilistica della medesima operazione. Il Testo unico delle imposte sui redditi che disciplina la cosiddetta trasformazione eterogenea all'art. 171 prende in considerazione soltanto due tipi di operazioni:

Secondo il profilo tributario è considerata pertanto eterogenea la trasformazione di un soggetto Ires in ente non commerciale e di un ente non commerciale in un soggetto Ires.

L'art. 170 del Testo unico delle imposte sui redditi che disciplina invece le trasformazioni omogenee prende in considerazione le seguenti operazioni:

Fondamentalmente secondo il diritto tributario, ai fini della trasformazione eterogenea, assume rilevanza non tanto il mutamento di causa del contratto sociale, o dello scopo sociale e neppure il mutamento di imposta applicabile ma il mutamento di attività o meglio ancora di destinazione (e quindi il regime fiscale) dei beni. Il codice civile definisce eterogenea la trasformazione di una società di capitali (società per azioni, società in accomandita per azioni, società a responsabilità limitata) in:

Oppure da consorzi, società consortili, comunioni di azienda, associazioni riconosciute e fondazioni a società di capitali; e infine da società cooperative diverse da quelle a mutualità prevalente in società semplice, snc, sas, spa, sapa, srl, consorzi. Questa definizione differisce dalla nozione fiscale che considera, come società da trasformare, non solo le società di capitali ma tutte le società soggette ad Ires, quindi anche società cooperative e di mutua assicurazione e come soggetto risultante dalla trasformazione l'ente non commerciale, ovvero un soggetto che non svolge attività commerciale. La vera differenza rispetto al concetto civilistico di trasformazione eterogenea, sta nel passaggio da un soggetto che svolge attività commerciale ad un soggetto che svolge attività non commerciale e viceversa. Di conseguenza ci sono casi di trasformazioni eterogenee agli effetti civilistici che non sono tali agli effetti fiscali.

Una società cooperativa che si trasforma in società di capitali o al contrario una società di capitali che si trasforma in società cooperativa, è trasformazione eterogenea dal punto di vista civilistico (muta la causa del contratto sociale), ma è trasformazione omogenea dal punto di vista fiscale perché rimane nell'ambito dei soggetti che svolgono attività commerciali.

Diverso sarebbe il caso di trasformazione da società cooperativa a consorzio ente non commerciale, è trasformazione sempre eterogenea dal punto di vista civilistico (muta la causa del contratto sociale), è trasformazione eterogenea anche dal punto di vista fiscale perché si passa da un soggetto commerciale ad uno non commerciale.

Di seguito nella tavola riassuntiva si espongono le diverse tipologie di trasformazioni e la loro classificazione dal punto di vista civilistico e fiscale, con particolare attenzione a quelle nelle quali sono coinvolte società cooperative che rappresentano l'esempio più significativo di disallineamento fra la nozione civilistica e fiscale di trasformazione eterogenea:

La trasformazione omogenea è trattata nell'art. 170 del Testo Unico che introduce il principio di neutralità fiscale. Al primo comma, infatti, dispone: “La trasformazione della società non costituisce realizzo né distribuzione delle plusvalenze e minusvalenze dei beni, comprese quelle relative alle rimanenze e il valore dell'avviamento”. Le ragioni di tale disposizione vanno ricercate nella natura giuridica dell'istituto, da un punto di vista strettamente civilistico la trasformazione non comporta una novazione della struttura e dei rapporti societari, ma una mera modificazione dell'atto costitutivo che implica la continuazione della società trasformata, senza alcun trasferimento o distacco dei beni dalla sfera soggettiva cui gli stessi appartenevano.

Da un punto vista fiscale la trasformazione non determina la produzione di componenti positivi o negativi di reddito, compresi quelli connessi al realizzo di eventuali plusvalenze o minusvalenze di beni compresi nel patrimonio sociale, dal momento che non è una operazione atta a produrre reddito ma finalizzata esclusivamente alla modificazione della forma societaria. In base al principio di neutralità, qualora, a seguito della valutazione del patrimonio sociale effettuata dall'esperto designato dal Tribunale, emergessero plusvalenze o minusvalenze, queste risulterebbero prive di rilevanza fiscale poiché la perizia di stima ha carattere strumentale ai fini della riorganizzazione interna della struttura della società, ma non rileva ai fini della determinazione del reddito.

La società risultante dalla trasformazione, avrà la possibilità di iscrivere, nel proprio bilancio, i beni acquisiti a valore normale (valore di perizia), questo comporterà la necessità di effettuare variazioni fiscali in aumento e/o in diminuzione per neutralizzare le plusvalenze o le minusvalenze che, in base a quanto detto sopra, non rilevano ai fini della determinazione del reddito fiscalmente imponibile. Il disallineamento fra valori civilistici e valori fiscali “doppio binario” dovrà essere evidenziato nel quadro RV (riconciliazione dei dati di bilancio e fiscali) della dichiarazione dei redditi della società trasformata e determinerà l'accantonamento di imposte differite. Le differenze tra i due valori si annulleranno al momento della dismissione dei beni oggetto di disallineamento, momento nel quale le plusvalenze/minusvalenze si realizzeranno effettivamente e concorreranno alla determinazione del reddito. Dal punto di vista contabile non si evidenziano particolari problemi. Come già ampiamente spiegato, infatti, l'operazione di trasformazione non prevede l'estinzione del soggetto che si trasforma. La trasformanda continuerà ad esistere mutando semplicemente la forma giuridica. Sulla base di questo principio di continuità aziendale a livello contabile il soggetto che si trasforma non potrà né evidenziare né rilevare, anche se esistente, il valore dell'avviamento. La contabilità potrà continuare sugli stessi libri della società trasformanda, a meno che, il cambiamento della forma giuridica non preveda l'obbligo di tenere nuovi libri o ne elimini la tenuta in relazione a disposizioni civilistiche o fiscali. Anche se civilisticamente non sono previsti particolari obblighi contabili è opportuno procedere alla chiusura della contabilità della società che si trasforma e aprirla in capo alla società che risulta dalla trasformazione al fine di definire uno stato patrimoniale e determinare il risultato reddituale sino al giorno della trasformazione.

Questa procedura si rende particolarmente necessaria, nel caso di trasformazione da società cooperativa a società commerciale poiché si rende necessaria la stima dei beni aziendali da parte di un perito nominato dal tribunale. Sarà importante quindi chiudere i conti per il periodo che va dall'inizio dell'esercizio alla data cui si riferisce la perizia. Si ricorda infine che la trasformazione di società cooperative comporta l'obbligo di devolvere il valore del patrimonio netto effettivo, dedotti il capitale versato e rivalutato, i dividendi non distribuiti ed eventualmente la somma necessaria a raggiungere l'ammontare minimo del capitale della nuova società, ai fondi mutualistici per la promozione e lo sviluppo della cooperazione. Per valore del patrimonio netto effettivo, che non va confuso con il valore contabile dello stesso, è necessaria appunto la relazione giurata di un esperto nominato dal Tribunale — perizia —.

Le fasi contabili della trasformazione di società cooperative si possono pertanto riassumere in:

Al fine di rendere omogenei i valori dei conti esposti nella contabilità della società cooperativa trasformanda e i valori determinati con la perizia di stima, che rifletteranno i valori dei conti di apertura della società risultante dalla trasformazione, è opportuno eseguire delle scritture di assestamento in capo alla società trasformanda. Come contropartita contabile verrà utilizzato il conto “Rettifiche di trasformazione” che ha natura di “conto di netto” e rappresenta un conto transitorio, in quanto, scomparirà dalla contabilità confluendo nel capitale netto di trasformazione influenzandolo in più o in meno sulla base de fatto che, la somma delle differenze tra i valori contabili e i valori di perizia, sia positiva o negativa. Capitale netto di trasformazione

Il conto “capitale netto di trasformazione” che ha natura di netto patrimoniale rappresenta la contropartita delle poste di patrimonio netto nonché il conto rettifiche di trasformazione che ha accolto come detto sopra le differenze tra i valori contabili e i valori di perizia. Ad esso confluiranno pertanto il capitale sociale della società trasformata, i fondi di riserva divisibili e indivisibili, l'utile non distribuito e le perdite d'esercizio. Si noti che qualora la trasformazione non abbia come punto di partenza una società cooperativa in qualità di trasformanda, nell'ipotesi in cui il capitale netto di trasformazione non sia un multiplo delle azioni o quote della nuova società, e sia superiore al capitale congruo per la società trasformata, si procederà costituendo un fondo di riserva o distribuendo ai soci l'eccedenza – “conguaglio tra i soci”.

Nel caso in cui sia coinvolta una società cooperativa che intende trasformarsi in altra forma societaria, il problema del conguaglio tra i soci non si pone poiché vi è l'obbligo di devoluzione ai fondi mutualistici. Tutto ciò che eccede il capitale sociale rivalutato, i dividendi non distribuiti ai soci ed eventualmente l'importo necessario ai fini del raggiungimento dell'importo minimo del capitale sociale nella società risultante dalla trasformazione deve essere devoluto ai fondi mutualistici. Requisiti soggettivi ed oggettivi

La disciplina relativa alla trasformazione agevolata si rivolge a:

il cui oggetto esclusivo o principale è la gestione di beni immobili e beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell'attività propria dell'impresa.

Aspetti fiscali E' prevista una agevolazione fiscale per le società che, al verificarsi delle condizioni oggettive e soggettive, vogliano trasformare la società di persone o di capitali in società semplice.

L'agevolazione consiste nell'applicazione di una imposta sostitutiva sulla differenza tra il valore normale dei beni posseduti all'atto della trasformazione e il loro costo fiscalmente riconosciuto.

Sulla trasformazione delle società commerciali in società semplice è prevista una imposta sostitutiva sui redditi e sull'IRAP.

Per i beni non agevolabili, in caso di trasformazione in società semplice, non si ha imposta sostitutiva ma trovano applicazione le regole ordinarie di tassazione. In caso di trasformazione eterogenea regressiva da società commerciale in società semplice, il comma 1, art. 171, TUIR, prevede che i beni della società si considerano realizzati in base al valore normale, realizzandosi fuoriuscita dalla disciplina del reddito di impresa con realizzazione di plusvalenza.

Al versamento dell'imposta sostitutiva è applicabile l'istituto della compensazione (D.Lgs. 9 luglio 1997, n. 241).

N.B.: L'agevolazione è stata prorogata al 30 settembre 2017

Riferimenti

Normativi

Giurisprudenza

Prassi

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||