Reti d'impresaFonte: DL 12 settembre 2013 n. 104

12 Aprile 2017

Inquadramento

La rete di imprese costituisce uno strumento contrattuale atto a favorire i processi di cooperazione e di aggregazione fra le aziende italiane, la maggioranza delle quali presenta dimensioni troppo piccole per competere in maniera adeguata sui mercati globali e a più tasso di sviluppo. Si tratta, quindi, di una forma di collaborazione stabile ed organizzata fra imprenditori i quali, senza rinunciare alla propria autonomia giuridica e gestionale, possono condividere attività di ricerca e di marketing, programmi di sviluppo innovativo, progetti di internazionalizzazione delle propria attività, know-how specifico su prodotti e processi, al fine di conseguire obiettivi di sviluppo di crescita imprenditoriale che sarebbero difficilmente raggiungibili operando individualmente. L'art. 1-bis, comma 3 del D.L. n. 91/2014 convertito nella legge n. 116/2014 ha introdotto una innovativa previsione per i contratti di rete in agricoltura allo scopo di favorire una stretta collaborazione tra imprese agricole al fine dello sfruttamento in comune di varie potenzialità. Il contratto

La “rete” è un contratto sottoscritto da imprese che, per accrescere la propria capacità innovativa e la propria competitività sul mercato, si impegnano reciprocamente, in attuazione di un programma comune, a collaborare, ovvero a scambiarsi informazioni o prestazioni di natura industriale, commerciale, tecnica o tecnologica ovvero ad esercitare in comune una o più attività rientranti nell'oggetto della propria impresa. Partecipanti alla rete possono essere tutte le imprese, sia individuali che collettive, senza limiti di dimensioni, senza vincoli di localizzazione territoriale e/o tipologia di business. Si tratta di un contratto a struttura “aperta”, al quale, possono aderire imprese diverse da quelle che hanno in origine dato vita alla rete, secondo modalità di adesione predeterminate e stabilite nel contratto medesimo.

Sotto il profilo formale, il contratto di rete deve essere redatto per atto pubblico o per scrittura privata autenticata, ai fini degli adempimenti pubblicitari richiesti dal comma 4-quater dell'art. 3, in base al quale, del contratto di rete deve essere data pubblicità nel registro delle imprese presso cui è iscritta ciascuna impresa partecipante. È chiaro che, dalla “rete” non nasce un soggetto giuridico autonomo e distinto rispetto ai partecipanti, né, conseguentemente, un nuovo soggetto passivo a livello tributario, piuttosto un regolamento di interessi, implicante una serie di diritti e doveri strumentali all'attuazione del programma economico della rete. Il contratto di rete è stato visto subito come uno strumento di utile cooperazione fra piccole e medie imprese, ma anche dalle grandi, le quali attraverso l'unione delle proprie forze e delle rispettive risorse economiche, hanno la possibilità di perseguire un obiettivo di crescita che da sole non avrebbero potuto raggiungere.

L'aggregazione permette a imprese specializzate in campi diversi di avvalersi della sinergia della rete, per rafforzare il proprio business o per svilupparne uno nuovo, usufruendo dell'esperienza maturata dalle altre imprese partecipanti, operando eventualmente anche in un contesto internazionale. La stipula del contratto di rete d'impresa consente, inoltre, di usufruire di vantaggi: Gli incentivi fiscali

Gli incentivi consistono nella sospensione d'imposta relativa alla quota di utili accantonati ad apposita riserva e destinati alla realizzazione di investimenti previsti dal programma di rete preventivamente asseverato, fino al periodo di imposta in corso al 31 dicembre 2012.

La quota degli utili accantonata e destinata alla realizzazione dell'obiettivo comune, sarà dunque esclusa dal calcolo del reddito imponibile per la durata del contratto medesimo. L'agevolazione può essere fruita esclusivamente in sede di versamento del saldo delle imposte sui redditi dovute per il periodo di imposta relativo all'esercizio cui si riferiscono gli utili destinati al fondo patrimoniale comune o al patrimonio destinato all'affare. In merito alla determinazione dell'importo agevolabile viene stabilito che gli utili che non concorrono alla formazione del reddito non possono eccedere, in ogni caso, il limite di:

Gli altri vantaggi

Oltre alle sopracitate agevolazioni di tipo fiscale, vi sono altri benefici che possono ottenere le imprese che hanno deciso di fare una Rete di Imprese:

A tal proposito, la circolare n. 5/E del 2016 chiarisce che anche le reti di imprese, che effettuano investimenti in attività di Ricerca e Sviluppo nel quinquennio 2015-2019 possono beneficiare del Credito d'imposta per ricerca e sviluppo, introdotto dall'articolo 3 del decreto-legge 23 dicembre 2013, n. 145 (convertito, con modificazioni, dalla legge 21 febbraio 2014, n. 9, noto come “decreto Destinazione Italia”), integralmente sostituito dall'articolo 1, comma 35, della legge 23 dicembre 2014, n. 190 (legge di Stabilità 2015). Il Programma di rete

L'elemento caratterizzante il contratto di rete è il programma di rete, che dovrà contenere l'enunciazione dei diritti ed obblighi assunti da ciascun partecipante e le modalità di realizzazione dello scopo comune. E' proprio il programma comune che riassume, quindi, il progetto condiviso tra le imprese partecipanti attorno al quale deve essere disegnato il contratto di rete e che “esplode” gli obiettivi strategici della aggregazione. I requisiti

L'accesso alle agevolazioni fiscali presuppone che siano state rispettate le seguenti fasi:

Il D.M. del 25 febbraio 2011 individua poi, ai sensi dell'art. 42, D.L. 78/2010, i requisiti che devono avere le imprese per poter ottenere l'asseverazione in oggetto, consistente nella verifica preventiva da parte dei soggetti abilitati circa la sussistenza degli elementi propri del contratto di rete e dei requisiti di partecipazione in capo alle imprese che vi hanno aderito. L'asseverazione è attestata entro trenta giorni dalla richiesta presentata dall'organo esecutivo comune della rete d'impresa risultante dalla stipula del contratto stesso. Il programma di rete è preventivamente asseverato dagli organismi abilitati attraverso la trasmissione in via telematica, dei dati relativi alle imprese beneficiarie dell'agevolazione interessate dal programma di rete asseverato e gli estremi del contratto di rete avente ad oggetto il medesimo programma, entro il mese di aprile dell'anno successivo a quello in cui l'avvenuta asseverazione è comunicata all'organo comune per l'esecuzione del contratto della rete o al rappresentante della rete risultante dalla stipula dello stesso contratto.

Il beneficio fiscale spetta a condizione che:

Il regime di sospensione di imposta cessa nel momento in cui la riserva è utilizzata per scopi diversi dalla copertura delle perdite di esercizio, ovvero in cui viene meno l'adesione al contratto di rete. Al fine di poter beneficiare di tali incentivi le imprese contraenti devono anche risultare in utile. Nel caso in cui vi sia un impiego parziale degli utili per cui è stata accordata la sospensione di imposta, l'impresa aderente decade dall'agevolazione per l'intero importo degli utili sospesi, a meno che tale circostanza non dipenda dalla volontà del contribuente oppure perché la mancata effettuazione degli investimenti sia conseguente ad una riduzione del valore degli stessi per via di economie di spese che incidono sull'ammontare del valore complessivo del progetto di investimento. Tali situazioni dovranno essere dimostrate adeguatamente da parte del soggetto interessato affinché l'impresa non possa decadere totalmente dall'agevolazione, ma, al contrario, possa rideterminarla sulla parte di utili non impiegata che concorrerà, quindi, alla determinazione del reddito di impresa del periodo di imposta successivo a quello in cui la stessa è stata accantonata.

L'Agenzia delle Entrate, con il provvedimento prot. n. 72980 del 14 giugno 2013 ha fissato la percentuale di agevolazione per il periodo d'imposta 2012. Tenuto conto che lo stanziamento previsto per il 2013 è di 14 milioni di euro (articolo 42 D.L. 78/2010, comma 2-quinquies) e che il risparmio d'imposta richiesto ammonta complessivamente a 16.858.862 euro, la percentuale spettante per il periodo d'imposta in corso al 31 dicembre 2012 è pari all'83,0423 per cento. L'Agenzia delle Entrate comunicherà, con appositi provvedimenti, la percentuale massima del risparmio d'imposta spettante per ciascuna annualità.

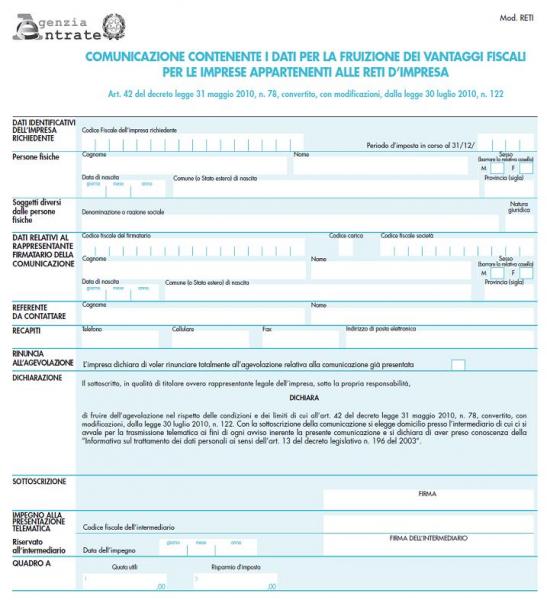

Le imprese appartenenti ad una delle reti d'impresa che intendono beneficiare dell'agevolazione di cui al comma 2-quater dell'art. 42, D.L. 78/2010, devono presentare all'Agenzia delle Entrate, esclusivamente in via telematica, una comunicazione (Modello RETI) contenente i dati per la fruizione dei vantaggi fiscali per le imprese appartenenti alle reti di impresa, nei termini che vanno dal 2 al 23 di ciascun anno. La trasmissione deve essere effettuata telematicamente, direttamente o tramite un intermediario abilitato a Entratel (professionisti, associazioni di categoria, Caf, ecc.), utilizzando il software "AGEVOLAZIONERETI", disponibile sul sito internet http://www.agenziaentrate.gov.it.

Nell'ipotesi di imprese che attribuiscono il reddito per trasparenza ai propri soci o associati o collaboratori dell'impresa familiare, la comunicazione va presentata dalle predette imprese anche se il risparmio d'imposta non è da queste realizzato. Analogamente, in caso di opzione per il consolidato fiscale di cui agli artt. 117 e seguenti T.U.I.R., la comunicazione va presentata dalle singole società partecipanti anche se il risparmio d'imposta è realizzato dalla consolidante per il gruppo.

La comunicazione è composta da un frontespizio, contenente l'informativa sul trattamento dei dati personali ed i dati identificativi dell'impresa richiedente, nonché la sottoscrizione della comunicazione da parte della stessa, e da un quadro A, contenente i dati relativi all'ammontare della quota degli utili dell'esercizio destinati al fondo patrimoniale comune o all'affare ed al risparmio d'imposta teorico che ne deriva.

Le imposte

Il risparmio dell'imposta dovuta a titolo di IRPEF o IRES (e non anche IRAP), dovrà essere determinato come segue:

Il D.L. 18 ottobre 2012, n. 179, convertito, con modifiche, con Legge 17 dicembre 2012, n. 221, entrata in vigore il giorno 19 dicembre 2012, ha introdotto significative novità nel testo normativo che definisce e disciplina la figura del contratto di rete. Il legislatore ha chiarito che "il contratto di rete che prevede l'organo comune e il fondo patrimoniale, non è dotato di soggettività giuridica, salva la facoltà di acquisto della stessa ai sensi del comma 4-quater ultima parte". Quindi, è ora possibile che le reti acquistino soggettività giuridica mediante l ' iscrizione nella sezione ordinaria del registro delle imprese nella cui circoscrizione è stabilita la sede. In mancanza dell' iscrizione, la rete, anche se il contratto che la istituisce prevede la costituzione di un organo comune e di un fondo patrimoniale, non è dotata di soggettività giuridica.L ' acquisto della soggettività determina delle implicazioni sul piano dei rapporti di diritto privato.Nelle relazioni con i terzi l ' organo comune, in presenza di una rete entificata, spende il nome della rete, intesa come soggetto distinto dalle singole imprese partecipanti, impegnandone in tal modo la responsabilità.La garanzia patrimoniale offerta a terzi, coerentemente, sarà quella rappresentata dal fondo comune, ma con la possibilità per costoro, ai sensi dell ' art. 2615 c.c., co. 2, di far valere la solidarietà nei confronti delle imprese per conto delle quali l' organo comune risulti aver agito.Tutto ciò dovrebbe significare che una cosa sia l ' imputazione dei rapporti contrattuali e delle obbligazioni assunte dall' organo comune, gli uni e le altre collocandosi in capo alla rete, un' altra cosa sia la responsabilità da inadempimento, questa determinando conseguenze che si estendono alle singole imprese partecipanti alla rete, nella misura in cui possa funzionare il criterio di cui all' art. 2615 c.c.Per questi motivi è stato introdotto anche l ' obbligo, per l' organo comune, di redigere annualmente la situazione patrimoniale, entro due mesi dalla chiusura dell' esercizio annuale, osservando, in quanto compatibili, le disposizioni relative al bilancio delle s.p.a. Tale situazione va depositata presso il registro delle imprese del luogo ove ha sede la rete.Inoltre:

Con la Circolare Agenzia delle Entrate 18 giugno 2013, n. 20/E, viene chiarito che la rete di imprese, che per effetto dell'iscrizione al registro delle imprese, diviene un nuovo soggetto di diritto, (cosiddetta “rete-soggetto”) acquista rilevanza anche dal punto di vista tributario in quanto, essendo un soggetto distinto dalle imprese che hanno sottoscritto il contratto, diventa autonomo centro di imputazione di interessi e rapporti giuridici e quindi soggetto passivo ai fini delle imposte dirette ed indirette. Le reti dotate di soggettività giuridica e che svolgono attività commerciale, sono sottoposte a tassazione ordinaria e determinano il reddito in base alle disposizioni dettate dagli articoli 81 e seguenti del T.U.I.R.; nel caso in cui la rete non svolga attività commerciale, si renderanno applicabili le disposizioni previste per gli enti non commerciali (artt. 143 e seguenti T.U.I.R.). Ai fini IRAP, la “rete-soggetto” assume rilevanza fiscale in riferimento alle norme applicabili per la determinazione della base imponibile in funzione della natura commerciale o non commerciale del soggetto (rispettivamente artt. 5 e 10, D.Lgs. n. 446/1997). Inoltre, la “rete-soggetto” rientra tra i soggetti passivi IVA, nel momento in cui si verificano i presupposti soggettivo, oggettivo e territoriale. La soggettività passiva ai fini IVA comporta l'attribuzione di un numero di partita IVA proprio della rete (modello AA7/10 codice natura giuridica: “59 – Reti di imprese”), con la conseguenza degli obblighi contabili, relativamente all'eventuale attività commerciale esercitata. I rapporti tra le imprese partecipanti e la rete si configura come un rapporto di natura partecipativa analogo a quello esistente tra soci e società, in cui l'impresa aderente partecipa con conferimenti iniziali ed eventuali successivi, al fondo patrimoniale comune della “rete-soggetto”, a cui compete l'effettiva realizzazione degli investimenti previsti dal programma di rete. Quindi, proprio perché gli apporti non sono direttamente riconducibili agli investimenti previsti dal programma comune, le imprese partecipanti non beneficiano della sospensione di imposta per gli utili accantonati a riserva e destinati al programma di rete. Nel caso di svolgimento di attività commerciale o agricola in via esclusiva o principale, in relazione agli apporti di denaro o di beni mobili è dovuta l'imposta di registro in misura fissa, pari ad euro 200,00, mentre in relazione a conferimenti di proprietà o diritti reali di godimento su beni immobili l'imposta è dovuta nelle misure indicate nell'articolo 1 della medesima Tariffa. Diversamente, qualora la rete–soggetto non svolga attività commerciale o agricola in via principale o esclusiva, per i conferimenti al fondo comune trovano applicazione le disposizioni dettate dagli articoli della Tariffa, parte prima, allegata al citato D.P.R. n. 131/1986. In via residuale, trova applicazione l'art. 9 secondo cui l'imposta di registro è dovuta nella misura del 3 per cento “per gli atti diversi da quelli altrove indicati aventi ad oggetto prestazioni a contenuto patrimoniale”. Nel caso in cui, al contrario, cui si scelga di non attribuire autonoma soggettività giuridica, e quindi fiscale, al rapporto di rete di imprese, (cosiddetta “rete-contratto”) gli atti posti in essere in esecuzione del programma di rete producono i loro effetti direttamente nelle sfere giuridico-soggettive dei partecipanti alla rete. Nella rete priva di autonoma soggettività giuridica, la titolarità delle situazioni giuridiche rimane individuale dei singoli partecipanti, e l'organo incaricato a rappresentare l'organizzazione verso i terzi ha natura di mandatario con rappresentanza dei contraenti. Ai fini fiscali, le singole operazioni poste in essere dal rappresentante comune sono imputate direttamente ai partecipanti della rete sulle quali ricade, quindi, l'obbligo di fatturazione per le operazioni attive e passive. I costi ed i ricavi derivanti dalla partecipazione ad un contratto di rete saranno deducibili o imponibili dai singoli partecipanti secondo le regole impositive fissate dal testo unico ed andranno indicati nella dichiarazione degli stessi. Nel particolare caso di un conto corrente acceso con il codice fiscale della rete, gli interessi attivi sono riferibili pro quota a ciascuna impresa partecipante in proporzione ai conferimenti effettuati ovvero al diverso criterio indicato nel contratto di rete e, conseguentemente, le ritenute operate dalla banca sui medesimi interessi sono di competenza delle singole imprese partecipanti in base ai suddetti criteri di ripartizione. Per le “reti-contratto”, l'imposta di registro è dovuta in misura fissa pari ad euro 200,00, per gli atti pubblici o scritture private autenticate aventi ad oggetto atti a contenuto patrimoniale. Contratti di rete in agricoltura

L'art. 1-bis, comma 3, del Dl 91/2014 convertito nella legge n. 116/2014 ha previsto la possibilità dei contratti di rete in agricoltura che potrebbe riscuotere successo dopo le importanti precisazioni fornite dall'Agenzia delle Entrate con la risposta ad una consulenza giuridica richiesta dalle tre maggiori organizzazioni sindacali agricole (protocollo 954-84/2005 del 5 aprile 2017 ). La normativa prevede due tipologie di contratto: la rete soggetto e la rete contratto. La rete soggetto assume una autonoma natura soggettività passiva ai fini fiscali, mentre la rete contratto non modifica la soggettività tributaria dei contraenti i quali pertanto mantengono la totale autonomia. Nel settore agricolo non è conveniente la rete soggetto in quanto vi sono altre forme giuridiche come ad esempio le cooperative che sono meglio regolate normativamente e destinatarie di agevolazioni fiscali non previste per la rete soggetto. Quindi la rete soggetto rientra tra gli enti commerciali o non commerciali diversi dalle società a seconda che svolgano o meno attività commerciale in via principale o esclusiva, è quindi un soggetto Ires. Il contratto di rete deve essere redatto per atto pubblico o scrittura privata autenticata oppure mediante atto firmato digitalmente da ciascun imprenditore o legale rappresentante delle imprese aderenti, attraverso il modello standard tipizzato reso disponibile dal Ministero. Il contratto può anche prevedere la costituzione di un fondo patrimoniale (facoltativo) e la nomina di un organo comune incaricato di gestire in nome e per conto l'esecuzione del contratto. Per stipulare un contratto di rete agricolo è necessario che siano soddisfatti due requisiti: uno soggettivo e uno oggettivo. Per quanto riguarda quello soggettivo, il contratto di rete “agricolo” deve essere formato da piccole e medie imprese come definite dal Regolamento CE n. 800/2008, e cioè quelle che occupano meno di 250 persone, il cui fatturato annuo non supera i 50 milioni di euro ovvero il cui totale di attivo di bilancio non supera i 43 milioni di euro. Con riferimento all'ambito oggettivo, le imprese agricole devono mettere in comune i fattori della produzione (attrezzature, know how, risorse umane) per la realizzazione di una produzione agricola che favorisca la crescita imprenditoriale delle imprese partecipanti, in termini di innovazione e competitività. Quindi il contratto deve prevedere i diritti e gli obblighi assunti dai vari contraenti e le modalità per raggiungere tali scopi.

Il contratto di rete nel settore agricolo, consente di considerare la produzione ottenuta a titolo originario e quindi può essere divisa fra contraenti in natura con l'attribuzione a ciascuno, della quota convenuta nel contratto. Questo significa che la produzione ottenuta anche nel terreno di altri retisti, è come se fosse ottenuta nel proprio fondo con tutti i riflessi positivi previsti dalla normativa fiscale. Secondo la nota dell'Agenzia si verifica infatti la divisione della produzione comune acquisita ai sensi dell'articolo 922 del Codice civile, essendo in presenza di proprietà indivisa del bene e cioè della produzione agricola derivante dall'esercizio in comune dell'attività; non ci deve essere invece scambio dei prodotti ottenuti in quanto si tratterebbe di permuta e non di produzione comune. Inoltre, fra i partecipanti alla rete vi deve essere pariteticità nei rapporti sia in termini di obiettivi che di raggiungimento della produzione, vale a dire che l'attività svolta dai singoli retisti, oltre che ad essere una attività agricola sia anche la medesima per tutti (esempio produzione cerealicola, ortofrutticola, vitivinicola). In sostanza secondo l'Agenzia delle Entrate è possibile considerare il prodotto ottenuto a titolo originario alle seguenti condizioni: 1) tutti i singoli retisti svolgano attività agricole di base e che le eventuali attività connesse non siano prevalenti e solo complementari; 2) tutti i retisti devono mettere in comune una parte significativa dei terreni (non necessariamente tutti quelli posseduti);

Riferimenti

Normativi

Prassi

|