Trasformazione d'aziendaFonte: Cod. Civ. Articolo 2498

15 Dicembre 2016

Inquadramento

La trasformazione è l'operazione straordinaria con la quale una società modifica la sua forma giuridica lasciando invariati gli aspetti sostanziali della stessa quali l'oggetto sociale, il soggetto economico, i rapporti con i terzi. I motivi per cui si decide la “trasformazione” di una società, sono riconducibili generalmente a quattro ordini di fattori:

La trasformazione costituisce una modifica della forma giuridica di una società, mentre gli aspetti sostanziali (attività, soggetto economico, rapporti con i terzi) restano invariati. Detto orientamento è da tempo riconosciuto anche dalla giurisprudenza, si cita per tutte la sentenza della Cassazione, 11 novembre 1975, n. 3790, la quale afferma che: “la trasformazione di una società commerciale da uno in altro dei tipi riconosciuti dalla legge non importa estinzione di un soggetto giuridico e correlativa creazione di un altro soggetto, in luogo di quello precedente, ma soltanto modificazione dell'atto costitutivo, restando ferma l'identità del soggetto titolare dei rapporti giuridici da esso costituiti anteriormente alla trasformazione”.

Le motivazioni di carattere prettamente aziendali sono da ascriversi a problematiche di dimensioni aziendali e alle derivanti economie di scale. Una società che vede ampliarsi le dimensioni necessità di una differente forma giuridica rispetto all'originale: è il caso della trasformazione, per esempio, da società a responsabilità limitata a società per azioni. Qualora la società avesse bisogno, ad esempio, di una maggiore forza di penetrazione nei mercati finanziari con questa seconda struttura giuridica sarebbe possibile l'emissione di un prestito obbligazionario. Quanto al secondo punto, frequentemente molte imprese nascono con una ristretta compagine sociale e, con l'ampliarsi delle dimensioni, tale compagine diventa insufficiente, è necessario quindi l'entrata nell'impresa di nuovi azionisti. E' possibile quindi in origine costituire una società come una società di persone (con i connessi rischi patrimoniali dei soci) perché la forma poteva essere giudicata confacente, ma successivamente con l'ingresso di terzi, si può sentire la necessità di distinguere fra beni personali e beni aziendali, quindi trasformare l'impresa in società di capitali.

Per quanto riguarda le disposizioni di legge si può fare riferimento ai minimi di capitale previsti per determinate società. Per esempio si guardi alle norme relative alla riduzione del capitale per perdite, o all'imposizione di determinate forme giuridiche imposte dalla legge e legate all'esercizio di particolari attività. Quanto agli aspetti fiscali un elemento da prendere sicuramente in considerazione è quello legato al tipo di tassazione: progressiva in capo ai soci per le società di persone, proporzionale per le società di capitali. La trasformazione costituisce una modifica della forma giuridica di una società, mentre gli aspetti sostanziali (attività, soggetto economico, rapporti con i terzi) restano invariati. Detto orientamento è da tempo riconosciuto anche dalla giurisprudenza, si cita per tutte la sentenza della Cassazione, 11 novembre 1975, n. 3790, la quale afferma che: “la trasformazione di una società commerciale da uno in altro dei tipi riconosciuti dalla legge non importa estinzione di un soggetto giuridico e correlativa creazione di un altro soggetto, in luogo di quello precedente, ma soltanto modificazione dell'atto costitutivo, restando ferma l'identità del soggetto titolare dei rapporti giuridici da esso costituiti anteriormente alla trasformazione”. Svariati sono i motivi per cui si decide la “trasformazione” di una società, ma tutti riconducibili generalmente a quattro ordini di fattori: a) aziendali; b) di responsabilità civilistica; c) da disposizioni di legge; d) di convenienza fiscale.

Le motivazioni di carattere prettamente aziendali sono da ascriversi a problematiche di dimensioni aziendali e alle derivanti economie di scale. Una società che vede ampliarsi le dimensioni necessità di una differente forma giuridica rispetto all'originale : è il caso della trasformazione, per esempio, da società a responsabilità limitata a società per azioni. Qualora la società avesse bisogno, ad esempio, di una maggiore forza di penetrazione nei mercati finanziari con questa seconda struttura giuridica sarebbe possibile l'emissione di un prestito obbligazionario. Quanto al secondo punto, frequentemente molte imprese nascono con una ristretta compagine sociale e, con l'ampliarsi delle dimensioni, tale compagine diventa insufficiente, è necessario quindi l'entrata nell'impresa di nuovi azionisti. E' possibile quindi in origine costituire una società come una società di persone (con i connessi rischi patrimoniali dei soci) perché la forma poteva essere giudicata confacente,ma successivamente con l'ingresso di terzi, sentire la necessità di distinguere fra beni personali e beni aziendali, quindi trasformare l'impresa in società di capitali. Per quanto riguarda le disposizioni di legge si può fare riferimento ai minimi di capitale previsti per determinate società. Per esempio si guardi alle norme relative alla riduzione del capitale per perdite, o all'imposizione di determinate forme giuridiche imposte dalla legge e legate all'esercizio di particolari attività. Quanto agli aspetti fiscali un elemento da prendere sicuramente in considerazione è quello legato al tipo di tassazione: progressiva in capo ai soci per le società di persone, proporzionale per le società di capitali. Aspetti civilistici

L'istituto della trasformazione è stato profondamente innovato dal D.Lgs. 17 gennaio 2003, n. 6 (cosiddetta riforma del diritto societario) introdotto nel nostro ordinamento dal 1° gennaio 2004. La trasformazione, rispetto ad altri strumenti di gestione straordinaria (fusione, scissione,... ), ha registrato le modifiche più rilevanti. Le disposizioni sulla trasformazioni erano contenute in tre articoli del Codice Civile (2498-2500), mentre ora abbracciano undici articoli (2498-2500-novies). In particolare le novità riguardano la semplificazione delle procedure e l'aver disciplinato le cosiddette “trasformazioni eterogenee” ( “passaggio” dalla forma societaria “di capitali” ad altra forma (consorzi, associazioni, cooperative) e viceversa.

La continuità dei rapporti giuridici L'articolo 2498 c.c. sancisce la trasformazione quale modificazione dell'atto costitutivo e non estinzione della società esistente con creazione di un nuovo soggetto giuridico. Anche il patrimonio della società trasformata non subisce trasferimenti. Ne consegue la continuità della società e quindi i diritti e gli obblighi dell'entità giuridica prima della trasformazione rimangono i medesimi nella società risultante dalla stessa.

Contenuto, pubblicità ed efficaci dell'atto di trasformazione - Data di effetto della trasformazione La normativa introdotta dal D.Lgs. n. 6/2003 dedica particolare attenzione al regime pubblicitario e chiarisce quale sia il momento di effetto della trasformazione. In particolare il primo comma dell'art. 2500 sancisce l'obbligo dell'atto pubblico per la deliberazione di trasformazione di una società di persone (o altro ente collettivo) in società di capitali.

Il duplice adempimento pubblicitario si giustifica con la constatazione che alcune fattispecie di trasformazione eterogenea segnano il mutamento di regime di pubblicità cui è sottoposto l'ente. Pertanto nella trasformazione in società di capitali:

Al contrario per le trasformazioni da società di capitali in società di persone l'art. 2500-sexies non prevede direttamente la forma dell'atto pubblico, ma di fatto, dovendo essere adottata una delibera in assemblea straordinaria, con intervento del Notaio, anche questa fattispecie rientra nella fattispecie dell'atto pubblico.

Invalidità della trasformazione Una volta eseguite e forme pubblicitarie sancite dall'art. 2500 c.c. È impossibile pronunciare l'invalidità della trasformazione (art. 2500-bis c.c.), salvo la possibilità di risarcimento per i soggetti danneggiati dall'operazione.

Per questa forma di trasformazione è necessario l'atto pubblico e, come per la costituzione, l'atto costitutivo deve essere conforme al tipo di società adottato. L'art. 2500-ter c.c. regolamenta due aspetti relativi alla trasformazione di società di persone in società di capitali, ed in particolare:

La stima del patrimonio aziendale

Il dettato normativo in tema di perizia di stima del patrimonio prevede due importanti novità rispetto al passato:

Gli amministratori successivamente alla perizia di stima, dovranno aggiornare il capitale della società trasformata sulla base dei valori correnti degli elementi attivi e passivi redigendo un bilancio straordinario di trasformazione assumendo piena responsabilità nei confronti dei terzi e dei soci. Gli amministratori potranno determinare il capitale della società trasformata sulla base dei valori attuali o correnti solo a condizione che il perito adotti nella sua relazione di stima la medesima metodologia valutativa.

Il metodo di valutazione da adottare nella perizia di trasformazione Il metodo di valutazione più rispondente al dettato dell'art. 2500-ter c..c. Appare essere il metodo patrimoniale semplice basato sulla stima analitica dei singoli elementi patrimoniali senza evidenziare un valore di avviamento autonomo . Seguendo il metodo patrimoniale semplice il perito dovrà:

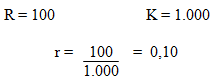

Ad esempio:

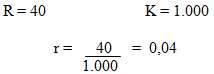

Se il tasso del 10% è da considerarsi accettabile, la prova reddituale è considerata positiva e i maggiori valori dei beni aziendali sono considerati “redditualmente sostenibili”; in caso contrario si procederà alla correzione dei maggiori valori dei beni aziendali riducendo la rivalutazione del capitale. Ad esempio:

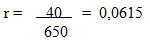

Se il 4% è ritenuto un tasso di rendimento al di sotto della norma, si dovrà ridurre la rivalutazione di K ad esempio a 650 giungendo al rendimento del 6,15 %.

N.B. il perito non è obbligato ad effettuare la verifica reddituale ma nell'ipotesi di condivisione i valori peritali derivanti potranno essere accolti dagli amministratori nel bilancio di trasformazione.

Dal punto di vista strettamente civilistico la perizia si effettua con la procedura prescritta dall'art. 2343 c.c. Ha scopo precipuo di evitare una artificiosa valutazione del patrimonio netto dell'impresa creando un pregiudizio ai terzi che, successivamente alla trasformazione da società di persone a società di capitali, possono “contare” solo su detto patrimonio aziendale. Il terzo comma dell'art. 2343 del c.c. prescrive, per la trasformazione in società per azioni, la revisione della valutazione del perito nei sei mesi successivi da parte degli amministratori. “Fino a quando le valutazioni non sono state controllate, le azioni corrispondenti ai conferimenti sono inalienabili e devono restare depositate presso la società”. Se dalla verifica risulta una valutazione di beni e crediti conferiti inferiore di oltre un quinto rispetto alla valutazione prevista in sede di conferimento, la società può:

Nell'ipotesi di recesso il socio ha diritto alla restituzione di quanto conferito. L'atto costitutivo può prevedere che “per effetto dell'annullamento delle azioni” a seguito del conferimento “si determini una loro diversa ripartizione tra i soci” tenendo, comunque, sempre presente, ai fini della predisposizione del contenuto dell'atto costitutivo, del divieto espresso dal quindi comma dell'art. 2346 (“in nessun caso il valore dei conferimenti può essere complessivamente inferiore all'ammontare globale del capitale sociale”). Evidenziare in bilancio valori inferiore a quelli di stima non causa pregiudizi di natura civilistica (né di natura fiscale: l'art. 170 del TUIR permette l'iscrizione a valori inferiori a quelli previsti nella stima del perito). Il secondo comma dell'art. 2343 prevede il controllo entro 180 giorni delle valutazioni contenute nella perizia da parte degli amministratori e, “se sussistono fondati motivi”, dovranno necessariamente “procedere alla revisione della stima”. Pertanto l'opportunità di valutare i beni ad un valore inferiore sembra possibile, con il solo limite di una motivazione convincente a tale prassi operativa. Un'altra situazione che può verificarsi in sede di trasformazione riguarda l'ipotesi in cui, pur essendo il valore netto di perizia dell'azienda superiore al valore di bilancio precedente alla trasformazione sussistano, nell'ambito di questa valutazione complessiva, taluni beni , formanti il complesso aziendale, valutati dal perito a valori inferiori rispetto ai precedenti valori contabili. Assegnazione di azioni o quote

L'articolo 2500-quater c.c. sancisce le norme per l'assegnazione di azioni o quote ai soci nell'ipotesi di trasformazione da società di persone in società di capitale.

Nell'atto di trasformazione sarà distinta la quota di partecipazione nella società di persone ed il numero di azioni o la quota di capitale (se la società viene trasformata in Srl) spettante a ciascun socio.

Il socio d'opera ha diritto all'assegnazione di azioni o di una quota “determinata in misura corrispondente alla partecipazione che l'atto costitutivo gli riconosceva precedentemente alla trasformazione o, in mancanza, d'accordo tra i soci, ovvero, in difetto di accordo, determinata dal giudice secondo equità”. Di conseguenza (art. 2550-ter terzo comma), l'eventuale assegnazione di azioni o quota al socio d'opera, provocherà la riduzione proporzionale delle azioni o quote assegnate agli altri soci. Pertanto in merito alla misura alla quale il socio d'opera ha diritto di partecipare alla società, occorre distinguere se il contratto sociale contiene o meno la valutazione dell'attività lavorativa di siffatto socio d'opera. Se il contratto sociale contiene la valutazione dell'attività lavorativa il socio d'opera si vedrà riconosciuto un numero di azioni o una quota in misura corrispondente alla partecipazione sociale, mentre Nella prima ipotesi necessariamente il rinvio è a tale indicazione, al fine di commisurare la partecipazione del socio d'opera al capitale della società risultante dalla nel caso in cui il contratto sociale nulla quantificava la partecipazione dovrà essere valutata consensualmente dai soci e, in caso di disaccordo, dal giudice seconda equità.

Responsabilità dei soci della società di persone per le obbligazioni assunte antecedentemente alla trasformazione in società di capitali

Per la salvaguardia dei terzi, il legislatore prevede che i soci illimitatamente responsabili non sono liberati per le obbligazioni assunte precedentemente alla trasformazione, finché la trasformazione non ha effetto (pertanto dall'ultimo degli adempimenti pubblicitari richiesti). E' però prevista la possibilità dei soci di liberarsi della responsabilità illimitata se i creditori si esprimono favorevolmente in merito. N.B. La società, a mezzo raccomandata o altri mezzi idonei a garantire la prova del ricevimento, e comunica ai creditori la delibera di trasformazione da società di persone in società di capitali e, se nel termine di sessanta giorni dalla comunicazione i medesimi creditori non manifestano la volontà contraria, si instaura la presunzione di adesione alla trasformazione.

Quando la riduzione del capitale è tale da portarlo sotto al minimo legale previsto per una S.p.A. o una S.r.l. l'unica possibilità (a meno che non si vuole reintegrare il capitale) è trasformarsi (o altrimenti procedere alla liquidazione dell'impresa). Vi possono essere altre motivazioni ricercate nella convenienza fiscale ovvero nella limitazione la trasferibilità delle quote di partecipazione o ancora nel rafforzare l'immagine di solvibilità verso i terzi, con l'impegno dei soci a divenire “illimitatamente responsabili con tutto il proprio patrimonio personale. Al momento della trasformazione da società di capitale in società di persone si innesta il dispositivo legislativo richiesto per le modifiche dell'atto costitutivo, pertanto si avranno una delibera consiliare e la volontà dei soci espressa in una assemblea straordinaria (quindi con l'intervento del notaio per redigere l'atto).

La delibera di trasformazione dovrà contenere anche tutti i requisiti previsti dalla legge per l'atto costitutivo della società di persone risultante dalla trasformazione. L'art. 2500-sexies c.c. sanciosce specifiche disposizioni per la trasformazione regressiva:

Quale principio generale, laddove una trasformazione verifica un peggioramento del regime di responsabilità per i debiti della società da parte dei soggetti diversi dalla società, è necessario che i soggetti che subiscono tale aggravamento di responsabilità manifestino il consenso all'operazione o contestualmente alla delibera di trasformazione ovvero anche successivamente, subordinando l'efficacia dell'atto all'accertamento dell'avvenuto consenso. E' una ipotesi di trasformazione non espressamente prevista dal Codice Civile. La trasformazione nell'ambito delle società di persone non muta la responsabilità dei soci o di certi soci verso i terzi. Le trasformazioni possibili sono:

Se non convenuto diversamente, essendo una modificazione del contratto sociale, sia nel caso sub a) che sub b), è necessaria da parte dei soci una delibera all'unanimità, ai sensi dell'art. 2252 c.c. Il socio dissenziente ha il diritto di recesso secondo quanto previsto dall'art. 2285 c.c. con il conseguente diritto alla liquidazione della quota secondo le disposizioni dell'art. 2289 c.c.. La delibera di trasformazione è redatta con scrittura privata autenticata o per atto pubblico e registrata (pagamento dell'imposta fissa di registro ai sensi della Tariffa, Parte prima del D.P.R. 26 aprile 1986, n. 131). Gli amministratori, ai sensi dell'art. 2300 c.c., dovranno richiedere nel termine di trenta giorni all'Ufficio del registro delle imprese l'iscrizione delle modificazioni dell'atto costitutivo e degli altri fatti relativi alla società, dei quali è obbligatoria l'iscrizione. Nel caso di trasformazione in società in nome collettivo di società in accomandita semplice i soci accomandanti della società trasformata risponderanno solamente per le obbligazioni sociali anteriori all'acquisto della qualità di socio, ai sensi dell'art. 2269 c.c.. Nel caso inverso, (ovvero di trasformazione di società in accomandita semplice in società in nome collettivo), alcuni soci della società in nome collettivo diverranno soci accomandanti e quindi con responsabilità limitata alla quota conferita. In questo caso, i soci accomandati manterranno la responsabilità illimitata e solidale per le obbligazioni sociali assunte anteriormente alla iscrizione della deliberazione di trasformazione nel registro delle imprese (ai sensi dell'art. 2499 c.c.). Il passaggio da forma di società di capitale ad un'altra può essere motivata da varie circostanze; le principali possono essere:

Se a seguito di una perdita una S.p.A. deve a ridurre il capitale, può verificarsi (se i soci non lo reintegrano)l'ipotesi, anche per motivi civilistici, della trasformazione in società a responsabilità limitata. Se, al contrario, si trasforma una società a responsabilità limitata in società per azioni, è necessario, nel caso in cui il capitale della S.r.l. sia inferiore al minimo legale per il capitale sociale della S.p.A., un aumento di capitale sociale contestuale alla delibera di trasformazione.

Occorre determinare le problematiche nell'ipotesi di trasformazione di S.r.l. o di S.p.A. in società in accomandita per azioni, per quanto riguarda l'assunzione di responsabilità. I soci accomandatari rispondono solidalmente e illimitatamente per le obbligazioni sociali nel momento del perfezionamento della trasformazione. In senso opposto (trasformazione di una società in accomandita per azioni in S.p.A. o in S.r.l.) per i soci accomandatari permarrà la responsabilità illimitata fino al momento costitutivo della trasformazione (data di iscrizione delle deliberazione presso l'Ufficio del registro delle imprese). La trasformazione di S.p.A. in S.r.l. in presenza di un prestito obbligazionario è impraticabile e il prestito obbligazionario deve essere mantenuto fino alla scadenza naturale. La società per azioni in presenza di azioni proprie non può trasformarsi in società a responsabilità limitata, sussistendo per quest'ultima il divieto di possesso di quote sociali proprie; il divieto può essere superato

Aspetti contabili della trasformazione

Dal punto di vista contabile non si evidenziano particolari problemi. Come già ampiamente spiegato, infatti, l'operazione di trasformazione non prevede l'estinzione del soggetto che si trasforma. La trasformanda continuerà ad esistere mutando semplicemente la forma giuridica. Sulla base di questo principio di continuità aziendale a livello contabile il soggetto che si trasforma non potrà né evidenziare né rilevare, anche se esistente, il valore dell'avviamento. La contabilità potrà continuare sugli stessi libri della società trasformanda, a meno che, il cambiamento della forma giuridica non preveda l'obbligo di tenere nuovi libri o ne elimini la tenuta in relazione a disposizioni civilistiche o fiscali. Anche se civilisticamente non sono previsti particolari obblighi contabili è opportuno procedere alla chiusura della contabilità della società che si trasforma e aprirla in capo alla società che risulta dalla trasformazione al fine di definire uno stato patrimoniale e determinare il risultato reddituale sino al giorno della trasformazione. Per valore del patrimonio netto effettivo, che non va confuso con il valore contabile dello stesso, è necessaria appunto la relazione giurata di un esperto nominato dal Tribunale — perizia —.

Le fasi contabili della trasformazione di società si possono pertanto riassumere in:

Rettifiche dei valori di attività e passività Al fine di rendere omogenei i valori dei conti esposti nella contabilità della società trasformanda e i valori determinati con la perizia di stima, che rifletteranno i valori dei conti di apertura della società risultante dalla trasformazione, è opportuno eseguire delle scritture di assestamento in capo alla società trasformanda. Come contropartita contabile verrà utilizzato il conto “Rettifiche di trasformazione” che ha natura di “conto di netto” e rappresenta un conto transitorio, in quanto, scomparirà dalla contabilità confluendo nel capitale netto di trasformazione influenzandolo in più o in meno sulla base de fatto che, la somma delle differenze tra i valori contabili e i valori di perizia, sia positiva o negativa.

Capitale netto di trasformazione Il conto “capitale netto di trasformazione” che ha natura di netto patrimoniale rappresenta la contropartita delle poste di patrimonio netto nonché il conto rettifiche di trasformazione che ha accolto come detto sopra le differenze tra i valori contabili e i valori di perizia. Ad esso confluiranno pertanto il capitale sociale della società trasformata, i fondi di riserva divisibili e indivisibili, l'utile non distribuito e le perdite d'esercizio. Aspetti fiscali della trasformazione

Imposta sui redditi L'art. 170 del Testo unico delle imposte sui redditi che disciplina le trasformazioni omogenee, prende in considerazione le seguenti operazioni:

La trasformazione omogenea è trattata nell'Art. 170 del Testo Unico che introduce il principio di neutralità fiscale. Al primo comma, infatti, dispone: “La trasformazione della società non costituisce realizzo né distribuzione delle plusvalenze e minusvalenze dei beni, comprese quelle relative alle rimanenze e il valore dell'avviamento”. Le ragioni di tale disposizione vanno ricercate nella natura giuridica dell'istituto, da un punto di vista strettamente civilistico la trasformazione non comporta una novazione della struttura e dei rapporti societari, ma una mera modificazione dell'atto costitutivo che implica la continuazione della società trasformata, senza alcun trasferimento o distacco dei beni dalla sfera soggettiva cui gli stessi appartenevano. Da un punto vista fiscale la trasformazione non determina la produzione di componenti positivi o negativi di reddito, compresi quelli connessi al realizzo di eventuali plusvalenze o minusvalenze di beni compresi nel patrimonio sociale, dal momento che non è una operazione atta a produrre reddito ma finalizzata esclusivamente alla modificazione della forma societaria. In base al principio di neutralità, qualora, a seguito della valutazione del patrimonio sociale effettuata dall'esperto designato dal Tribunale, emergessero plusvalenze o minusvalenze, queste risulterebbero prive di rilevanza fiscale poiché la perizia di stima ha carattere strumentale ai fini della riorganizzazione interna della struttura della società, ma non rileva ai fini della determinazione del reddito.

La società risultante dalla trasformazione, avrà la possibilità di iscrivere, nel proprio bilancio, i beni acquisiti a valore normale (valore di perizia), questo comporterà la necessità di effettuare variazioni fiscali in aumento e/o in diminuzione per neutralizzare le plusvalenze o le minusvalenze che, in base a quanto detto sopra, non rilevano ai fini della determinazione del reddito fiscalmente imponibile. Il disallineamento fra valori civilistici e valori fiscali “doppio binario” dovrà essere evidenziato nel quadro RV (riconciliazione dei dati di bilancio e fiscali) della dichiarazione dei redditi della società trasformata e determinerà l'accantonamento di imposte differite. Le differenze tra i due valori si annulleranno al momento della dismissione dei beni oggetto di disallineamento, momento nel quale le plusvalenze/minusvalenze si realizzeranno effettivamente e concorreranno alla determinazione del reddito.

IVA L'operazione di trasformazione è ininfluente ai fini IVA. I passaggi di beni connessi all'operazione di trasformazione non sono considerati cessioni di beni ai fini IVA, l'operazione risulta, pertanto, fuori dal campo di applicazione del tributo. Ne conseguirebbe l'obbligo di assoggettare ad IVA questi beni sulla base del loro valore normale, ad esclusione di quelli per i quali, all'atto dell'acquisto, non fosse stata operata la detrazione d'imposta. Non vi sono particolari adempimenti ai fini del tributo in esame, non è infatti necessario presentare una specifica dichiarazione finale IVA, si presenterà un'unica dichiarazione per il periodo ante e post trasformazione entro i termini ordinari. Il contribuente dovrà ovviamente comunicare all'Agenzia delle entrate, entro i soliti 30 giorni dalla data di effetto della trasformazione, la variazione dati ai fini IVA intervenuta nella forma giuridica della società nonché la cessazione del soggetto che si è trasformato. Imposta di registro L'imposta di registro viene assolta in misura fissa, così come stabilito nel D.P.R. 131 del 26 aprile 1986, tariffa allegata, parte I, art. 4, lettera c) che assoggetta ad imposta fissa tutte le modifiche statutarie compresa la trasformazione.

Imposte ipotecarie e catastali Qualora nell'operazione di trasformazione siano coinvolti anche immobili, saranno dovute anche le imposte ipotecarie e catastali in misura fissa.

Requisiti soggettivi ed oggettivi

La disciplina relativa alla trasformazione agevolata si rivolge a:

il cui oggetto esclusivo o principale è la gestione di beni immobili e beni mobili iscritti in pubblici registri non utilizzati come beni strumentali nell'attività propria dell'impresa.

Aspetti fiscali E' prevista una agevolazione fiscale per le società che, al verificarsi delle condizioni oggettive e soggettive, vogliano trasformare la società di persone o di capitali in società semplice.

L'agevolazione consiste nell'applicazione di una imposta sostitutiva sulla differenza tra il valore normale dei beni posseduti all'atto della trasformazione e il loro costo fiscalmente riconosciuto.

Sulla trasformazione delle società commerciali in società semplice è prevista una imposta sostitutiva sui redditi e sull'IRAP.

Per i beni non agevolabili, in caso di trasformazione in società semplice, non si ha imposta sostitutiva ma trovano applicazione le regole ordinarie di tassazione. In caso di trasformazione eterogenea regressiva da società commerciale in società semplice, il comma 1, art. 171, TUIR, prevede che i beni della società si considerano realizzati in base al valore normale, realizzandosi fuoriuscita dalla disciplina del reddito di impresa con realizzazione di plusvalenza.

Al versamento dell'imposta sostitutiva è applicabile l'istituto della compensazione (D.Lgs. 9 luglio 1997, n. 241).

N.B.: L'agevolazione è stata prorogata al 30 settembre 2017 Riferimenti

Normativi: Art. 1, comma 115, L. 28 dicembre 2015, n. 208 D.Lgs. 17 gennaio 2003, n. 6 Art. 170, D.P.R. 22 dicembre 1986, n. 917 Art. 2342 c.c. Art. 2436 c.c. Art. 2465 c.c. Artt. 2498-2500 novies c.c.

Giurisprudenza: Cass. civ., sez. I, 12 novembre 1997, n. 11180

Prassi: Consiglio Notariato di Milano, massima 81 del 2005 Consiglio Notariato di Milano, massima 55 del 2004 Agenzia delle Entrate, Risouzione 9 aprile 2004, n. 56/E Ministero delle Finanze, Circolare 21 maggio 1999, n. 112

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||