Deduzioni IRAP da IRES

31 Luglio 2015

Inquadramento

Scheda in fase di aggiornamento autorale di prossima pubblicazione

Sia per le imprese che per gli artisti e professionisti, l'IRAP è deducibile parzialmente solo nel caso in cui si sostengano spese per il personale dipendente o assimilato e/o spese per interessi passivi. La prima tipologia di spese dà diritto ad una deduzione analitica mentre la seconda ad una deduzione forfetaria. La Legge di Stabilità 2015 ha inoltre previsto per le società di capitali, persone, imprese individuali, enti commerciali, banche, assicurazioni, altri enti finanziari, esercenti arti e professioni e produttori agricoli, la possibilità di dedurre dal reddito complessivo ai fini IRAP anche la differenza tra il costo complessivo per il personale dipendente a tempo indeterminato e le deduzioni spettanti ai sensi dell'art. 11 commi 1 lett a), 1bis, 4bis 1, 4 quater D.Lgs. 446/1997, limitando la deducibilità dall'IRPEF ed IRES della quota di IRAP, al costo del lavoro a tempo determinato, o comunque indeducibile ai fini della determinazione dell'imposta sul reddito delle attività produttive. Presupposti

L'imposta regionale sulle attività produttive (IRAP) ha come presupposto l'esercizio abituale di una attività autonomamente organizzata diretta alla produzione o allo scambio di beni ovvero alla prestazione di servizi. L'individuazione dei caratteri distintivi di un'attività autonomamente organizzata ai fini dell'inclusione o dell'esclusione dall'imposizione, è questione nota a tutti i professionisti del settore fiscale, che spesso si sono trovati nella difficoltà di poterli determinare serenamente. Inoltre, l'art. 1, D.Lgs. 15 dicembre 1997, n. 446, dopo averne affermato l'istituzione, dispone al co. 2, che l'imposta ha carattere reale e non è deducibile ai fini delle imposte sui redditi. Su quest'ultima esclusione nonché per molte altre considerazioni (tra le quali anche quella di violazione del principio della capacità contributiva di cui all'art. 53, co. 1, della nostra Costituzione), da più parti è stata sollevata la legittimità costituzionale dell'imposta. Da tutto ciò, è scaturita la nascita di un contenzioso di notevoli dimensioni e sfaccettature, che nel tempo ha portato l'Amministrazione finanziaria a rivedere alcune posizioni difensive inizialmente molto rigide nei confronti dei contribuenti soggetti passivi dell'imposta, e il legislatore a ridurre la base imponibile dell'imposta al fine di renderla più coerente con il più vasto sistema impositivo delle imposte dirette . Deduzione forfetaria per interessi passivi

Di recente , la disposizione dell'art. 6, co. 1 , D.L. 29 novembre 2008, n. 185, convertito con modificazioni nella Legge 28 gennaio 2009, n. 2, derogando al citato principio generale di indeducibilità dell'IRAP dall'IRPEF e dall'IRES, ha introdotto la parziale deducibilità per la determinazione di quest'ultime, nella misura del 10%, dell'imposta regionale forfettariamente riferibile alla quota imponibile degli interessi passivi e oneri assimilati (al netto degli interessi attivi e proventi assimilati) e delle spese per il personale dipendente e assimilato (al netto delle deduzioni spettanti). Il provvedimento ha avuto effetto dal periodo d'imposta in corso al 31 dicembre 2008. In presenza nel periodo di imposta di spese per interessi passivi, anche per un importo minimo, accanto alla deduzione analitica sul costo del lavoro, si somma la deduzione forfetaria del 10%. Tale deduzione si determina applicando il 10% all'IRAP totale del periodo d'imposta, al lordo della deduzione analitica. L'IRAP rilevante su cui calcolare la quota deducibile è quella versata nel periodo di imposta di riferimento a titolo di

Con riguardo ad un periodo di imposta la cui base imponibile IRAP non risulta incisa dei costi per interessi passivi, non è consentito tener conto del versamento effettuato a titolo di saldo, al contrario, si può tener conto del versamento in acconto relativo al periodo di imposta successivo, se i predetti costi hanno influenzato la base imponibile del periodo medesimo. Ai sensi del predetto co. 6, nn. 2 e 3, la deduzione forfetaria è stata fatta valere anche per i periodi di imposta precedenti a quello in corso al 31 dicembre 2008, dando ai contribuenti che non l'avessero già chiesto, la possibilità di richiedere il rimborso – con modalità e condizioni stabilite – delle maggiori imposte sui redditi versate con riferimento ai periodi per i quali alla data del 29 novembre 2008, risultava pendente il termine di 48 mesi decorrente dalla data del versamento effettuato a saldo (Risoluzione Agenzia Entrate del 2 dicembre 2008, n. 459).

Deduzione analitica per spese per il personale

La disposizione citata è stata rivista dal più recente art. 2, co. 1 e 1 bis, del D.L. 6 dicembre 2011, n. 201, convertito con modificazioni nella Legge 22 dicembre 2011, n. 214 , che a decorrere dal periodo d'imposta in corso al 31 dicembre 2012, ha soppresso il riferimento alle spese per il personale dipendente e assimilato, riconoscendone invece la piena deducibilità dalle imposte erariali. Infatti, a decorrere dal periodo d'imposta in corso al 31 dicembre 2012 , con il predetto co. 1, viene ammesso in deduzione dall'art. 99, co. 1, del T.U.I.R. (oneri fiscali e contributivi), un importo pari all'imposta regionale sulle attività produttive determinata ai sensi degli artt. 5, 5 bis , 6, 7 e 8 del D.Lgs. 15 dicembre 1997, n. 446, relativa alla quota imponibile delle spese per il personale dipendente e assimilato al netto delle deduzioni spettanti ai sensi dell'art. 11, co. 1, lettera a), 1-bis , 4-bis, del medesimo Decreto legislativo (“cuneo fiscale”). Con la Circolare del 19 giugno 2012, n. 25/E, l'Agenzia delle Entrate , rispondendo a quesiti posti dalla stampa specializzata, ha specificato che nel costo del lavoro deducibile rientrano anche i compensi agli amministratori e ai collaboratori coordinati e continuativi. Infatti considerato che sia lo spirito agevolativo della norma che il tenore letterale riconducono non solo alle tipiche spese per il personale dipendente, ma anche a quelle sostenute per l' “assimilato“ (art. 50 del T.U.I.R.), esse sono da individuarsi nelle prestazioni non rientranti nell'oggetto dell'arte o professione di cui all'art. 53, co. 1, del T.U.I.R. Quest'ultime spese infatti, essendo relative a soggetti che svolgono abitualmente attività di lavoro autonomo e quindi titolari di partita IVA, sono già integralmente deducibili ai fini IRAP, da parte del soggetto che ne sostiene l'onere. Tra le spese per il personale sono rilevanti, inoltre, anche le indennità di trasferta, le indennità chilometriche erogate per l'uso dell'auto propria del dipendente, le somme corrisposte a titolo di incentivo all'esodo e quelle accantonate per il TFR o per altre erogazioni attinenti il rapporto di lavoro dipendente e assimilato da effettuarsi negli esercizi successivi. Quindi, dal periodo d'imposta 2008 (Unico 2009) e fino al 2011 (Unico 2012) le deduzioni dalle imposte sui redditi in misura forfettaria sono state rese possibili se il contribuente aveva sostenuto costi del personale dipendente e assimilato oppure interessi passivi e oneri assimilati al netto degli interessi attivi e proventi assimilati. Stante l'inserimento in sede di conversione del predetto D.L. 6 dicembre 2011, n. 201, convertito con modificazioni nella Legge 22 dicembre 2011, n. 214, dei co. 1-bis e 1-ter dell'art. 2, che stabiliscono espressamente l'abrogazione della deduzione forfettaria del 10% dell'IRAP delle spese del personale dipendente ed assimilato, dal periodo d'imposta in corso al 31 dicembre 2012 (Unico 2013) si potrà dedurre, sia il 10% dell'IRAP forfettariamente riferibile alla quota imponibile degli interessi passivi e oneri assimilabili (al netto degli interessi attivi e proventi assimilati) che integralmente l'IRAP versata a saldo per il periodo d'imposta 2011 e in acconto per il periodo d'imposta 2012, per le spese del personale dipendente ed assimilato. Per determinare l'IRAP deducibile occorre quindi estrapolare la base imponibile IRAP sul costo del lavoro. Il calcolo va fatto distintamente per il periodo di imposta cui si riferisce il saldo e per quello relativo agli acconti. Successivamente si deve determinare la percentuale di incidenza della medesima sul totale del valore della produzione; tale percentuale va poi calcolata distintamente all'IRAP versata a saldo e a quella versata in relazione agli acconti. Il calcolo dell'incidenza del costo del lavoro rispetto alla base imponibile IRAP totale, deve essere determinato separatamente per ogni anno interessato. Nel caso più semplice, in presenza cioè di versamenti eseguiti a saldo per l'anno 2012 e in acconto per il 2013 (quest'ultimo nei limiti dell'effettivo debito risultante), ognuno di essi darà luogo ad una deduzione percentualmente diversa perché frutto del rapporto esistente tra il costo del lavoro che ha concorso alla base imponibile IRAP e quest'ultima nella sua globalità. Intuitivamente, ogni periodo d'imposta avrà quindi un diverso coefficiente percentuale da applicare all'IRAP versata della quale si chiede la deduzione dalle imposte IRPEF o IRES. Inoltre, si può tener conto anche dell'eventuale IRAP versata nell'anno interessato dalla rideterminazione della base imponibile in conseguenza di versamenti effettuati a seguito di ravvedimento operoso, ovvero di iscrizione a ruolo di imposte dovute per effetto della riliquidazione della dichiarazione o di attività di accertamento, sempreché afferenti alle spese per il personale.

La deduzione in UNICO

Pertanto, la modulistica dichiarativa UNICO 2015, comprende l'indicazione degli importi deducibili forfettariamente delle spese per interessi passivi e oneri finanziari e anche quelli integralmente deducibili per le spese per il personale, nei termini su esposti. Specificatamente i quadri reddituali dei Modelli UNICO 2015 interessati sono :

Le istruzioni alle caselle contenute nei predetti righi riportano :

Anche se adesso la misura della deduzione forfettaria del 10% si riferisce unicamente agli interessi passivi e oneri finanziari, rimane comunque una misura parziale e non è stata prevista la possibilità di presentare istanze di rimborso specifiche per questi costi e generalizzate per tutti i soggetti interessati, con riguardo agli anni passati ;

Requisiti soggettivi

Relativamente ai soggetti interessati dalle deduzioni di cui sopra, si tratta di coloro che determinano il valore della produzione ai fini IRAP ai sensi degli artt. 5 (società di capitali e enti commerciali), art. 5 bis (società di persone e imprese individuali), art. 6 (banche e altri enti e società finanziarie), art. 7 (imprese di assicurazione), art. 8 (persone fisiche, società semplici e quelle a esse equiparate esercenti arti e professioni). La deduzione dell'IRAP spetta anche ai soggetti diversi da quelli elencati, a condizione che determinino la base imponibile IRAP secondo la disciplina prevista per le imprese commerciali per opzione (imprenditori agricoli e pubbliche amministrazioni per l'attività commerciale eventualmente esercitata) o per regime naturale (enti privati non commerciali con riferimento alla sola attività commerciale esercitata). In relazione a quest'ultimo punto, la relazione governativa al D.L. 6 dicembre 2011, n. 201, ha ricompreso anche i i soggetti di cui all'art. 3, co. 1, lettere e) ed e-bis) del D.Lgs. 15 dicembre 1997, n. 446, e cioè gli enti pubblici e privati, diversi dalle società, residenti nel territorio dello Stato, che non hanno per oggetto esclusivo o principale l'esercizio di attività commerciali, le società e gli enti di ogni tipo, con o senza personalità giuridica, non residenti nel territorio dello Stato, nonché le amministrazioni pubbliche con riferimento all'esercizio di attività commerciali. Restano, quindi, esclusi gli imprenditori agricoli che applicano il regime speciale IVA.

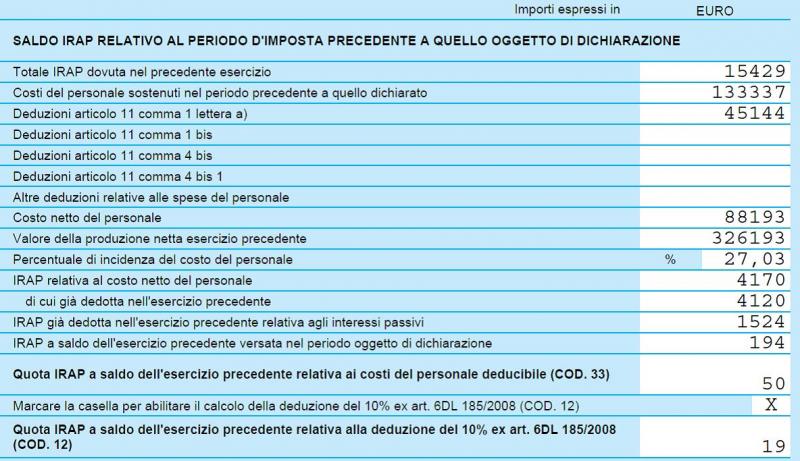

Una società di capitali con periodo di imposta coincidente con l'anno solare presenta la seguente situazione per l'anno 2014:

La percentuale di incidenza del costo del personale pari a 27,03% è stata ottenuta dal rapporto tra il costo del personale (88.193) e il valore della produzione netta esercizio precedente (326.193): 88.193 27,03% = _________________ x 100 326.193

L'IRAP relativa al costo netto del personale è stata determinata dall'applicazione di detta percentuale (27,03%) all'IRAP dovuta nel precedente esercizio: 4.170 = 15.429 x 27,03%

Dal momento che l'IRAP relativa al costo netto del personale è stata già dedotta per euro 4.120 nell'esercizio precedente, la quota IRAP a saldo per il 2013 relativa ai costi del personale deducibile nel 2014 sarà data dalla differenza 50 = 4.170 – 4.120

L'IRAP relativa alla deduzione del 10% è stata determinata dall'applicazione di detta percentuale all'IRAP pagata a saldo per il 2013 nel 2014 19 = 194 x 10%

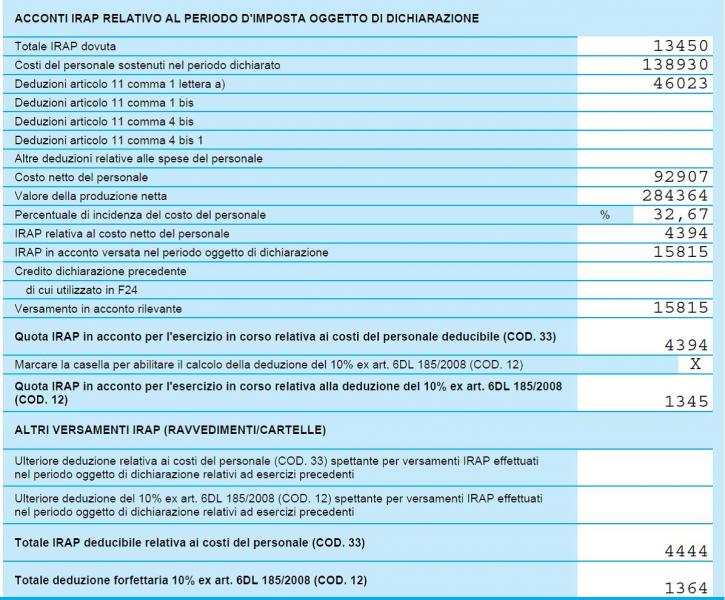

La percentuale di incidenza del costo del personale pari a 32,67,03% è stata ottenuta dal rapporto tra il costo del personale (92.907) e il valore della produzione netta esercizio precedente (284.364): 92.907 32,67% = _________________ x 100 284.364

L'IRAP relativa al costo netto del personale (4.394) è stata determinata dall'applicazione di detta percentuale (32,67%) all'IRAP dovuta per l'anno 2014 (13.450) in quanto l'IRAP versata in acconto per il 2014 nel 2014 (15.815) risulta superiore: 4.394 = 15.815 x 32,67%

L'IRAP relativa alla deduzione del 10% è stata determinata dall'applicazione di detta percentuale all'IRAP dovuta per l'anno 2014 (13.450) in quanto l'IRAP versata in acconto per il 2014 nel 2014 (15.815) risulta superiore 1.345 = 13.450 x 10%

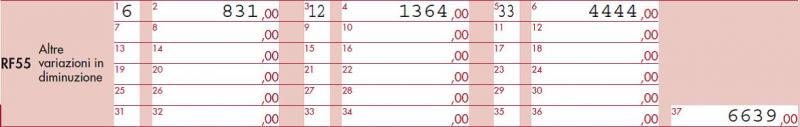

Il totale IRAP deducibile relativa ali costi del personale da indicare al rigo RF 55 con il codice 33 pari ad euro 4.444 è data dalla somma dei due importi relativi all periodo di imposta precedente e al periodo di imposta oggetto di dichiarazione: 4.444 = 50 + 4.394

Il totale della deduzione forfetaria IRAP 10% da indicare al rigo RF 55 con il codice 12 pari ad euro 1.364 è data dalla somma dei due importi relativi al periodo di imposta precedente e al periodo di imposta oggetto di dichiarazione: 1.364 = 19 + 1.345

Deduzione integrale del costo del lavoro a tempo indeterminato

La legge di stabilità per il 2015 aggiunge all'art. 11 del D. Lgs. 15 dicembre 1997, n. 446, contenente la disciplina dell'Imposta regionale sulle attività produttive, il co. 4-octies, con l'obiettivo, annunciato dal Legislatore in sede di riforma, di garantire la deduzione integrale dalla base imponibile IRAP del costo del lavoro a tempo indeterminato. La nuove disposizioni troveranno applicazione a partire dal periodo d'imposta successivo a quello in corso al 31.12.2014 (dal 2015 per i soggetti con periodo d'imposta coincidente con l'anno solare) e varranno per tutti quei soggetti che determinano la base imponibile IRAP secondo le regole di cui agli artt. 5, 5-bis, 6, 7, 8 e 9 del D. Lgs. n. 446 del 1997; si tratta, in buona sostanza, delle imprese, dei lavoratori autonomi e degli agricoltori, a prescindere dal metodo adottato (che può essere “fiscale” o da bilancio).

Come già detto in precedenza, l'agevolazione spetta ai soggetti IRAP che determinano il valore della produzione netta ai sensi degli articoli da 5 a 9 del medesimo D.Lgs. n. 446 del 1997:

Inoltre, per i produttori agricoli titolari di reddito agrario, esclusi quelli con volume d'affari annuo non superiore a 7.000 Euro, che si avvalgono dello speciale regime IVA in materia, nonché per le società agricole, la deduzione di cui al presente comma spetta anche per ogni lavoratore agricolo dipendente a tempo determinato impiegato nel periodo d'imposta, purché abbia lavorato almeno 150 giornate e il contratto abbia almeno una durata triennale. Tale disposizione si applicherà con decorrenza dal 2015, solo previa autorizzazione della Commissione europea richiesta a cura del Ministero delle politiche agricole, alimentari e forestali. A scopi puramente coordinativi, poi, il co. 24 dell'art. 1 della Legge di stabilità in commento, interviene a modifica dell'art. 2, comma 1, del D.L. n. 201 del 2011, che prevede l'integrale deduzione dall'IRPEF e dall'IRAP della quota IRAP riferita al costo del lavoro. Pertanto, la richiamata disposizione viene integrata per consentire di dedurre dalle imposte sul reddito anche la quota residua del costo del lavoro individuata dal co. 1 dell'articolo in esame. Riferimenti

Normativi: Art. 1, co. 20 - 25, L.g. 23 dicembre 2014, n 190 D.L. 6 dicembre 2011, n. 201 Legge 28 gennaio 2009, n. 2 Art. 6, D.L. 29 novembre 2008, n 185 D.Lgs. 15 dicembre 1997, n. 446

Giurisprudenza: Commissione tributaria regionale della Lombardia, sez. XX, sent. n. 101/2013 Cassazione, sez. VI civile tributaria, sent. n. 18244/2012

Prassi: Agenzia delle Entrate, Circolare 3 aprile 2013, n. 8/E ASSONIME, Circolare 14 gennaio 2013, n. 1 Agenzia delle Entrate, Circolare 19 giugno 2012, n. 25/E Agenzia delle Entrate, Circolare 14 aprile 2009, n. 16 Agenzia delle Entrate, Risoluzione 2 dicembre 2008, n. 459/E Accademia Romana di Ragioneria Nota operativa 10 Luglio 2015, n. 9 Agenzia delle Entrate, Circolare 9 Giugno 2015 n.22 Assonime, Circolare 2 Aprile 2015 n. 7 Agenzia delle Entrate, Circolare 19 Febbraio 2015 n. 6

|