IVAFonte: DPR 26 ottobre 1972 n. 633

20 Luglio 2017

Inquadramento

L'IVA è stata introdotta in Italia dal D.P.R. n. 633/1972 ed è regolata all'interno dell'Unione Europea in maniera uniforme in base alle direttive comunitarie che, hanno lo scopo di rendere omogenea questa imposizione a livello comunitario. L'IVA ha sostituito la precedente IGE (imposta generale sull'entrata) che consisteva in un prelievo sulle entrate di denaro realizzate in occasione e per effetto delle cessioni di beni e delle prestazioni di servizi. Il limite principale dell'IGE riguardava il fatto che il tributo non prevedeva il meccanismo delle detrazioni sugli scambi precedenti, pertanto essa si cumulava ad ogni fase del ciclo produttivo diventando molto gravosa quanto più numerosi erano i passaggi di beni e servizi a “monte” del consumo finale. L'IVA, invece, a differenza dell'IGE, colpisce, attraverso il meccanismo delle detrazioni imposta da imposta, solamente il valore aggiunto o valore incrementale che viene “aggiunto” al bene o al servizio in ogni fase della produzione e/o distribuzione. Il tributo colpisce in concreto soltanto il consumatore finale che corrisponde l'intera imposta. L'IVA rappresenta il tributo più importante delle imposte indirette. L'IVA tassa le cessioni di beni e le prestazioni di servizi effettuate nel territorio dello Stato nell'ambito dell'esercizio d'imprese, arti o professioni e le importazioni da chiunque effettuate.

Soggetti passivi d'imposta I soggetti passivi IVA sono coloro i quali nell'esercizio di imprese, arti o professioni cedono beni e/o prestano servizi.

Grazie a questo meccanismo l'IVA risulta essere un'imposta neutrale, poiché incide solo sul valore incrementale del bene, trasparente, poiché in ogni fase del processo produttivo è facilmente determinabile, istantanea, poiché ad ogni singolo scambio è dovuta, plurifase, poiché è dovuta da ogni soggetto sulla base del valore aggiunto che ha generato, proporzionale con aliquote differenziate in base alle caratteristiche dei beni e/o servizi.

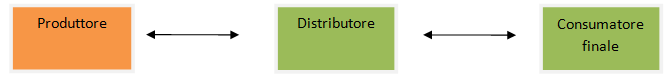

Consumatore finale Il consumatore finale è il soggetto che rimane, nella sostanza, “inciso” dal tributo, poiché non può esercitare alcun diritto di detrazione. A titolo esemplificativo vale il seguente schema:

Il consumatore è un soggetto passivo IVA “di fatto” in quanto:

Le aliquote sono predetrminate dal legislatore e sono diverse fra loro a seconda del carattere di stretta necessità dei beni o delle prestazioni che vanno a colpire. Aliquote d'imposta Le principali aliquote attualmente in vigore sono:

Con la Legge di Stabilità per il 2016 (Legge 208/2015, art. 1 comma 962) è stata introdotta una nuova aliquota d'imposta - 5% - da applicarsi, al posto della precedente aliquota del 4%, unicamente per le prestazioni socio-sanitarie di cui ai numeri 18), 19), 20), 21) e 27-ter) dell'articolo 10 Decreto IVA, primo comma, rese in favore dei soggetti indicati nello stesso numero 27-ter) da cooperative sociali e loro consorzi.

Il momento impositivo è stabilito con cadenza periodica (mensile, trimestrale ed annuale).

Novità introdotte dalla Legge di stabilità per il 2015 e successivi interventi Il comma 718 della Legge n. 190/2014 c.d “Legge di Stabilità per il 2015” così come modificato dall'art. 1 comma 631 della Legge di Bilancio 2017 (Legge 232 dell'11 dicembre 2016), poi rivisto dal D.L. n. 50/2017 convertito con modifiche dalla Legge n. 96/2017, ritoccato dalla Legge di bilancio per il 2018 (L. 27 dicembre 2017, n. 205) ed infine ulteriormente variata dalla legge di bilancio per il 2019 (Legge 145/2018) riporta l'aliquota al 10% per il 2019 (ricordiamo che sarebbe dovuta salire al 11,50%) mentre rimane al momento confermato l'aumento dal 1° gennaio 2020 al 13%. Con riferimento all'aliquota del 22% la medesima norma (art. 1 comma 2 della Legge 145/2018), riporta l'aliquota ordinaria al 22% per il 2019 (ricordiamo che sarebbe dovuta salire al 24,20%) ma la ritocca per gli anni successivi, in particolare la incrementa:

Sempre in tema di aliquota, il comma 33 dell'art. 1 della Legge n. 232/2016 c.d “Legge di bilancio 2017” introduce l'aliquota del 5%, dal 1° gennaio 2017, per le prestazioni di trasporto urbano di persone effettuate mediante mezzi di trasporto, abilitati ad eseguire servizi di trasporto marittimo, lacuale, fluviale e lagunare. Sempre in tema di trasporti, la legge di conversione del D.L. 50/2017, con l'aggiunta del comma 4-quater all'art. 1, ha inserito una norma di interpretazione autentica secondo la quale, il trasporto di veicoli al seguito di passeggeri, è da considerarsi prestazione accessoria a quella principale di trasporto di persone e, dunque, assoggettabile alla medesima aliquota del 5% o del 10% a seconda dei casi. 1) SOGGETTIVO → le operazioni devono essere effettuate nell'esercizio di:

· Imprese

· Arti

· Professioni La conseguenza di questa norma è che, ad esempio, non sono assoggettabili ad IVA le vendite che vengono effettuate tra privati.

2) OGGETTIVO → le operazioni devono configurare come: Cessione di beni: ossia trasferimento a titolo oneroso, da un soggetto ad un altro, della proprietà (vendita, permuta, somministrazione, etc.) o di altro diritto reale di godimento, riguardo a beni mobili o immobili, materiali o immateriali; Prestazione di servizi: ovvero quelle prestazioni rese a fronte di un corrispettivo dipendenti da obbligazioni di fare, di non fare o di permettere qualcosa (contratto d'opera, appalto, mediazione, etc.); Importazioni: da chiunque effettuate: introduzione da parte degli Stati membri dell'Unione Europea di beni da stati extracomunitari.

3) TERRITORIALE → le operazioni devono essere effettuate all'interno dello stato italiano;

In linea generale, valgono le seguenti regole:

· Cessione di beni che abbiano per oggetto beni immobili o mobili nazionali, comunitari o in regime di temporanea importazione, esistenti nel territorio dello stato → si considerano effettuate nel territorio dello stato

· Prestazione di servizi (Art. 7-ter D.P.R. 633/72): possono essererese nei confronti di soggetti passivi IVA(rapporti B2B “ business to business”): si considerano effettuate in Italia se rese a committenti residenti in Italia; oppure, laddove

rese nei confronti di soggetti passivi IVA(rapporti B2B “ business to business”): non si considerano effettuate in Italia se rese a committenti non residenti in Italia.

ovvero rese nei confronti di soggetti non passivi IVA (rapporti B2C “business to consumer”): si considerano effettuate in Italia se rese da soggetti passivi italiani a committenti non residenti.

Soggetti passivi IVA

Come si è accennato i soggetti passivi IVA sono coloro che, attraverso la loro attività, compiono operazioni imponibili. In particolare si tratta di:

L'imposta diventa esigibile ai sensi dell'art. 6 del D.P.R. n. 633/72 nel momento in cui le operazioni si considerano effettuate, ovvero:

Per operazioni soggette ad IVA si intendono le operazioni che rientrano nel campo di applicazione dell'IVA. Esse possono essere suddivise in tre grandi categorie: operazioni imponibili, operazioni non imponibili, operazioni esenti.

Operazioni imponibili Tutte le operazioni per le quali è applicabile l'IVA. Esse presentano le seguenti caratteristiche:

Operazioni non imponibili Si tratta di operazioni cui non si applica l'imposta perché carenti del requisito della territorialità, tuttavia, in quanto operazioni rientranti nel campo di applicazione dell'IVA, esse:

Possono sinteticamente essere individuate nelle:

Operazioni esenti Questa tipologia di operazioni è espressamente disciplinata dall'articolo 10 del D.P.R. n. 633/72 cui si rimanda per l'elenco completo. Si tratta in sostanza di particolari operazioni per le quali, in ragione della loro natura (prestazioni sanitarie, prestazioni assicurative, operazioni aventi ad oggetto obbligazioni, titoli ecc…), è prevista l'inapplicabilità dell'IVA. Per esse: 1. non si applica l'IVA in quanto esenti per legge; 2. concorrono alla formazione del volume di affari IVA, ad esclusione delle cessioni dei beni ammortizzabili 3. non permettono di recuperare l'IVA precedentemente pagata su acquisti e spese

Tali operazioni, dette anche escluse, non rappresentano né cessioni di beni né prestazioni di servizi e, pertanto, sono escluse dall'imposizione IVA. Caratteristiche delle operazioni escluse:

Il meccanismo delle detrazioni

I soggetti passivi d'imposta hanno, come detto sopra, diritto di esercitare la detrazione dell'IVA sugli acquisti. Essi devono, pertanto, provvedere periodicamente a liquidare l'imposta dovuta e qualora si tratti di un debito verso l'Erario, versarlo con modello F24, entro il sedicesimo giorno del mese successivo nel caso di liquidazione mensile o entro il sedicesimo giorno del secondo mese successivo al trimestre di riferimento, nel caso di liquidazione trimestrale.

Caratteristiche generali del sistema delle detrazioni:

Regimi contabili e regimi speciali

Attualmente esistono i seguenti “regimi contabili”:

Esistono inoltre una serie di “regimi speciali”, che prevedono una serie di regole particolari e che riguardano particolari tipologie di attività, per la descrizione dei quali si rimanda alle relative schede:

Dal 2015 lo “Split-payment” Il meccanismo dello spit-payment introdotto dalla Legge di stabilità per il 2015 (art. 1 comma 629) che ha aggiunto l'art. 17-ter al D.P.R. 633/72 prevede, nel caso di operazioni effettuate nei confronti di enti pubblici, che le pubbliche amministrazioni acquirenti di beni e servizi, ancorché non rivestano la qualità di soggetto passivo dell'IVA, devono versare direttamente all'erario l'imposta sul valore aggiunto che è stata addebitata loro dai fornitori.

In concreto, il fornitore delle “amministrazioni pubbliche” emetterà, nei loro confronti, una fattura con addebito dell'IVA, ma riceverà dal committente il pagamento corrispondente all'importo del solo imponibile, in quanto l'IVA verrà versata direttamente allo stato dal committente “amministrazione pubblica”.

Si tenga presente che il DL 50/2017 convertito con modifiche dalla Legge n. 96 del 21 giugno 2017, ha ampliato la platea dei destinatari di operazioni in split payment. In concreto il meccanismo si applicherà anche ai soggetti partecipati direttamente o indirettamente da enti pubblici. Per l'elenco preciso si rimanda all'art. 1 del Decreto in argomento.

Il “Gruppo IVA” (Novità introdotte dalla Legge di Bilancio per il 2017) Il comma 24 dell'art. 1 della Legge di Bilancio 2017 istituisce il “Gruppo IVA”, con possibilità di aderirvi, avendone i requisiti, dal 1° gennaio 2018.

Il funzionamento del Gruppo IVA, nonché le modalità per esercizio dell'opzione di accesso al regime speciale, è normato da un intero titolo – Titolo V-bis – inserito appositamente del D.P.R. 26 ottobre 1972, n. 633.

Esso, in concreto, consente ai soggetti passivi stabiliti nel territorio dello Stato esercenti attività d'impresa, arte o professione, per i quali ricorrano congiuntamente i vincoli finanziario, economico e organizzativo, di divenire un unico soggetto passivo, denominato appunto “gruppo IVA”.

Obblighi di comunicazione e dichiarazione dei soggetti passivi IVA

I soggetti passivi IVA, hanno l'obbligo di effettuare:

1) Denuncia di inizio, variazione e cessazione dell'attività da comunicare, all'Amministrazione finanziaria, entro trenta giorni dal verificarsi dell'evento; 2) Invio della comunicazione annuale dati IVA, ad esclusione di alcuni casi di esonero, tra cui i soggetti esonerati dalla presentazione della dichiarazione iva annuale, i soggetti passivi persone fisiche che abbiano realizzato un volume d'affari pari o inferiore a 25.000 euro, i soggetti passivi che inviano la dichiarazione IVA annuale entro il 28 febbraio; 3) Dichiarazione IVA annuale.

Novità introdotte dalla Legge di stabilità per il 2015, così come modificate dall'art. 10, comma 8-bis, D.L. 31 dicembre 2014, n. 192, convertito, con modificazioni, dalla L. 27 febbraio 2015, n. 11. Il comma 461 dell'art. 1 della Legge di Stabilità per il 2015, a decorrere dalla dichiarazione Iva per il 2016, introduce l'obbligo di inviare singolarmente la dichiarazione annuale IVA entro il mese di febbraio di ciascun anno e abolisce la comunicazione dati annuali IVA che, in tale nuovo contesto non ha più senso di esistere. Non sarà pertanto più possibile, includere nel modello Unico anche la dichiarazione annuale IVA.

A livello contabile le scritture in partita doppia saranno:

Riferimenti

| ||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||