La disciplina fiscale della nuova impresa socialeFonte: D.Lgs. 3 luglio 2017 n. 112

26 Febbraio 2018

Premessa

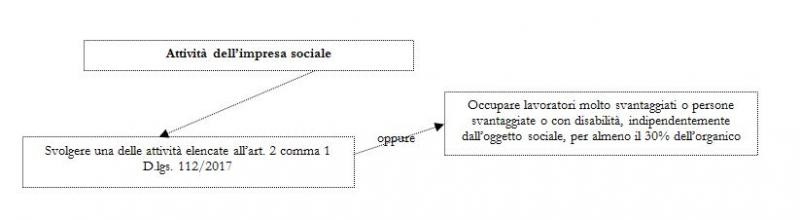

Il legislatore, all'interno dell'ampia riforma del Terzo settore, ha completamente riformulato la disciplina dell'impresa sociale con il D.lgs. 112 del 3 luglio 2017 (di seguito il Decreto), entrato in vigore il 20 luglio 2017, abrogando contestualmente le disposizioni contenute nel D.lgs. 155/2006 (art. 19). La nuova normativa, all'art. 1, prevede che possano acquisire la qualifica di impresa sociale tutti gli enti privati, inclusi quelli costituiti nelle forme di cui al libro V del codice civile che esercitino in via stabile e principale un'attività di impresa di interesse generale, senza scopo di lucro e per finalità civiche, solidaristiche e di utilità sociale. Le cooperative sociali e i loro consorzi, di cui alla L. n. 381/1991, acquisiscono di diritto la qualifica di impresa sociale, ai sensi dell'art. 1 comma 4 D.lgs. n. 112/2017. Alle imprese sociali si applicano, in quanto compatibili con le disposizioni del D.lgs. n. 112/2017, le disposizioni contenute nel Codice del Terzo Settore (D.Lgs. n. 117/2017) e, per gli aspetti non disciplinati dallo stesso, le norme del codice civile relativamente alle disposizioni concernenti la forma giuridica adottata per costituire l'impresa sociale stessa. Non possono acquisire la qualifica di impresa sociale le società con un unico socio persona fisica, le amministrazioni pubbliche e tutti gli enti i cui atti costitutivi limitino ai singoli soci e associati l'erogazione dei beni e servizi oggetto dell'attività, ai sensi dell'art. 1 comma 2 D.lgs. n. 112/2017. Inoltre, le società costituite da un unico socio persona fisica, gli enti con scopo di lucro e le amministrazioni pubbliche non possono esercitare attività di direzione e coordinamento o detenere, in qualsiasi forma, anche analoga, congiunta o indiretta, il controllo di un'impresa sociale ai sensi dell'art. 2359 c.c. (art. 4, comma 3, D.lgs. n. 112/2017). Secondo l'art. 2 del Decreto, l'impresa sociale, per essere tale, deve esercitare una o più delle attività di interesse generale scegliendole fra le tipologie previste dal medesimo art. 2, per il perseguimento di finalità civiche, solidaristiche e di utilità sociale. Si intende svolta in via principale l'attività per la quale i relativi ricavi sono superiori al 70% dei ricavi complessivi dell'impresa sociale, secondo criteri di computo definiti con decreto del Ministro dello sviluppo economico, di concerto con il Ministro del lavoro e delle politiche sociali. In deroga al requisito dell'attività, il comma 4 dell'art. 2 del Decreto considera di interesse generale, indipendentemente dal suo oggetto, l'attività di impresa nella quale sono occupati lavoratori molto svantaggiati (così come definiti dall'art. 2, numero 99) del regolamento (UE) n. 651/2014 della Commissione) ovvero persone svantaggiate o con disabilità (di cui all'art. 112 comma 2 D.lgs. 50/2016), persone beneficiarie di protezione internazionale (di cui al D.lgs. n. 251/2007), persone senza fissa dimora (di cui all'art. 2 comma 4, L. 1228/1954), le quali versino in una condizione di povertà tale da non poter reperire e mantenere un'abitazione in autonomia. A tal fine, l'impresa sociale impiega alle sue dipendenze un numero di persone appartenenti alle categorie indicate non inferiore al 30% dei lavoratori.

Il contesto delineato ricorda, pur con le opportune innovazioni e modifiche dovute al contesto di impresa sociale, quanto regolato in merito alle cooperative sociali, laddove per le cooperative sociali di tipo A è prevista l'attività di gestione di servizi socio - sanitari, assistenziali ed educativi, mentre per le cooperative di tipo B è previsto lo svolgimento di attività diverse (agricole, industriali, commerciali o di servizi) finalizzate all'inserimento lavorativo di persone svantaggiate.

Assenza di scopo di lucro

Per comprendere correttamente le norme fiscali riservate all'impresa sociale è necessario tracciare, preliminarmente, il quadro relativo alla declinazione dell'assenza di scopo di lucro prevista dal Decreto. Secondo l'art. 3 D.lgs. 112/2017 l'impresa sociale non può avere scopo di lucro dovendo destinare eventuali utili ed avanzi di gestione allo svolgimento dell'attività statutaria o ad incremento del patrimonio. Conseguentemente, è espressamente vietata la distribuzione, anche indiretta, di utili e avanzi di gestione, considerando a tale fine fenomeno di distribuzione indiretta, l'emersione di una o più fra le casistiche indicate dall'art. 3 comma 2 Decreto, riassumibili nelle seguenti: i) la corresponsione di compensi non proporzionati all'attività svolta a organi sociali; ii) la corresponsione a lavoratori subordinati o autonomi di retribuzioni o compensi superiori del 40% rispetto a quelli previsti dai CCNL; iii) la remunerazione di strumenti finanziari di versi dalle azioni o quote a soggetti diversi dalle banche e degli intermediari finanziari autorizzati, in misura superiore a limiti specificamente individuati; iv) acquisto di beni o servizi superiori al loro valore normale; v) cessioni di beni a condizioni più favorevoli di quelle di mercato a soci, associati, partecipanti, fondatori, componenti degli organi sociali o a coloro che a qualsiasi titolo operino per l'organizzazione o ne facciano parte; vi) corresponsione di interessi passivi a soggetti diversi dalle banche e dagli intermediari autorizzati in misura superiore di quattro punti rispetto al tasso annuo di riferimento.

Il summenzionato elenco ha carattere indicativo e non esaustivo (Relazione illustrativa al D.lgs. 112/2017). Esistono, però, due importanti deroghe al divieto, introdotte, in attuazione della legge delega, al fine di favorire il finanziamento dell'impresa sociale mediante il capitale di rischio: In primo luogo, è previsto dal comma 3 dell'art. 3 del Decreto che l'impresa sociale possa destinare una quota inferiore al 50% degli utili e degli avanzi di gestione annuali, dedotte eventuali perdite di esercizi precedenti:

In secondo luogo, l'art. 16 del Decreto prevede che le imprese sociali possano destinare una quota non superiore al tre per cento degli utili netti annuali (analogamente a quanto previsto dall'art. 11, comma 4, L. n. 59/1992 in materia di società cooperative, ma in quel caso sulla base di un obbligo), dedotte eventuali perdite maturate negli esercizi precedenti, a fondi istituiti dagli enti e dalle associazioni, specificamente ed esclusivamente destinate alla promozione e allo sviluppo delle imprese sociali attraverso azioni ed iniziative di varia natura, quali il finanziamento di progetti di studio e di ricerca in tema di impresa sociale o di attività di formazione dei lavoratori dell'impresa sociale, la promozione della costituzione di imprese sociali o di loro enti associativi, o il finanziamento di specifici programmi di sviluppo di imprese sociali o di loro enti associativi. Tali versamenti sono deducibili ai fini dell'imposta sui redditi dell'impresa sociale erogante. Il limite soggettivo alla distribuzione di dividendi, costituito dall'interesse massimo dei buoni postali fruttiferi aumentato di 2,5 punti rispetto al capitale versato è analogo a quanto disposto per le cooperative a mutualità prevalente e sociali dall'art. 2514 c.c. (si ricorda che gli artt. 16 18 del Decreto hanno un'efficacia subordinata all'ottenimento di apposita autorizzazione da parte della Commissione Europea ai sensi dell'art. 108, paragrafo 3 TFUE). La previsione relativa alle erogazioni gratuite, secondo la relazione illustrativa al decreto, avrebbe lo scopo di rafforzare le connessioni tra le varie tipologie di Enti del Terzo settore, rendendo l'impresa sociale un possibile strumento finanziario di crescita e sviluppo a supporto di altri Enti del Terzo Settore a carattere non imprenditoriale (regolati cioè dal D.lgs. n. 117/2017 e privi della qualifica di impresa sociale di cui al D.lgs. n. 112/2017). Disciplina fiscale e incentivi

L'art. 18 del Decreto interviene disciplinando la fiscalità dell'impresa sociale in modo del tutto innovativo rispetto al passato e creando una cornice normativa specifica ed agevolata considerando la non applicabilità delle regole fiscali previste genericamente in materia di Enti del Terzo Settore, per espressa esclusione disposta dall'art. 79, comma 1, D.Lgs. n. 117/2017. L'assenza di scopo di lucro e i conseguenti divieti di distribuzione degli utili anche indiretta giustificano una detassazione, anche totale, degli stessi possibilità che l'art. 18 declina prevedendo che “gli utili e gli avanzi di gestione delle imprese sociali non costituiscono reddito imponibile ai fini delle imposte dirette, qualora vengano destinati ad apposita riserva indivisibile in sospensione di imposta in sede di approvazione del bilancio dell'esercizio in cui sono stati conseguiti” e risulti entro il secondo periodo di imposta successivo a quello in cui sono stati conseguiti, che detti utili siano stati effettivamente destinati:

La condizione posta per la detassazione, ovverosia la costituzione di una riserva indivisibile in sospensione d'imposta, nonché la verifica del reinvestimento dell'utile entro il secondo periodo di imposta successivo a quello del conseguimento, è stata mutuata dall'art. 7 L. n. 240/1981 (in materia di consorzi: l'art. 7 è sostanzialmente identico, con la differenza di riferirsi al secondo esercizio invece che, come specificato dall'articolo 18, al secondo periodo di imposta) e ricorda, l'agevolazione prevista in materia di cooperative dall'art. 12 L. n. 904/77 (i cui effetti sono stati fortemente depotenziati nel corso del tempo e operano oggi quasi integralmente per le sole cooperative sociali, le quali quindi, acquisendo la qualificazione di impresa sociale “di diritto” dovrebbero godere di una duplice possibilità agevolativa fiscale con riferimento ai redditi prodotti). La previsione dell'art. 12 L. n. 904/1977 è tuttavia molto più semplice da utilizzare in quanto richiede l'accantonamento a riserva indivisibile (sia durante la vita della società sia al suo scioglimento) e null'altro. I vincoli posti dalla norma, in particolare, la necessità che le somme accantonate in sospensione d'imposta siano “effettivamente destinate” ai fini previsti dall'art. 18, inducono una rilevante cautela ed attenzione nella gestione dell'agevolazione, la quale richiederà, in via preliminare, una chiara esplicitazione contabile (come richiesto espressamente dall'art. 18 comma 1 del Decreto) ed una adeguata informativa in sede di bilancio. Considerando che la qualifica di impresa sociale può essere ottenuta anche da un ente costituito sotto forma di società la norma presenta un notevole interesse, inoltre è fondamentale per evitare che enti non profit oggi qualificati come ONLUS (e spesso aventi la forma giuridica di associazione o fondazione) i quali non riuscissero a rientrare nella complessa classificazione di “ente non commerciale” prevista dall'art. 79 D.lgs. n. 117/2017, subiscano un rilevante aggravio impositivo rispetto alla situazione di de-commercializzazione oggi goduta. L'art. 18 comma 2 del Decreto prevede inoltre che non sono assoggettati alle imposte dirette gli utili destinati ad aumento gratuito del capitale sociale sottoscritto e versato dai soci, nei limiti consentiti dall'art. 3 comma 3 lett. a) (di cui al paragrafo precedente), poiché si assume che siano effettuati per adeguare all'inflazione il valore delle azioni o quote di capitale sottoscritte dai soci. Sono invece assoggettati alle imposte dirette

E' fondamentale considerare che, nonostante vi sia l'obbligo per l'impresa sociale di svolgere in via stabile e principale un'attività di interesse generale di cui all'art. 2 del Decreto e che si considera principale l'attività svolta con almeno il 70% dei ricavi complessivi, la restante parte dei ricavi “liberi” (pari al 30% del totale) può generare utili anch'essi interessati dalla possibilità di detassazione. Per quanto riguarda gli incentivi fiscali, mutuati dalla normativa sulle startup innovative (art. 29 DL n. 179/2012, conv. in L. n. 212/2012) essi si concretizzano con le previsioni che l'art. 18 del Decreto indica al:

E' importante segnalare che le agevolazioni sono possibili solo se il versamento avviene nei confronti di un'impresa sociale costituita in forma di società e, con riferimento alle dotazioni e ai contributi a favore di fondazioni, come dispone espressamente l'art. 18, comma 5, Decreto (mentre l'agevolazione non è applicabile a soggetti giuridici aventi altra forma, ad esempio, associativa), e che, in entrambi i casi, l'art. 18 del Decreto pone quale condizione la circostanza di acquisizione della qualifica di impresa sociale successivamente al 20/07/2017 (con ciò escludendo le “imprese sociali” già esistenti e costituite in vigenza del D.lgs. n. 155/2006) e di essere costituite da non più di 36 mesi dalla medesima data, con previsione cioè di un periodo massimo, dalla costituzione dell'impresa sociale, entro cui l'agevolazione di cui all'art. 18 comma 3, può essere utilizzata con dotazioni a favore della medesima. L'investimento massimo agevolabile, per ogni periodo d'imposta, è pari a € 1.000.000 per la detrazione IRPEF e € 1.800.000 per la deduzione IRES, e deve essere mantenuto per almeno tre anni. La cessione dell'investimento comporta l'obbligo per il contribuente IRES di recuperare a tassazione l'importo dedotto, unitamente agli interessi legali, mentre il contribuente IRPEF dovrà restituire l'importo detratto, comunque maggiorato degli interessi. Altre agevolazioni previste dal Decreto per le imprese sociali sono rappresentate da uno specifico esonero dall'applicazione delle seguenti discipline: società di comodo (art. 40, L. n. 724/1994), società in perdita sistemica (art. 2, commi da 36-decies a 36-duodecies, DL n. 594/1995 conv. in L. 148/2011), studi di settore (art. 62-bis DL n. 331/1993, conv. in L. n. 427/1993), parametri (art. 3, commi da 181 a 189, L. n. 549/1995), nuovi indicatori sintetici di affidabilità (art. 7-bis DL n. 193/2016, conv. in L. n. 225/2016), giacché, nonostante alle imprese sociali sia consentito di agire con logicità economica, prevale in esse l'interesse generale e solidaristico, rendendo di fatto inadattabili al caso le citate norme antielusive. Considerando probabile che numerosi enti oggi qualificati come ONLUS con l'abrogazione della relativa normativa derivante dalla piena efficacia della Riforma del Terzo Settore ai sensi delle regole previste nell'art. 104 D.lgs. n. 117/2017, divengano imprese sociali e che il D.lgs. n. 112/2017 non introduce specifiche disposizioni in materia di IVA, è importante valutare gli effetti che si concretizzeranno con riferimento alle attività svolte ai fini di tale imposta. L'art. 89, comma 7, lett. b) D.lgs. n. 117/2017 interviene sostituendo alla parola ONLUS le parole "enti del Terzo settore di natura non commerciale" nell'art. 10, comma 1, nn. 15), 19), 20) e 27-ter) del DPR n. 633/1972. Ciò tuttavia non interessa le imprese sociali in quanto le stesse non potranno essere qualificate come enti “non commerciali” rientrando, per la natura loro impressa dall'art. 1 comma 1 del Decreto, nell'ambito delle società o enti commerciali di cui all'art. 73 comma 1 lett. a) e b) del TUIR. Alle imprese sociali quindi l'eventuale esenzione da IVA sulle attività svolte risulterà applicabile non sulla base anche di uno status soggettivo (come precedentemente avveniva per le attività di cui ai numeri citati dell'art. 10 per le ONLUS), ma in funzione delle specifiche previsioni casistiche indicate con riferimento alle singole ipotesi di esenzione (tale circostanza non modifica normalmente il regime IVA applicabile dalla ONLUS che diverrà “impresa sociale”). Le cooperative sociali, imprese sociali di diritto, continueranno a godere (in ciò differenziandosi dalle altre imprese sociali) dell'applicabilità dell'aliquota IVA del 5% prevista dalla Tabella A, Parte II bis allegata al DPR n. 633/1972 per le prestazioni lì elencate. In conclusione

Di sicuro interesse sono le agevolazioni previste in tema di detassazione dell'utile da parte dell'impresa sociale, nonché gli incentivi fiscali per i soggetti economici intenzionati a investire in un'impresa sociale così come definita dal D.lgs. n. 112/2017; va sottolineato tuttavia che, con riferimento alla concreta applicazione delle agevolazioni di cui ai paragrafi precedenti, il comma 9 dell'art. 18 del Decreto stabilisce espressamente che l'efficacia di tali misure è subordinata all'autorizzazione della Commissione Europea, ai sensi dell'art. 108, par.3, T.F.U.E., su richiesta del Ministero del lavoro e delle politiche sociali. |