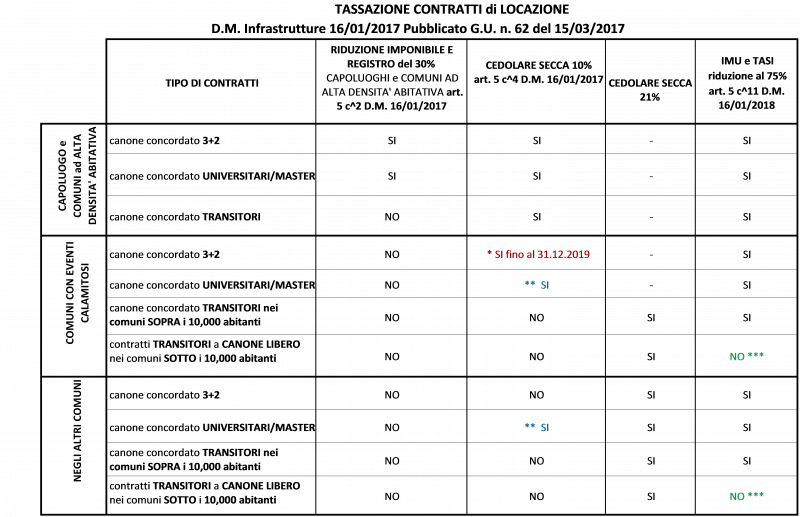

La cedolare secca per le diverse tipologie contrattuali e zone territoriali

24 Ottobre 2018

Il quadro normativo

Nel corso della trattazione richiameremo i riferimenti normativi che, pertanto, vale la pena di elencare: l. 9 dicembre 1998, n. 431, con particolare riguardo all'art. 2, commi 3 e 5, artt. 4 e 4-bis, art. 5, commi 1 e 2, art. 8, in tema di disciplina per le locazioni abitative (d'ora in poi l.n. 431/1998); d.lgs. 14 marzo 2011, n. 23, art. 3, sul federalismo fiscale municipale (d'ora in poi d.lgs. 23/2011); d.l. 28 marzo 2014, n. 47, convertito in l. 23 maggio 2014, n. 80, art. 9, misure urgenti per l'emergenza abitativa (d'ora in poi d.l. n. 80/2014); d.m. del Ministero Infrastrutture e Trasporti del 16 gennaio 2017 sui criteri per le locazioni concordate, transitorie e universitarie (d'ora in poi d.m. 2017). Opportuno ricordare anche i precedenti due decreti ministeriali, emessi sempre in esecuzione del disposto degli artt. 2, comma 3, e 5, commi 1, 2 e 3, della l.n. 431/1998: il primo, del Ministero Beni Pubblici del 5 marzo 1999 (in Gazzetta Ufficiale 22 marzo 99, n. 67), e il secondo, del Ministero Infrastrutture e Trasporti del 30 dicembre 2002 (in Gazzetta Ufficiale 11 aprile 2003, n. 85, suppl. ord. n. 59), ambedue sostituiti dal d.m. 2017. Da ultimo, vale deve anche ricordarsi la l. 27 dicembre 2017, n. 205, art. 1, comma 16, (d'ora in poi finanziaria 2018). La problematica

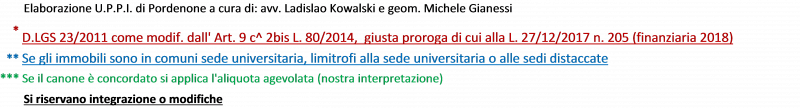

Il legislatore ha voluto intervenire, in tema di locazioni abitative, con provvedimenti che, agendo sulla leva fiscale, potessero agevolare l'accesso alla locazione. Si tratta di quattro diversi provvedimenti: 1) quello originario, di cui all'art. 8 della l. n. 431/1998 per cui i contratti concordati, nei comuni c.d. ad alta tensione abitativa, godevano e godono di una riduzione, pari al 30%, del reddito quale base imponibile e pari riduzione dell'imposta di registro; 2) quello successivo, a seguito del d.lgs.n. 23/2011 (federalismo fiscale), che ha introdotto la c.d. cedolare secca. Tale trattamento fiscale è stato così previsto: a) aliquota unica del 21% sull'intero reddito annuale di locazione, per i contratti ordinari quelli, per intenderci, caratterizzati dalla durata ordinaria di anni 4+4 (art. 2, l. n. 431/1998, comma 1); b) aliquota del 15% (originariamente 19%), poi ridotta al 10% sino al 31 dicembre 2019, per i redditi locativi annuali provenienti da contratti convenzionati, i c.d. 3+2, transitori e studenteschi universitari. Per i primi, i 4+4, la cedolare secca al 21% valeva e vale per l'intero territorio nazionale. Per i secondi, c.d. convenzionati, transitori, studenteschi universitari, l'agevolazione valeva solo per i cd. Comuni ad alta tensione abitativa con la limitazione per gli studenteschi universitari ai soli comuni (sedi universitari, corsi, ecc. e Comuni limitrofi) ove erano previsti tali ultimi; 3) a seguito della l. n. 80/2014, art. 9, il regime di cedolare secca al 10% sempre fino al 31 dicembre 2019, per le locazioni abitative stipulate in Comuni per i quali tra il 28 maggio 2009 e il 27 maggio 2014 fosse stato deliberato lo stato di emergenza a seguito di evento calamitoso. Indubbiamente un'ampia estensione che, in alcuni casi, comprendeva intere Provincie e egioni. L'individuazione di tali Comuni doveva avvenire, ad opera del C.I.P.E. (Comitato per la Programmazione Economica). Lo stesso doveva aggiornare il c.d. elenco dei Comuni ad alta tensione abitativa, introducendo, in quell'elenco, i comuni “calamitati”. A tutt'oggi (settembre 2018) ciò non è avvenuto. Tuttavia, con tradizionale ingegno, i contribuenti hanno provveduto ed ottenuto, dai competenti uffici regionali, gli elenchi dei Comuni “calamitati”, supplendo, quindi, alla carente elencazione formale. Tale risultato è stato accettato dalle Agenzia delle Entrate (v., per esempio, Agenzia delle Entrate, Dir. Reg. Friuli Venezia Giulia, Ufficio Consulenze, Trieste 4 maggio 2016), e quindi si è avuta comunque la mappatura dei comuni interessati al beneficio fiscale. 4) La materia è poi stata ripresa dall'ultimo d.m. 2017, il quale ha indicato gli ambiti territoriali di applicazione della cedolare secca. In ordine a tali ultimi non vi è stata unitarietà di interpretazione. Su tale argomento, quindi, relativo all'individuazione delle aree territoriali di applicazione del beneficio della cedolare secca, il presente approfondimento cerca di fare chiarezza. Gli ambiti territoriali di applicazione della cedolare secca: ipotesi diverse

Vediamo le varie ipotesi: A) da quanto anticipato, risulta subito evidente e non vi sono problemi di sorta che per le locazioni abitative stipulate con contratti c.d. ordinari i 4+4 per intenderci, l'aliquota di cedolare secca, a fronte dell'espressa opzione formulata dal locatore, pari al 21% sull'intero importo del canone locativo annuale, vale per l'intero territorio nazionale ciò ai sensi dell'art. 3 commi 1 e 2, prima parte, del d.lgs. n. 23/2011. B) come detto, il d.m. 2017 ha precisato i termini, che qui interessano, giusto quanto previsto all'art. 5, comma 4. La disposizione, anzitutto, individua le tipologie di contratti che possono godere dell'applicazione della cedolare secca. Si tratta, giusta la formulazione normativa, dei contratti stipulati secondo le disposizioni di cui all'art. 2, comma 3, e art. 8della l. n. 431/1998:

Ne consegue che tutte e tre le tipologie (convenzionato 3+2, transitorio e studentesco universitario) godono del beneficio. Per quanto riguarda le limitazioni territoriali di applicazione, deve considerarsi, per le tre indicate specie (i 4+4, infatti e come detto, godono dell'agevolazione al 21% per l'intero territorio nazionale) ed ai sensi del citato art. 5 comma 4, che è il beneficio abbia a valere solo per le aree ad alta tensione abitativa. Ne sono, quindi, escluse le rimanenti parti del territorio nazionale. Il tutto con la precisazione, tuttavia, che per i contratti studenteschi universitari, attesa la loro intrinseca limitazione territoriale (sedi universitarie e limitrofi), il beneficio varrà solo per le locazioni stipulate in quei Comuni. In ordine ai contratti c.d. transitori, deve farsi una precisazione. Abbiamo, infatti, detto che gli stessi godono del beneficio della cedolare secca per i Comuni ad alta tensione abitativa. Tuttavia, ciò vale per il caso il contratto applichi il canone convenzionato. La precisazione è d'obbligo in relazione a quanto previsto dall'art. 2, comma 2, del d.m. 2017. La disposizione, infatti, prevede che, per i contratti transitori in Comuni superiori ai 10.000 abitanti, il canone di riferimento sia quello concordato e che, anzi, gli accordi territoriali possano prevedere variazioni del medesimo fino ad un massimo del 20% dei valori minimi e massimi di cui alla contrattazione. La disposizione ha tre valenze: 1) non si capisce, infatti se la stessa escluda la stipula di contratti transitori per i Comuni sotto i 10.000 abitanti e di conseguenza la possibilità di godere dell'applicabilità della cedolare secca; 2) se, al contrario, si ammetta la stipula di contratti transitori liberi da vincoli nella determinazione del canone; 3) se, qualora, per volontà delle parti, si applichi il canone convenzionato, si rientri o meno, nel caso, nella possibilità di applicazione della cedolare secca.

In conclusione

Deve quindi concludersi:

Si riportano, nei seguenti schemi riassuntivi, l'esemplificazione per quanto riguarda l'applicazione dell'imposta di cedolare secca nonché una simulazione relativamente al prelievo fiscale.

IPOTESI DI TASSAZIONE CON CEDOLARE SECCA

|