LocazioneFonte: Cod. Civ. Articolo 1571

05 Febbraio 2018

Inquadramento

Già nel lontano 1978 il legislatore si rese conto che la disciplina contenuta nel codice civile era del tutto carente proprio con riferimento alle ipotesi di locazione più diffuse e importanti. La Legge n. 392/1978, meglio nota come “legge sull'equo canone”, tentò di regolare i contratti che avevano ad oggetto immobili da destinarsi sia all'uso abitativo che all'uso diverso dall'abitazione. Il risultato di tale legge, però, si manifestò del tutto opposto rispetto allo scopo che ci si prefiggeva, costringendo il Parlamento a porre rimedio alla battuta d'arresto riscontrata nel mercato di cui trattasi. Fu approvata, così, la Legge n. 359/1992, la quale introdusse, anche se limitatamente agli immobili urbani destinati all'abitazione, i c.d. “patti in deroga”. L'intervento legislativo citato, tuttavia, ebbe risultati parziali perché il settore in esame abbisognava di una riforma ben più completa e sistematica: la legge del 1992, infatti, si limitò ad attribuire alle parti la possibilità di stabilire autonomamente la durata dei contratti e il canone di locazione, in deroga a quanto era stabilito nella vigenza della legge sull'equo canone. La riforma del 1998: le diverse tipologie per il contratto di locazione

L'obiettivo di rivitalizzare il mercato delle locazioni, senza privare “la parte economicamente più debole” delle tutele che l'ordinamento deve apprestare a diritti costituzionalmente rilevanti, come quello ad avere un alloggio per sé e per la propria famiglia, è stato sicuramente meglio centrato con la legge 9 dicembre 1998, n. 431 di seguito analizzato.

Locazioni ad uso abitativo

Con riferimento all'ambito di applicazione della disciplina, essa si riferisce esclusivamente alle locazioni ad uso abitativo (gli appartamenti), mentre le locazioni ad uso diverso dall'abitazione (ad es. uffici, negozi, ecc...) restano assoggettate, oltre che ad alcuni articoli del codice civile, alle precedenti leggi del 1978 e del 1992 sopra menzionate. Anche nell'ambito delle locazioni ad uso abitativo, poi, la legge introduce alcune eccezioni, escludendo dal suo campo di applicazione, da una parte, i contratti stipulati dagli Enti Locali per soddisfare le esigenze abitative di carattere transitorio e, dall'altra, ulteriori ipotesi, tra le quali spiccano gli immobili classificati nelle categorie catastali A/1, A/8 e A/9 (cioè, le case di tipo signorile, le ville o gli immobili di particolare pregio), gli alloggi di edilizia residenziale pubblica (le c.d. “case popolari”) e gli alloggi concessi in locazione per finalità turistiche.

Tra i benefici introdotti dalla riforma del 1998 (legge 431/1998) vi è senz'altro quello di una maggiore autonomia contrattuale, sia per chi decide di concedere, sia per chi decide di prendere in affitto una casa. Sono previste infatti due tipologie contrattuali prevalenti e sicuramente la più utilizzata per la locazione ad uso abitativo è il c.d contratto di locazione “libero”, così chiamato perché le parti risultano sostanzialmente libere di decidere autonomamente il canone, a patto che esso risulti “trasparente”, nel senso che non sia pattuito, neppure in forma orale, alcun tipo di corrispettivo ulteriore rispetto a quello indicato nel contratto (che deve sempre essere per iscritto), pena la nullità dell'intero negozio giuridico e la legittimazione del conduttore a chiedere tanto la revisione del contratto stesso quanto la restituzione della differenza di fatto versata al locatore, sempre che sia in grado di provarlo.

La contropartita di una così ampia autonomia contrattuale è l'imposizione ex lege della durata minima: quattro anni iniziali, cui si aggiungono altri quattro anni in virtù di un rinnovo automatico. La regola del rinnovo di diritto, tuttavia, non è applicabile ad alcune ipotesi contemplate dall'art. 3 della Legge n. 431/1998, al ricorrere delle quali il proprietario ha il potere di opporsi al rinnovo automatico, con dichiarazione espressa in tal senso e descrizione della fattispecie che costituisce fonte della deroga. Tra i casi più frequenti nella prassi, si pensi all'eventualità che il locatore intenda utilizzare l'appartamento come abitazione o adibirlo ad uso professionale per sé, il coniuge, i figli o i fratelli, o ancora decida di ristrutturarlo completamente. Fatte salve tali ipotesi eccezionali, dunque, alla scadenza degli otto anni (quattro + quattro), a ciascuna delle parti è attribuita la facoltà di comunicare all'altra, mediante lettera raccomandata con avviso di ricevimento, con un preavviso di sei mesi, l'intenzione di disdire il contratto.

Un'altra esigenza cui il legislatore ha cercato di venire incontro è quella di quanti si trovano a vivere in una città diversa per necessità di vario tipo (ad esempio di salute, contratti di lavoro a termine, stage o simili, ad esclusione dei motivi di studio universitario, per cui è individuata una forma contrattuale ad hoc) ma che, comunque, hanno una durata limitata nel tempo. Nella normativa previgente, in questi casi veniva stipulato il contratto detto “uso foresteria”: proprio per scongiurare gli abusi che erano stati compiuti nel ricorrere a questa tipologia contrattuale, anche al di fuori delle reali condizioni che ne legittimavano l'utilizzo, nel 1998 si è pensato di sostituirla con una che presenta, all'opposto, un rigore burocratico tale da scoraggiarne fin troppo l'uso, come ha osservato autorevole dottrina. Si tratta dei contratti di natura transitoria, disciplinati dall'art. 5 della legge 431/98 e dall'art. 2 del decreto ministeriale del 5 marzo 1999, sostituito, a sua volta, dal decreto del 30 dicembre 2002.

La loro durata deve essere compresa fra uno e diciotto mesi e possono essere stipulati, anche in questo caso, utilizzando uno dei modelli predisposti dagli uffici competenti, soltanto al ricorrere di certe esigenze abitative di tipo transitorio, che andranno non solo dichiarate, ma anche accuratamente documentate (ad esempio attestato di iscrizione allo stage). Per quanto concerne il canone, esso è oggetto di libera pattuizione solo al di fuori delle città “ad alta tensione abitativa” e dei Comuni ad esse limitrofi. In questi ultimi, infatti, il canone deve corrispondere alle tabelle proposte dai Comuni di appartenenza, che fanno riferimento ai canoni convenzionati.

Elementi essenziali del contratto di locazione

Gli elementi che non possono essere omessi al momento della redazione di un contratto di locazione sono:

Diritti e doveri del conduttore

Le principali obbligazioni del conduttore, ai sensi dell'art. 1587 e ss. del codice civile, sono: prendere in consegna la cosa e osservare la diligenza del buon padre di famiglia (art. 1176 c.c.) nel servirsene per l'uso determinato nel contratto o per l'uso che può altrimenti presumersi dalle circostanze (con il divieto, pertanto, di mutare la destinazione pattuita o quella insita nella natura della res medesima), nonché far pervenire al locatore il corrispettivo nei termini convenuti (e precisamente il canone di locazione, anche detto comunemente “affitto”, “pigione” o simili).

Nel rinviare agli artt. 1588 e 1589 c.c. circa le regole in caso di perdita o deterioramento della cosa (a seconda che la causa sia imputabile al conduttore o meno) e agli artt. 1592 e 1593, rispettivamente, per le ipotesi di miglioramenti e di addizioni apportati dal conduttore al bene durante la locazione, è interessante approfondire quanto disposto dall'art. 1590 in merito all'obbligo di restituzione. Il conduttore infatti è tenuto a riconsegnare la cosa al locatore "nello stato medesimo in cui l'ha ricevuta, in conformità della descrizione che ne sia stata fatta dalle parti, salvo il deterioramento o il consumo risultante dall'uso della cosa in conformità del contratto”. Il codice, poi, introduce la presunzione relativa (da intendersi salvo prova contraria) della ricezione della cosa “in buono stato di manutenzione”, da parte del conduttore per l'evenienza che le parti abbiano omesso di redigere la suddetta descrizione.

Il D.L. n. 145/2013 ha imposto che i contratti di locazione devono contenere una clausola con la quale il conduttore dichiara di aver ricevuto la documentazione e le informazioni sull'attestazione della prestazione energetica dell'edificio (APE). Una copia dell'APE deve essere allegata al contratto di locazione; fanno eccezione i casi di locazione di singole unità immobiliari. Diritti e doveri del locatore

Il primo obbligo che incombe sul locatore, ai sensi dell'art. 1575 c.c., è quello di consegnare al conduttore la cosa locata in buono stato di manutenzione. Sotto questo profilo, meritano particolare attenzione le specificazioni di tale disposizione contenute all'art. 1578 e ss. c.c. in tema di vizi della cosa locata: nel caso in cui quest'ultima, già al momento della consegna, presenti vizi talmente gravi da diminuirne in modo apprezzabile l'idoneità all'uso pattuito, è data al conduttore la facoltà di scegliere tra la risoluzione del contratto e una riduzione del corrispettivo, purché non si tratti di vizi da lui conosciuti o facilmente riconoscibili. Qualora i vizi siano di entità tale da costituire addirittura pericolo per la salute del conduttore o dei suoi familiari o dipendenti, il conduttore può ottenere la risoluzione del contratto, a prescindere dalla circostanza che i vizi medesimi gli fossero noti, nonostante qualunque rinunzia.

Altra obbligazione che compete al locatore è quella di mantenere la cosa locata in stato da servire all'uso convenuto (cfr. art. 1575 c.c). Anche in merito a questo obbligo il legislatore ha ritenuto opportuno dettare delle regole volte a individuare più nel dettaglio i compiti del locatore. Ai sensi dell'art. 1576 c.c., costui è tenuto a eseguire tutte le riparazioni necessarie, fatte salve solo quelle di piccola manutenzione, che sono a carico del conduttore; a meno che le parti non raggiungano un accordo diverso, a quest'ultimo spetterà accollarsi anche spese di conservazione e di ordinaria manutenzione qualora la locazione abbia ad oggetto una cosa mobile. Nel caso in cui si presenti la necessità di effettuare delle riparazioni, ove eccedano l'ordinaria amministrazione, di regola il locatario dovrà semplicemente avvisare il locatore (cfr. art. 1577 c.c.).

Sempre al fine di assicurare il pieno e continuativo godimento da parte del conduttore, il codice prevede, da un lato, il divieto per il locatore di compiere sulla cosa innovazioni che diminuiscano il godimento da parte del conduttore e, dall'altro lato, che le riparazioni urgenti possano essere eseguite direttamente dallo stesso, salvo rimborso da parte del proprietario, purché gliene sia data contestuale comunicazione. Sotto quest'ultimo profilo, inoltre, il legislatore impone al conduttore di tollerare le eventuali riparazioni che non possano essere rimandate a un momento successivo rispetto alla scadenza del contratto; se, però, l'esecuzione delle riparazioni medesime si protrae per oltre un sesto della durata della locazione e, in ogni caso, per oltre venti giorni, il conduttore ha diritto a una riduzione del corrispettivo, proporzionata all'intera durata delle riparazioni stesse e all'entità del mancato godimento. A tutela, infine, delle legittime esigenze abitative del locatario, a prescindere dalla durata della locazione, se l'esecuzione delle riparazioni rende inabitabile quella parte dell'immobile in cui vivono il conduttore e la sua famiglia, il medesimo può ottenere lo scioglimento del contratto, sulla base di una prudente valutazione delle circostanze da parte del giudice (cfr. art. 1584 c.c.).

Per effetto della Legge di Stabilità 2016, il locatore è obbligato a registrare il contratto entro il termine perentorio di 30 giorni. Inoltre, è tenuto a comunicare al conduttore e all'amministratore di condominio l'avvenuta registrazione entro 60 giorni.

La novità prevista dalla Stabilità ha natura civilistica e si applica alle locazioni ad uso abitativo (Circolare n. 27/E/2016, Agenzia delle Entrate). Pertanto, la modifica normativa non ha alcun impatto su quanto previsto a livello fiscale dal Testo unico sull'imposta di registro, secondo il quale sono obbligati all'adempimento della registrazione ed al pagamento dell'imposta di registro sia il locatore che il conduttore (e l'eventuale agente immobiliare se il contratto si è concluso a seguito della sua attività).

Le locazioni turistiche sono un fenomeno che si sta largamente diffondendo anche tra coloro che non rivestono la qualifica di imprenditore. L'argomento è stato oggetto di trattazione da parte della FNC con il documento del 15 giugno 2016.

Per locazione turistica si intende la messa a disposizione, anche parziale (si pensi all'affitto di una stanza) e per un breve periodo, di un immobile abitativo a favore di turisti. La disciplina è regolamentata principalmente da leggi regionali e regolamenti comunali, le quali sono affiancate dal Codice del turismo (D.Lgs. n. 79/2011).

La locazione turistica può essere svolta nei seguenti modi:

A livello fiscale non vi è una specifica disciplina di riferimento, pertanto, si dovranno applicare le regole generali.

Le imposte dirette

Per individuare il trattamento fiscale da utilizzare è necessario distinguere tra:

Attività commerciale:

Mera locazione di beni immobili

Ciò che distingue la mera locazione immobiliare da un'attività commerciale è la circostanza che vengono forniti servizi accessori e integrativi al contratto di locazione. Inoltre, al fine di determinare l'abitualità dell'attività si deve far riferimento alla R.M. n. 9/1916 del 1986, secondo la quale il requisito della professionalità abituale “implica il compimento, sebbene discontinuo di una serie ripetuta di atti per la produzione o lo scambio di beni e di servizi”.

Nel caso in cui l'attività di locazione turistica venga esercita abitualmente e in forma di impresa, i relativi proventi concorrono alla formazione del reddito di impresa. Si fa notare che, normalmente, gli immobili locati rientrano tra quelli accatastati come abitativi e, quindi, saranno classificati dall'impresa come immobili patrimonio, il cui trattamento è disciplinato dall'art. 90 del Tuir (es. indeducibilità delle spese di gestione). Qualora, invece, gli immobili abitativi siano strumentali per destinazione, concorrono a formare il reddito d'impresa in base ai costi e i ricavi.

L'attività esercita in via occasionale, invece, non determina un reddito fondiario, ma produce un reddito diverso e va determinato come differenza tra i corrispettivi delle prestazioni di alloggio e le spese conseguenti la loro produzione.

Quando, invece, l'attività è costituita dalla mera locazione di immobili e, quindi, manca la prestazione di servizi accessori, l'organizzazione e la professionalità, la locazione determina un reddito da fabbricato. In questi casi, quindi, si può applicare il regime ordinario Irpef o, quando ne sussistono i requisiti, il regime della cedolare secca.

Il regime IVA

Affinché la locazione turistica rientri nell'ambito applicativo dell'IVA devono sussistere contemporaneamente i seguenti requisiti: 1. la locazione è svolta nell'esercizio dell'attività di impresa (requisito soggettivo); 2. la locazione costituisce una prestazione di servizi (requisito oggettivo); 3. l'attività è svolta in Italia (requisito territoriale).

Una volta che è stata verificata l'esistenza dei tre requisiti si dovrà distinguere tra:

Patti contrari alla legge

La Legge di Stabilità 2016 (L. n. 208/2015), riscrivendo l'art. 13 della Legge n. 431/1998, ha modificato i cd. patti contrari alla legge. In particolare, è nullo ogni accordo che prevede un canone superiore a quello risultante dal contratto scritto (anche per i contratti a canone concordato). L'inquilino, entro 6 mesi dalla consegna dell'immobile, può richiedere la restituzione di quanto in più versato. È nulla ogni pattuizione che deroga i limiti di durata contrattuale previsti normativamente.

Inoltre, è richiesto che il locatore:

È possibile esperire l'azione giudiziaria qualora il locatore non abbia provveduto a registrare il contratto e, il giudice, può procedere anche alla rideterminazione del canone ai valori minimi definita dalla normativa vigente.

L'obbligo in capo al locatore è previsto ai soli fini civilistici (Circolare n. 27/E/2016, Agenzia delle Entrate); pertanto, in base alla normativa fiscale – art. 10 d.P.R. n. 131/1986 - sono obbligati all'adempimento della registrazione ed al pagamento dell'imposta di registro sia il locatore che il conduttore (e l'eventuale agente immobiliare se il contratto si è concluso a seguito della sua attività).

Il comma 5 dell'art. 13 L'articolo prevede che, per quei soggetti che dal 7 aprile 2011 al 16 luglio 2015 hanno pagato il mini canone previsto dalle norme sugli “affitti in nero”, il canone sia fissato al triplo della rendita catastale. Detrazioni fiscali per i contratti di locazione

I contribuenti che sostengono delle spese per il pagamento di un canone di locazione possono avere diritto ad una serie di agevolazioni di carattere fiscale, purché il canone riguardi la propria abitazione principale, cioè quella in cui risiedono abitualmente.

Locazione immobile residenziale

Coloro che sono titolari di un contratto d'affitto per un immobile di tipo residenziale possono usufruire di una detrazione IRPEF in misura variabile a seconda del reddito percepito.

Contratto a canone concordato

Lavoratori dipendenti che si trasferiscono per motivi di lavoro

Ulteriori aliquote di detrazione sono previste per tali soggetti. È necessario che la residenza sia stata trasferita nel comune di lavoro, o in un comune limitrofo, nei tre anni precedenti la richiesta di detrazione. Il nuovo comune di residenza deve comunque trovarsi in una regione diversa da quella del comune di provenienza e a non meno di 100 km di distanza da questo.

Giovani di età compresa fra i 20 e i 30 anni

Titolari di un contratto di locazione ai sensi della L. 431/1998 che abbiano un reddito inferiore a 15.493,71 euro, hanno diritto per i primi tre anni ad una detrazione pari a 991,60 euro. Il requisito dell'età richiesta, che è quello principale per poter accedere all'agevolazione, è sufficiente che sia rispettato anche solo per una parte del periodo d'imposta per il quale si intende richiedere le detrazioni. È necessario però che l'immobile sia diverso dall'abitazione principale dei genitori e che il contratto non sia stato stipulato prima del 2007.

Studenti iscritti al corso di laurea di un'università ubicata in un comune diverso da quello di residenza

Un'ulteriore riduzione è prevista per i contratti stipulati a tali soggetti. Il comune deve essere lo stesso dell'università, o un comune limitrofo, il quale deve trovarsi ad almeno 100 km di distanza da quello di provenienza e comunque in una provincia diversa. Per questo tipo di contratti è prevista una detrazione pari al 19% sul canone di locazione fino ad un massimo di 2.633 euro e, quindi, in misura non superiore a 500 euro. La detrazione è valida anche se il contratto è intestato al genitore che sostiene la spesa e l'importo massimo rimane lo stesso anche se un genitore deve sostenere la spesa per più figli.

La Legge di Bilancio 2018 (L. 205/2017, c. 23), aggiungendo la lettera i-sexies.01 all'art. 15 del TUIR, ha previsto che per i periodi d'imposta in corso al 31.12.2017 e al 31.12.2018, il requisito della distanza, sopra descritto, si intende rispettato anche all'interno della stessa provincia ed è ridotto a 50 Km per gli studenti residenti in zone montane o disagiate.

Esistono comunque dei limiti per poter usufruire di tali agevolazioni. Se il contratto d'affitto è intestato a più persone, ciascuna può usufruirne nella percentuale che gli spetta; tuttavia le detrazioni non sono cumulabili tra loro e il contribuente ha il diritto di scegliere tra le opzioni possibili quella a lui più favorevole. Registrazione contratto di locazione

Tutti i contratti di locazione e affitto di beni immobili (compresi quelli relativi a fondi rustici e quelli stipulati dai soggetti passivi Iva) devono essere obbligatoriamente registrati dall'affittuario (conduttore) o dal proprietario (locatore), qualunque sia l'ammontare del canone pattuito, versando le imposte dovute.

Il termine per la registrazione del contratto di locazione è di 30 giorni dalla data di stipula o dalla sua decorrenza (se anteriore).

Il comma 346 dell'art.1 della legge 311/2004, dispone che il contratto di locazione, che, ricorrendone i presupposti, non viene registrato entro trenta giorni dalla sua sottoscrizione, è nullo e improduttivo di effetti, ma non ai fini fiscali. Infatti, i contratti di locazione non presentati per la registrazione e, pertanto affetti da nullità, restano tuttavia soggetti ai tributi diretti al pari di quelli regolarmente registrati, in quanto, i relativi canoni vanno comunque denunciati nella dichiarazione dei redditi. Inoltre, è dovuta in ogni caso l'imposta di registro, in quanto l'obbligo di presentare l'atto per la registrazione e di assolvere la relativa imposta sorge anche rispetto ai contratti affetti da nullità, come previsto dall'art. 38, comma 1, del DPR 131/1986. Ai fini fiscali l'omessa registrazione del contratto può essere sanata avvalendosi dell'istituto del ravvedimento operoso, di cui all'art. 13 del D. Lgs. 472/1997, qualora ne ricorrano le condizioni, presentando l'atto e pagando l'imposta dovuta, la sanzione ridotta e gli interessi di mora.

Per la registrazione dei contratti sono previste due tipologie di tassazione:

Il contratto di locazione può essere registrato:

Si fa presente che, come chiarito dalla Circolare n. 27/E/2016, la proroga (anche tacita) deve essere comunicata, tramite modello RLI, all'Agenzia delle Entrate entro 30 giorni dalla scadenza del contratto, previo pagamento dell'eventuale imposta.

Modello RLI (Registrazione Locazione Immobili)

Il modello RLI (REGISTRAZIONE LOCAZIONE IMMOBILI) è il modello che si utilizza per registrare i contratti di locazione o di affitto di immobili. Il provvedimento dell'Agenzia delle Entrate del 19 marzo 2019, n. 64442, ha introdotto un nuovo modello che va a sostituire, a partire dal 20 maggio 2019, quello approvato con provvedimento del 15 giugno 2017. Pertanto, fino a tale data si potranno utilizzare sia il nuovo che il vecchio modello.

Il modello RLI, si utilizza anche al fine di assolvere tutti gli adempimenti di tipo fiscale correlati alla registrazione dei contratti sopra citati, in sostituzione del “modello 69”per quanto riguarda i seguenti adempimenti:

Modello RLI valido fino al 19 maggio 2019

Con provvedimento del 15 giugno 2017 era stato approvato il modello RLI che andava a sostituire il precedente, approvato il 10 gennaio 2014, e che potrà essere utilizzato fino al 19 maggio 2019. Il modello si compone di:

Modello RLI valido dal 20 marzo 2019

Il nuovo modello ha la stessa struttura del precedente ed è composto dal frontespizio in cui è riportata l'informativa sul trattamento dei dati personali e da cinque quadri.

Prima di compilare il “Quadro A”, è necessario indicare nella parte in alto del modello il codice fiscale del contribuente che sta richiedendo la registrazione e il numero del modulo che si sta compilando.

Se a richiedere la registrazione non è una persona fisica, ma una società o un ente, si dovrà riportare il codice fiscale della società o dell'ente.

QUADRO A: DATI GENERALI Indicare:

QUADRO B: SOGGETTI

Il quadro B contiene le informazioni di tipo anagrafico del locatario e del conduttore.

QUADRO C: DATI DEGLI IMMOBILI

Il quadro C illustra i dati relativi agli immobili e cioè:

QUADRO D: REGIME DI TASSAZIONE

Il quadro D si compila solo se la locazione è ad uso abitativo e per gli immobili di categoria catastale “C1” nonché in sede di adempimento successivo qualora sia stata compilata la casella “Tipologia di regime”. In questo quadro si riportano tutte le informazioni concernenti il regime della cedola secca: in particolare il numero d'ordine dell'immobile, il numero d'ordine del locatore, e la quota di possesso.

Se si vuole scegliere per la cedolare secca, basta barrare il riquadro SI. Se si opta per il NO, non si aderisce alla cedolare secca.

Le istruzioni precisano, poi, che per gli immobili iscritti al catasto terreni va indicato, nella casella “rendita catastale” il reddito dominicale e non quello agrario.

Nel campo annualità del modello RLI va indicato l'anno per il quale si è effettuato il pagamento.

È stato, inoltre, precisato che quanto previsto per la cessione del contratto si applica “anche nei casi in cui si intende comunicare un subentro verificatosi per legge (per esempio trasferimento dell'immobile per atto tra vivi o per successione)”; in questo caso non è dovuta imposta e in sede di subentro può essere esercitata anche l'opzione per la cedolare secca.

QUADRO E: LOCAZIONE CON CANONI DIFFERENTI PER UNA O PIU' ANNUALITA'

Il quadro E va compilato se nel contratto di locazione è stato previsto, per una o più annualità, un canone differente. In tal caso va indicato per ogni annualità successiva alla prima (il cui importo è già stato indicato nella sezione I del quadro A) l'importo del relativo canone. Inoltre, il presente quadro va compilato se è stata compilata la casella “Casi particolari” presente nel quadro A - Dati generali - ed è stato indicato il codice 1 o il codice 3.

Disposizioni comuni ai due modelli

Il modello si può reperire gratuitamente dal sito dell'Agenzia delle Entrate www.agenziaentrate.gov.it e può essere inoltrato per via telematica, direttamente o tramite un intermediario autorizzato . I soggetti non obbligati alla presentazione telematica, lo possono presentare anche direttamente presso gli uffici dell'Agenzia delle Entrate.

Quindi a partire dal 3 febbraio è possibile registrare il contratto di locazione con il modello RLI e allegare la documentazione pertinente via internet utilizzando i servizi online messi a disposizione dall'Agenzia delle Entrate e versare sempre online le imposte dovute per la registrazione tramite addebito sul conto corrente del contribuente o del soggetto intermediario, in base alle regole previste per il modello F24. Ogni file può contenere solamente i dati riferiti alla registrazione di un solo contratto, che si riferiscono cioè ad un solo richiedente.

Cosa occorre per la registrazione

Per la registrazione dei contratti di locazione di immobili servono:

L'ufficio che riceve la richiesta di registrazione dovrà: - restituire la copia del contratto timbrata e firmata se la registrazione è contestuale alla ricezione; - rilasciare una ricevuta dell'avvenuta consegna quando la registrazione e la ricezione sono differite. In questo caso l'ufficio dovrà anche comunicare al contribuente quando la copia del contratto registrato diviene disponibile. Sanzioni per omessa registrazione L'articolo 3, comma 3, del D.lgs. n. 23/2011 stabilisce che "... Nei casi di omessa richiesta di registrazione del contratto di locazione si applica l'articolo 69 del citato testo unico di cui al decreto del Presidente della Repubblica n. 131 del 1986". Il citato articolo 69 del T.U.I.R prevede che "chi omette la richiesta di registrazione del contratto di locazione è punito con la sanzione amministrativa dal 120 al 240% dell'imposta dovuta". Il D.Lgs. n. 158/2015, aggiungendo un periodo all'art. 69 del TUIR, stabilisce che, nel caso in cui la richiesta di registrazione venga effettuata con un ritardo non superiore a 30 giorni, la sanzione amministrativa applicabile va dal 60 al 120% dell'imposta dovuta, con un minimo di 200 €. Se, invece, viene occultato anche in parte il corrispettivo convenuto, si applica la sanzione dal 200 al 400% della differenza tra l'imposta dovuta e quella già applicata in base al corrispettivo dichiarato; a partire dal 1° gennaio 2016, per effetto del D.Lgs. n. 158/2015, la sanzione è ridotta, infatti, andrà dal 120 al 240% della suddetta differenza. Tali misure sanzionatorie sono dovute solidalmente dai soggetti obbligati a chiedere la registrazione del contratto di locazione (parti contraenti per i contratti verbali e le scritture private non autenticate, ovvero parti contraenti e pubblico ufficiale per gli atti pubblici e le scritture private autenticate). Con riferimento all'omissione dell'obbligo di registrazione si precisa che, anche a seguito dell'introduzione del nuovo regime di tassazione della cedolare secca, trova applicazione una sanzione amministrativa commisurata all'imposta di registro dovuta sul contratto. A seguito della contestazione da parte dell'ufficio, i soggetti tenuti alla registrazione del contratto sono, quindi, obbligati al versamento dell'imposta di registro dovuta, al pagamento della sanzione dal 120% al 240% dell'imposta, nonché al pagamento degli interessi. Al contrario, non sembra sia stato posto alcun limite alla possibilità di fruire delle riduzioni previste dalla disciplina del ravvedimento operoso (articolo 13 del D.Lgs. 472/1997) nel caso in cui sia il contribuente che spontaneamente provvede a sanare la propria situazione irregolare prima dei controlli del fisco e nei termini di legge (cfr. Circolare del Ministero delle finanze n. 192 del 23 luglio 1998). La Circolare n. 27/E/2016 ha recentemente confermato che per i soggetti obbligati alla registrazione, possono usufruire del ravvedimento operoso. Con la sentenza n. 4118/12/19 la CTR Lombardia è intervenuta sulla tardiva registrazione. Nell'ipotesi esaminata dai giudici meneghini, il contribuente all'atto del pagamento della sanzione aveva determinato l'importo dovuto sulla base dell'imposta richiesta per la prima annualità, ma l'Agenzia delle Entrate, invece, richiedeva la sanzione per l'importo dovuto per tutta la durata contrattuale. Aderendo alla tesi del contribuente, la CTR ha chiarito che, anche in caso di ravvedimento, la sanzione va calcolata sulla prima annualità contrattuale, in quanto l'art. 17 DPR 131/86 consente al contribuente di scegliere se pagare l'imposta sulle singole annualità o sull'intera durata del contratto.

Si ritiene che anche in caso di registrazione tardiva, a seguito dell'esercizio dell'opzione per il regime alternativo, il locatore non sia tenuto al versamento dell'imposta di registro. L'art. 7-quater, comma 24, del D.L. n. 193/2016, convertito con modificazioni in Legge n. 225/2016 pubblicata in G.U. il 2 dicembre 2016, stabilisce che, la mancata presentazione della comunicazione relativa alla proroga del contratto, non comporta la revoca dell'opzione esercitata (cedolare secca) in sede di registrazione del contratto di locazione, qualora il contribuente abbia mantenuto un comportamento coerente con la volontà di optare per il regime della cedolare secca:

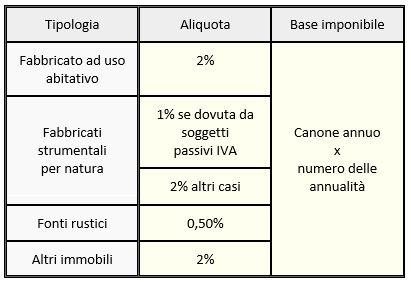

L'eventuale tardività od omissione è punibile con la sanzione pari ad euro 100, ridotta ad euro 50, se si provvede alla comunicazione con un ritardo non superiore a 30 giorni. Tale misura sanzionatoria è stata abolita dal DL 34/2019; pertanto, la mancata comunicazione della proroga del contratto per il quale si è optato per la cedolare secca non sarà più sanzionabile. Tuttavia, le parti contraenti restano comunque tenute al versamento delle sanzioni commisurate all'imposta di registro calcolata sul corrispettivo pattuito per l'intera durata del contratto, ancorché il pagamento di detta imposta, per effetto dell'opzione, sia sostituito dal pagamento della cedolare secca. Anche in tal caso, i soggetti obbligati alla registrazione possono beneficiare dell'istituto del ravvedimento operoso di cui all'art. 13 del D.Lgs. n. 472 del 1997 al sussistere delle condizioni ivi previste. Ai fini dell'imposta di registro, le modalità di tassazione dei contratti di locazione variano a seconda della tipologia di immobile.

Comunque a prescindere della tipologia di immobile il versamento dell'imposta di registro della prima annualità non può essere inferiore a 67 euro e il locatore e il conduttore rispondono in solido del pagamento dell'intera somma dovuta per la registrazione del contratto.

Sul deposito cauzionale versato dall'inquilino non è dovuta l'imposta di registro. Se però il deposito è pagato da un terzo, estraneo al rapporto di locazione, va versata l'imposta nella misura dello 0,50%. Per i contratti di locazione a canone concordato, riguardanti immobili che si trovano in uno dei Comuni “ad elevata tensione abitativa”, è prevista una riduzione del 30% della base imponibile sulla quale calcolare l'imposta di registro. In sostanza, il corrispettivo annuo da considerare per il calcolo dell'imposta va assunto per il 70%.

Immobili ad uso abitativo

Quando si stipula un contratto di locazione per fabbricati da utilizzare come abitazione, si deve pagare l'imposta di registro nella misura del 2 per cento del canone annuo moltiplicato per il numero delle annualità. Lo stesso trattamento si applica:

Immobili strumentali per natura

Sono considerati immobili strumentali per natura quelli che, per legge, non possono essere destinati ad una diversa utilizzazione senza radicali trasformazioni. In pratica, questi immobili rientrano in una categoria catastale che ne giustifica un determinato uso professionale.

Dopo le modifiche introdotte dal D.L. 4 luglio 2006, n. 223, tutti i contratti di locazione (anche finanziaria e di affitto) aventi per oggetto immobili strumentali per natura, devono essere registrati in termine fisso e per essi è necessario pagare l'imposta di registro nella misura proporzionale dell'1 per cento, indipendentemente dal regime di esenzione o di imponibilità dell'IVA.

L'aliquota dell' 1% si riferisce, in modo specifico, alle locazioni di immobili strumentali per natura effettuate da locatori che agiscono in qualità di soggetti Iva.

Fondi rustici

I contratti di affitto di fondi rustici, oltre che in via ordinaria, possono essere registrati presentando, entro il mese di febbraio, una denuncia riepilogativa dei contratti posti in essere nel corso dell'anno precedente. In questo caso l'imposta si applica (con l'aliquota dello 0,50 per cento) alle somme dei corrispettivi (moltiplicati per il numero delle annualità) dichiarati nella denuncia e non può essere inferiore alla misura fissa di 67 euro. Ad esempio, se un fondo rustico è affittato per 10 anni e il corrispettivo annuo è di 5.000 euro, l'imposta di registro da versare è di: (5.000 x 10) x 0,50% = 250 euro. Se uno o più contratti vengono registrati senza ricorrere alle modalità della denuncia annuale, l'imposta di registro si applica per ogni annualità a ciascun contratto presentato per la registrazione, sempre con obbligo di versamento di almeno 67 euro.

L'imposta di registro sulle locazioni di immobili

Imposta di registro e servizio Civis

L'Agenzia delle Entrate in data 18 luglio 2018 ha pubblicato un comunicato stampa con il quale annunciava l'attivazione del servizio “Civis Istanze Autotutela locazioni” con il quale i contribuenti che hanno ricevuto un avviso di liquidazione relativo a un contratto di locazione possono richiederne online, anche tramite un intermediario, il riesame qualora notino un errore nell'atto stesso. Per fruire del servizio è necessario essere abilitati ai servizi telematici dell'Agenzia delle Entrate e successivamente:

- accedere a “Civis” (servizi-Assistenza tecnica e fiscale);

- selezionare il link ”Istanze di autotutela locazioni”;

- selezionare l'avviso di liquidazione di cui si vuole richiedere l'esame e indicare il motivo. Al momento è possibile indicare le seguenti motivazioni:

- consultare online lo stato della lavorazione e, attivando l'apposito servizio, essere avvisati della conclusione della lavorazione via sms o con una mail.

È comunque disponibile sul sito istituzionale una guida pdf.

Si fa presente che l'attivazione dell'autotutela non sospende i termini per la proposizione del ricorso, pertanto in caso di inerzia da parte degli Uffici, il contribuente dovrà procedere in via contenziosa qualora ritenga non dovuti gli importi individuati nell'atto.

Con il Provvedimento del Direttore delle Agenzie delle Entrate del 03 gennaio 2014 il modello da utilizzare per il pagamento dell'imposta di registro è il modello F24 ELIDE, che va a sostituire a partire dal 1° febbraio 2014 il modello F23. I nuovi codici tributo sono stati istituiti con la Risoluzione n. 14/E/2014.

Tutti gli importi relativi all'imposta di registro vanno arrotondati all'unità di euro (per difetto, se inferiore a 50 centesimi, per eccesso se uguale o superiore).

Qualora le parti contrattuali decidano di ridurre il canone dell'affitto, la registrazione della modifica contrattuale è esente dalle imposte di registro e di bollo. Come precisato dall'Agenzia delle Entrate nella risposta n. 124/2018 il regime di esenzione trova applicazione in relazione alla fattispecie contrattuale senza che assuma rilevanza la natura dell'immobile, è necessario però che la modifica riguardi esclusivamente la riduzione del canone d'affitto. La registrazione è esente anche nel caso in cui riguardi un contratto d'affitto d'azienda, al quale è stato applicato, ai fini delle imposte indirette, il regime fiscale previsto per la locazione degli immobili. Reddito degli immobili locati

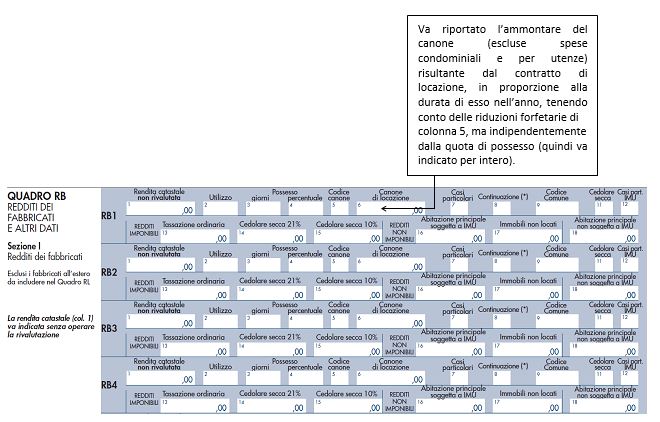

La determinazione del reddito dei fabbricati concessi in locazione avviene in base alle seguenti distinzioni:

Nel modello REDDITI PF il canone di locazione va indicato nel quadro RB come segue:

Dal 7 aprile 2011 è possibile, a scelta del contribuente applicare alle locazioni immobiliari, un'imposta sostitutiva, c.d. cedolare secca, prevista dal D.Lgs. n. 23 del 2011, concernente “Disposizioni in materia di Federalismo Fiscale”. L'art. 3 del decreto ha introdotto un nuovo regime facoltativo di tassazione dei redditi derivanti dalla locazione per finalità abitative degli immobili ad uso abitativo e delle relative pertinenze.

Se il contratto di locazione ha ad oggetto unità immobiliari abitative per le quali viene esercitata l'opzione per l'applicazione della cedolare secca e altri immobili per i quali non è esercitata l'opzione l'imposta di registro è calcolata:

La Legge di Bilancio 2019 ha introdotto la possibilità di applicare la cedolare secca al 21% anche ai contratti di locazione ad uso non abitativo di immobili classificati catastalmente nella voce C/1 e le relative pertinenze; va precisato, però, che sono previste precise condizioni per beneficiare dell'imposta sostitutiva (illustrate nei paragrafi precedenti). Il comma 1127 della medesima Legge di Bilancio modifica l'art. 3, comma 4, quarto periodo, del già citato D.Lgs. n. 23/2011, prevedendo l'incremento al 100 per cento (ora al 95%) della misura dell'acconto a decorrere dal 2021.

N.B. Per un maggior approfondimento sul regime della cedolare secca, si rimanda alla apposita scheda d'autore. IVA e locazioni

Il Decreto Sviluppo – D.L. 22 giugno 2012, n. 83, in vigore dal 26 giugno 2012 convertito dalla Legge 7 agosto 2012, n. 134 ha modificato nuovamente le regole in materia di IVA sulle locazioni. Per quanto il sistema resti centrato sull'esenzione dall'imposta, l'articolo 9 del D.L. 83/2012 rivede i numeri 8, 8-bis e 8-ter dell'articolo 10 del D.P.R. 633/1972 e reintroduce la possibilità di rendere imponibile IVA la maggior parte delle locazioni di fabbricati. Le modifiche sono a favore delle imprese locatrici visto che sono state ampliate le ipotesi in cui le locazioni, altrimenti “naturalmente esenti”, sono assoggettate a imposta dietro specifica opzione per l'imponibilità, evitando le conseguenze negative della indetraibilità e della rettifica della detrazione. Il nuovo articolo 10, comma 1, n. 8-bis del D.P.R. 633/1972, riformulato, prevede che, in deroga al regime di esenzione (che è quella naturale), si applichi il regime di imponibilità a IVA alle locazioni, per le quali nel relativo atto il locatore abbia espressamente manifestato l'opzione per l'imposizione, di:

Il Decreto ha soppresso le ipotesi di imponibilità obbligatoria per l'affitto degli immobili strumentali per natura nei confronti di conduttori privati o di soggetti con limitato diritto di detrazione (non superiore al 25 per cento). Le locazioni di tali fabbricati sono quindi diventate esenti, ma al locatore è consentito di optare per l'imponibilità.

L'articolo 10, n. 8) del D.P.R 633/1972 si riferisce alle locazioni di immobili in senso ampio, ricordando che sono comprese, oltre a quelle dei fabbricati di qualsiasi tipo, quelle che hanno per oggetto terreni e aziende agricole e, in generale, le aree non fabbricabili. Le aree suscettibili di utilizzazione edificatoria (edificabili) obbligatoriamente all'assoggettamento dell'imposta.

Contratti in corso alla data del 26 giugno 2012

Il Decreto Sviluppo non ha previsto una sorta di regime transitorio per i contratti in essere alla data “spartiacque” del 26 giugno 2012, sia per i contratti delle abitazioni che le imprese costruttrici hanno interesse a spostare nel regime dell'IVA, sia per le locazioni di fabbricati strumentali a soggetti esenti o privati per i quali il locatore intende mantenere il regime di imponibilità.

L'Agenzia delle Entrate con la Circolare n. 22/E del 28 giugno 2013, è intervenuta per chiarire il regime transitorio per i contratti di locazione in corso alla data del 26 giugno 2012.

L'opzione per l'applicazione dell'IVA sul canone deve essere espressa nel contratto di locazione ed è vincolante per l'intera sua durata. Quindi, per i contratti in corso alla data del 26 giugno 2012, stipulati in precedenza in esenzione da IVA, occorre predisporre un atto integrativo del contratto di locazione, per il quale non sussiste l'obbligo della registrazione (che è dunque facoltativa: tassa di registro minima di euro 67,00) e non è necessario portarlo a conoscenza dell'amministrazione finanziaria.

La suddetta opzione può essere esercitata in ogni momento, e se fosse stata comunicata mediante raccomandata in base a quanto indicata nella Risoluzione 2/E/2008 del Minisetro dell?Economia e delle Finanze, resta comunque valida ma deve essere integrato in ogni caso il contratto.

Le imprese di costruzione o di ristrutturazione

Visto che la possibilità dell'imponibilità è riservata ad una determinata categoria di imprese, è determinante individuare con esattezza lo status di impresa di costruzione o ristrutturazione. In tal senso la circolare 182/1996 ha fornito una definizione di impresa costruttrice, comprendendo le seguenti fattispecie:

L'aliquota ridotta del 10%

Con l'introduzione del regime di imponibilità per le locazioni degli immobili abitativi, è stato necessario intervenire anche sulla specifica voce di cui alla tabella A, parte III, allegata al D.P.R. 633/1972, che si riferisce all'aliquota ridotta del 10 per cento. Dal 26 giugno 2012, tale aliquota ridotta, si applica a tutte le locazioni di fabbricati abitativi divenute imponibili a seguito dell'opzione. Trattamento Fiscale e Contabile

Ai fini delle imposte sui redditi, per i soggetti titolari di partita IVA soggetti agli obblighi delle scritture contabili, i canoni di locazione derivanti da beni immobili strumentali per natura o per destinazione, concorrono a formare il reddito secondo le risultanze del conto economico (reddito di impresa).

A livello contabile le scritture in partita doppia saranno:

1) Contratto di locazione per un immobile commerciale. Canone di locazione annuo euro 30.000. Contratto soggetto ad IVA 22% . Pagamento in due rate anticipate: 1/6 e 1/12

Ricevuta fattura per locazioni passive 01.12.xxxx

Affitti in nero

Il D.Lgs. 23/2011, in materia di Federalismo fiscale, ha previsto un sistema punitivo per il proprietario che evadeva il fisco. In sostanza, secondo il comma 8 dell'art. 3 del citato Decreto, gli inquilini possono denunciare il proprietario all'Agenzia delle Entrate qualora non abbia stipulato un contratto di locazione regolare. L'inquilino che denuncia il fatto, ha diritto per quattro anni, rinnovabili di altri quattro, ad un canone ridotto, pari al triplo della rendita catastale, oltre l'adeguamento, dal secondo anno, del 75% dell'Istat, con un taglio fino al 70 - 80% in meno rispetto al valore di mercato. Inoltre, il comma 9 prevede lo stesso tipo di sanzione anche per i contratti di affitto registrati ad un canone inferiore a quello percepito dal proprietario dell'immobile e per i contratti di comodato d'uso fittizi.

Con la sentenza n. 50 del 14 marzo 2014 della Corte Costituzionale, è stata dichiarata l'illegittimità costituzionale dei commi 8 e 9 dell'art. 3 del D.Lgs n. 23/2011, relativi alla disciplina sulle norme punitive riguardanti gli affitti in nero. La Consulta ha ritenuto fondata la questione di legittimità e ha rilevato la carenza della Legge Delega n. 42/2009 per quanto riguarda le disposizioni che stabiliscono i fondamentali principi di come si coordina la finanza pubblica, il relativo sistema tributario e la disciplina di funzionamento del fondo perequativo per le zone che hanno una bassa capacità fiscale.

Tuttavia, la Corte Costituzionale non ha ancora stabilito quali saranno le sanzioni da applicare contro le locazioni irregolari. Le conseguenze più pesanti potrebbero riguardare chi non avesse stipulato un contratto scritto. Poiché è stata dichiarata l'incostituzionalità dei commi 8 e 9, i contratti in origine stipulati tra i due soggetti e non registrati, sono validi. La validità decorre dal mese di giugno 2011 perché l'efficacia retroagisce alla data di entrata in vigore del D.Lgs. 23/2011 in cui sono contenuti i commi che sono stati dichiarati incostituzionali. In conseguenza a detta decisione, si possono verificare diversi casi. Se tra le parti era stato stipulato un contratto scritto:

In caso di processo in corso tra inquilino e locatore: se il proprietario vuole sciogliere il contratto per inadempimento, l'inquilino avrà un ulteriore periodo di tempo per sanare la sua morosità e poi sarà il giudice a decidere se procedere alla risoluzione del contratto o meno.

In caso di accordo verbale l'inquilino che occupa l'immobile potrebbe essere chiamato a lasciare il locale. Le locazioni brevi

L'art. 4 del D.L. n. 50/2017 individua nelle “Locazioni brevi” quei contratti di locazione di immobili ad uso abitativo di durata non superiore a 30 giorni, ivi inclusi quelli che prevedono la prestazione dei servizi di fornitura di biancheria e di pulizia dei locali, stipulati da persone fisiche, al di fuori dell'esercizio di attività d'impresa, direttamente o tramite soggetti che esercitano attività di intermediazione immobiliare, ovvero soggetti che gestiscono portali telematici, mettendo in contatto persone in cerca di un immobile con persone che dispongono di unità immobiliari da locare.

Per i redditi derivanti da questa tipologia di contratti (per i quali non è richiesta una specifica forma, circ. n. 24/E/2017), stipulati a partire dal 1° giugno 2017, la stessa norma prevede l'applicazione, in caso di opzione, delle disposizioni relative alla cedolare secca, con aliquota del 21%, così come ai corrispettivi lordi derivanti dai contratti di sublocazione e dai contratti a titolo oneroso conclusi dal comodatario aventi ad oggetto il godimento dell'immobile a favore di terzi.

Come sottolineato dalla stessa norma, il contratto deve essere stipulato tra persone fisiche, al di fuori dell'esercizio di impresa, il limite è posto tanto per il locatore quanto per il conduttore e, come chiarito dalla circ. n. 24/E/2017 l'esclusione opera anche in caso di attività commerciale esercitata occasionalmente, ossia quando i canoni di locazione percepiti sono redditi diversi ex art. 67, co. 1, lett. h) del Tuir, piuttosto che redditi fondiari (o derivanti dalla sublocazione o dal contratto di comodato).

In sede di conversione del decreto legge è stato inserito il comma 3-bis, secondo il quale entro 90 giorni dall'entrata in vigore della legge potrebbe essere emanato un regolamento volto a definire i criteri in base ai quali l'attività di locazione breve si presume svolta in forma imprenditoriale, avuto anche riguardo al numero delle unità immobiliari locate e alla durata delle locazioni in un anno solare.

Gli immobili per i quali è possibile fruire dell'imposta sostitutiva sono quelli a destinazione residenziale situati in Italia (gli immobili all'estero locati producono redditi diversi e sono esclusi dalla norma), quindi quelli classificati nelle categorie catastali da A1 a A11 (ad esclusione di A10) e le relative pertinenze, nonché le singole stanze.

L'art. 4 prevede un'apertura verso i locatori, escludendo che la fornitura di specifici servizi costituisca attività commerciale. Sul punto, la circ. n. 24/E/2017 fornisce alcuni chiarimenti chiarendo che la fornitura di biancheria e la pulizia dei locali sono servizi che devono ritenersi strettamente funzionali alle esigenze abitative di breve periodo.

Inoltre, l'Agenzia estende ulteriormente l'ambito della norma, in quanto include tra i servizi di cui all'art. 4 anche: la fornitura di utenze, il wi-fi e l'aria condizionata. Il servizio di colazione o di fornitura pasti, invece, costituisce un servizio commerciale ed esclude l'applicabilità dell'imposta sostitutiva.

Coloro che intendono fruire della cedolare secca lo devono comunicare in dichiarazione dei redditi relativa all'anno in cui i canoni sono maturati o riscossi. Qualora si proceda alla registrazione, l'opzione dovrà essere fatta in tale sede.

Inoltre, tale norma prevede che i soggetti che esercitano attività di intermediazione immobiliare, anche attraverso la gestione di portali online, mettendo in contatto persone in ricerca di un immobile con persone che dispongono di unità immobiliari da locare, assumono le vesti di sostituti d'imposta. Per questi motivi dovranno:

Nota bene Per lo stesso immobile e per lo stesso locatore, la comunicazione può avvenire in forma aggregata senza la necessità di inviare un documento per ogni contratto. Qualora una delle due parti receda dal contratto, l'intermediario non è tenuto ad effettuare la comunicazione, ma qualora il recesso sia successivo all'invio, dovrà rettificare i dati trasmessi.

Gli adempimenti devono essere eseguiti dall'intermediario che ha ricevuto l'incarico dal locatore, indipendentemente dal fatto che poi tale intermediario si avvalga un soggetto terzo per trovare i conduttori.

L'art. 4 prevede espressamente che tali adempimenti devono essere posti in essere in riferimento ai contratti stipulati dopo il 1° giugno 2017, pertanto per le locazioni conclusesi prima di tale data non occorre effettuarli, anche se il canone è incassato successivamente.

L'omessa, infedele o incompleta comunicazione dei dati relativi a detti contratti brevi è punita con la sanzione di cui all'art. 11, comma 1, del D. Lgs. n. 471/1997 (da euro 250 ad euro 2.000), ridotta alla metà se la trasmissione è effettuata entro i quindici giorni successivi alla scadenza, ovvero se, alla medesima scadenza, è effettuata la trasmissione corretta dei dati. Se la comunicazione inviata risulti errata a causa delle informazioni fornite dal locatore, le sanzioni non sembrerebbero dovute (circ. n. 24/E/2017, par. 2.2.1.).

L'imposta trattenuta e versata dall'intermediario dovrà essere certificata e per il locatore diventerà a titolo di acconto o di imposta a seconda se lo stesso abbia optato o meno per la cedolare secca.

In particolare, per coloro che hanno optato per l'imposta sostitutiva, la ritenuta è a titolo definitivo, mentre nel caso di tassazione ordinaria, la ritenuta è a titolo di acconto.

L'omesso versamento della ritenuta è punito con la sanzione di cui all'art. 14 del D.Lgs. n. 471/97, regolarizzabile tramite ravvedimento operoso.

Stando la Circ. n. 24/E/2017 «mediante la certificazione, i soggetti che operano la ritenuta assolvono anche l'obbligo di comunicazione dei dati e non sono, pertanto, tenuti all'ulteriore trasmissione dei dati di cui al precedente punto 2.2.1». Pertanto, qualora gli intermediari operino la ritenuta e inviano la certificazione unica non dovranno comunicare i dati del contratto.

Qualora gli intermediari o i gestori dei portali online siano soggetti non residenti sono tenuti agli stessi adempimenti previsti in capo al soggetto residente e, a tal fine, possono operare per il tramite di una stabile organizzazione o nominare un rappresentante fiscale.

Tutti i dati relativi ai contratti oggetto di comunicazione e ai versamenti relativi alle ritenute operate devono essere conservati dagli intermediari e dai gestori di portali online per tutto il periodo previsto per gli ordinari termini di accertamento sanciti dall'art. 43 del D.p.r. 600/1973.

Un'importante novità è prevista in tema di imposta di soggiorno per coloro che incassano i canoni o i corrispettivi, infatti quest'ultimi, ai sensi del nuovo comma 5-ter, sono responsabili del pagamento dell'imposta di soggiorno (D.Lgs. 23/2011), del contributo di soggiorno (D.L. 78/2010), nonché degli ulteriori adempimenti previsti dalla legge e dai regolamenti comunali.

Le locazioni turistiche

Le locazioni turistiche sono un fenomeno che si sta largamente diffondendo anche tra coloro che non rivestono la qualifica di imprenditore. L'argomento è stato oggetto di trattazione da parte della FNC con il documento del 15 giugno 2016.

Per locazione turistica si intende la messa a disposizione, anche parziale (si pensi all'affitto di una stanza) e per un breve periodo, di un immobile abitativo a favore di turisti. La disciplina è regolamentata principalmente da leggi regionali e regolamenti comunali, le quali sono affiancate dal Codice del turismo (D.Lgs. n. 79/2011).

La locazione turistica può essere svolta nei seguenti modi:

A livello fiscale non vi è una specifica disciplina di riferimento, pertanto, si dovranno applicare le regole generali.

Le imposte dirette

Per individuare il trattamento fiscale da utilizzare è necessario distinguere tra:

Attività commerciale:

Mera locazione di beni immobili

Ciò che distingue la mera locazione immobiliare da un'attività commerciale è la circostanza che vengono forniti servizi accessori e integrativi al contratto di locazione. Inoltre, al fine di determinare l'abitualità dell'attività si deve far riferimento alla R.M. n. 9/1916 del 1986, secondo la quale il requisito della professionalità abituale “implica il compimento, sebbene discontinuo di una serie ripetuta di atti per la produzione o lo scambio di beni e di servizi”.

Nel caso in cui l'attività di locazione turistica venga esercita abitualmente e in forma di impresa, i relativi proventi concorrono alla formazione del reddito di impresa. Si fa notare che, normalmente, gli immobili locati rientrano tra quelli accatastati come abitativi e, quindi, saranno classificati dall'impresa come immobili patrimonio, il cui trattamento è disciplinato dall'art. 90 del Tuir (es. indeducibilità delle spese di gestione). Qualora, invece, gli immobili abitativi siano strumentali per destinazione, concorrono a formare il reddito d'impresa in base ai costi e i ricavi.

L'attività esercita in via occasionale, invece, non determina un reddito fondiario, ma produce un reddito diverso e va determinato come differenza tra i corrispettivi delle prestazioni di alloggio e le spese conseguenti la loro produzione.

Quando, invece, l'attività è costituita dalla mera locazione di immobili e, quindi, manca la prestazione di servizi accessori, l'organizzazione e la professionalità, la locazione determina un reddito da fabbricato. In questi casi, quindi, si può applicare il regime ordinario Irpef o, quando ne sussistono i requisiti, il regime della cedolare secca.

Il regime IVA

Affinché la locazione turistica rientri nell'ambito applicativo dell'IVA devono sussistere contemporaneamente i seguenti requisiti:

Una volta che è stata verificata l'esistenza dei tre requisiti si dovrà distinguere tra:

Riferimenti

Normativi

Giurisprudenza

Prassi

| |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||