20 Marzo 2018

Inquadramento

Per immobilizzazioni si intendono quei beni che, all'interno dell'impresa, non esauriscono la loro utilità in un solo esercizio ma manifestano benefici economici in un arco temporale di più esercizi ("fattori produttivi a fecondità ripetuta"). Rappresentano, quindi, beni destinati a restare all'interno dell'impresa per lunghi periodi. Si suddividono in:

La loro caratteristica è quella di entrare a far parte della vita dell'azienda per due o più esercizi e per questo il loro costo va ripartito tra tutti gli esercizi nei quali l'immobilizzazione fornisce la propria utilità, dato che contribuisce alla formazione del reddito non solo dell'esercizio di acquisizione o entrata in funzione, ma anche nei successivi. Si tratta, quindi, di stabilire un piano di ammortamento che prevede di capitalizzare il costo di acquisto (iscriverlo cioè nell'attivo dello stato patrimoniale; v. costi capitalizzati) e ripartire detto costo tra gli esercizi nei quali si pensa di poter utilizzare l'immobilizzazione. Va osservato che l'appartenenza o meno di un bene alla categoria delle immobilizzazioni varia da azienda ad azienda e può variare, col tempo, anche all'interno della stessa azienda: essa, infatti, non dipende dalle caratteristiche oggettive del bene, bensì dalla destinazione economica del bene nell'azienda al momento esaminato. Nozione

Le immobilizzazioni rappresentano i fattori della produzione durevoli, così definiti perché vengono impiegati dall'azienda per diversi cicli di produzione. In genere vengono impiegati per un periodo che comprende almeno due esercizi. Le immobilizzazioni si suddividono in:

Le immobilizzazioni immateriali sono costituite da fattori durevoli che non hanno il requisito della tangibilità. All'interno delle immobilizzazioni immateriali possono essere distinte le immobilizzazioni immateriali in senso stretto e i costi pluriennali. In senso stretto le immobilizzazioni immateriali sono i beni intangibili utilizzati dall'azienda e che hanno un loro valore commerciale(ad esempio i marchi, i brevetti, le licenze, i software, l'avviamento ecc.); sono compresi tra i costi pluriennali quei costi di cui si ha necessità di ripartizione tra più esercizi ma che non possiedono il requisito della commerciabilità (ad esempio, i costi di pubblicità, i costi di impianto, i costi per studi e ricerche ecc.).

Le immobilizzazioni materiali sono costituite dai fattori della produzione a fecondità ripetuta che possiedono il requisito della tangibilità; sono costituite dalle immobilizzazioni materiali tecniche necessarie allo svolgimento della normale attività dell'azienda (fabbricati industriali, macchinari, impianti attrezzature ecc.) e dalle immobilizzazioni materiali accessorie (immobilizzazioni patrimoniali) beni tangibili posseduti dall'azienda ma che non entrano nel normale ciclo produttivo della stessa.

Le immobilizzazioni finanziarie sono rappresentate da partecipazioni in imprese controllate, collegate e altre imprese, da crediti verso imprese controllate, collegate, controllanti e verso terzi, da altri titoli e azioni proprie.

Aspetti civilistici

I beni non tangibili come sopra definiti immobilizzazioni immateriali sono raggruppati nello Stato Patrimoniale nel B.1 dell'attivo. Il principio contabile OIC 24 allarga l'accezione di immobilizzazione immateriale facendo rientrare nella definizione diverse tipologie di costi che, pur non essendo direttamente acquistati o prodotti non esauriscono la loro utilità nell'esercizio in cui sono stati sostenuti. Si tratta dei costi pluriennali quali i costi di impianto e di ampliamento, i costi di ricerca e di sviluppo e di pubblicità ecc. La differenza tra bene immateriale e costo pluriennale sta nella non determinabilità di quest'ultimi rispetto ai primi: i beni immateriali sono identificabili, sono rappresentati da diritti giuridici a tutela dello sfruttamento dei benefici futuri, possono essere valutati autonomamente dagli altri beni aziendali; i costi pluriennali non hanno carattere di determinatezza, non sono collegati all'acquisto di un bene, né alla sua produzione, non sono collegati all'acquisizione di un diritto. Circa il valore di avviamento, esso sussiste o non può escludersi anche se l'impresa ha subito perdite negli esercizi degli anni precedenti. Esso è riconducibile al valore complessivo dell'azienda costituente la qualità dell'azienda stessa L'avviamento è la capacità di profitto di una attività produttiva. Per essere iscritte in bilancio le immobilizzazioni immateriali devono rispondere a tre condizioni:

Le immobilizzazioni immateriali possono essere capitalizzate se:

Le immobilizzazioni immateriali possono essere capitalizzate se:

Il codice civile dispone che i costi di impianto e di ampliamento, i costi di ricerca e sviluppo e di pubblicità aventi utilità pluriennale possono essere iscritti nell'attivo dello stato patrimoniale con il consenso del collegio sindacale.

La valutazione delle immobilizzazioni immateriali Le immobilizzazioni immateriali (art. 2426 e OIC 24) sono iscritte in bilancio al costo di acquisto o di realizzazione:

La valutazione di una immobilizzazione immateriale iscrivibile in bilancio incontra il limite della non superabilità del valore recuperabile, ove per valore recuperabile si intende il maggiore tra il presumibile realizzo e cioè quanto può essere ricavato dalla cessione dell'immobilizzazione da una vendita contrattata a prezzi normali di mercato, ed il suo valore in uso cioè il valore attuale dei flussi di cassa attesi nel futuro derivanti o attribuibili alla continuazione dell'utilizzo dell'immobilizzazione, compresi quelli derivanti dallo smobilizzo. Un altro concetto utile per l'iscrizione in bilancio delle immobilizzazioni materiali è quello di Vita Utile (OIC 24, par. D.II).

Qualora la vita utile del bene fosse indeterminata la stessa va fissata in modo convenzionale secondo principi di prudenza.

La svalutazione delle immobilizzazioni immateriali Le immobilizzazioni che alla data di chiusura dell'esercizio risultino durevolmente di valore inferiore al costo di acquisto o di produzione devono essere iscritte in bilancio al minor valore accertato. Il valore cui si riferisce la norma non è il valore di mercato ma il valore funzionale dell'immobilizzazione immateriale nel contesto aziendale ed in condizioni di continuazione dell'attività. La svalutazione deve rappresentare la quota di costi che in futuro non saranno recuperabili tramite l'uso o l'eventuale cessione.

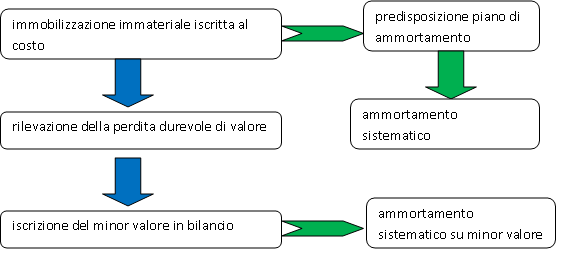

Procedimento di svalutazione

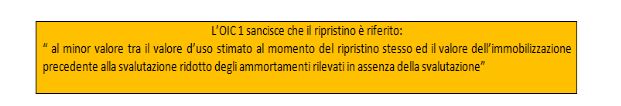

Quando le cause che hanno determinato la svalutazione vengono meno (anche parzialmente) il valore originario dell'immobilizzazione svalutata deve essere ripristinato.

Non è ammesso il ripristino di valore per “l'avviamento” e per “i costi pluriennali”.

L'ammortamento Il valore delle immobilizzazioni deve essere rettificato dagli ammortamenti che consistono nel ripartire sistematicamente il costo dell'immobilizzazione in funzione del periodo in cui l'impresa trae beneficio dal suo utilizzo. Secondo l'art. 2426 c.c. le immobilizzazioni vanno ammortizzate tenendo conto della loro residua possibilità di utilizzazione. Per alcune immobilizzazioni immateriali quali:

Il codice civile dispone un ammortamento di massimo cinque esercizi; per l'avviamento è concessa deroga per un periodo più lungo, ma la scelta va giustificata e motivata.

Rivalutazione delle immobilizzazioni immateriali L'OIC 24 stabilisce che il valore di bilancio di talune immobilizzazioni immateriali può essere rivalutato solo se in applicazione di leggi speciali. La rivalutazione delle immobilizzazioni immateriali non costituisce componente del conto economico, ma deve essere accreditata alla voce Riserve di rivalutazione (A.III) tra le riserve di patrimonio netto.

Nota Integrativa In nota integrativa con riferimento alle immobilizzazioni immateriali vanno iscritti i seguenti aspetti:

Aspetti fiscali

Il TUIR riprende la suddivisione tra beni immateriali (art. 103) intesi come beni identificabili, rappresentati da diritti giuridici a tutela dello sfruttamento dei benefici futuri, e i costi pluriennali (art. 108) con carattere di indeterminatezza, non collegati all'acquisto di un bene, né alla sua produzione; non sono collegati all'acquisizione di un diritto e costi pluriennali

Aspetti contabili

Costi di Impianto e di Ampliamento Per costi di impianto si intendono i costi che si sostengono per costituire l'impresa. Ad esempio: i costi inerenti l'atto costitutivo, gli oneri notarili, l'imposta di registro, le tasse di iscrizione, le spese per il deposito al registro delle imprese, le spese di stampa delle azioni, le consulenze dirette alla costituzione dell'azienda, i costi per l'ottenimento dei permessi, licenze e autorizzazioni, i costi per ricerche di mercato, i costi relativi a modifiche societarie. Per costi di ampliamento si intendono i costi quelli connessi a un incremento delle dimensioni dell'azienda quali ad esempio, le migliorie su beni proprie o di terzi. La rilevazione contabile di tali costi non può essere effettuata al momento del loro sostenimento. L'OIC 24 sancisce quale presupposto fondamentale per la capitalizzazione di tali costi la possibilità di dimostrare la connessione tra il sostenimento del costo e il beneficio futuro che potrà tale costi apportare all'azienda. Costi di ricerca e sviluppo Il principio contabile OIC 24 stabilisce precise direttive per la capitalizzazione di tali costi; i costi per la ricerca di base non possono mai essere capitalizzati in quanto inclusi nella normale attività dell'impresa. Anche lo IAS 38 non ammette la capitalizzazione di tali costi;

Se in un esercizio successivo vengono meno le condizioni che hanno legittimato la capitalizzazione l'azienda è obbligata alla svalutazione dei costi capitalizzati perché è contrario al principio di capitalizzazione dei costi il differimento indiscriminato dei costi di ricerca e sviluppo quando non è dimostrabile che il progetto avrà un mercato o uno sbocco che permetta di ottenere benefici futuri. Costi di pubblicità e propaganda I costi di pubblicità sono i costi sostenuti al fine di promuovere un bene o un servizio presso il pubblico favorendone in questo modo l'uso o il consumo; i costi di propaganda sono quelli sostenuti per azioni volte alla acquisizione del favore del pubblico di consumatori. I costi di pubblicità e propaganda sono inclusi nel conto economico nell'esercizio in cui sono sostenuti e possono essere capitalizzati solo se si dimostra che la spesa abbia utilità pluriennale. È necessario il consenso del Collegio Sindacale. I costi di pubblicità capitalizzati devono essere ammortizzati in modo sistematico nel periodo in cui l'impresa trae beneficio dagli stessi. Stante l'indeterminatezza della durata di tale beneficio la legge prescrive che tali costi non possano essere ammortizzati per un periodo superiore ai cinque anni. Qualora l'ammortamento non sia terminato, l'impresa può distribuire dividendi nel limite delle riserve disponibili sufficienti a coprire l'ammontare dei costi non ancora ammortizzati. I diritti di brevetto industriale sono i diritti esclusivi per il godimento e lo sfruttamento di opere dell'ingegno, di invenzioni industriali ecc. Possono essere brevettate le invenzioni, nuove e idonee all'applicazione industriale. Per iscrivere in bilancio un'invenzione:

Dal punto di vista civilistico l'ammortamento è basato sulla vita utile con riferimento alla possibilità di utilizzazione. Il principio contabile OIC 24 stabilisce che l'ammortamento dei diritti di brevetto industriale deve essere effettuato optando per la ripartizione temporale più breve tra la scadenza del diritto e il previsto periodo di utilizzo. I diritti di utilizzazione delle opere dell'ingegno sono quelle opere che abbiano carattere creativo quali ad esempio il diritto di autore. L'ammortamento di utilizzo delle opere dell'ingegno deve essere effettuato sistematicamente avendo riguardo al periodo più breve tra la durata legale del diritto e il previsto periodo di utilizzo. La concessione di licenze e diritti simili Le concessioni sono i provvedimenti emessi dalla Pubblica Amministrazione volti a concedere a persone fisiche o giuridiche diritti e potestà su attività di competenza esclusiva della medesima. Le licenze sono atti con cui la Pubblica amministrazione consente ad un soggetto di esercitare attività altrimenti non esercitabile. La licenza d'uso è l'atto con cui un soggetto titolare del bene immateriale concede ad altro soggetto il godimento in uso del medesimo. Il marchio è il segno distintivo con cui una azienda individua una serie di prodotti o di servizi. Con la registrazione presso l'Ufficio Italiano Brevetti e Marchi, l'azienda porta a termine il procedimento amministrativo volto alla tutela del marchio. Il marchio vierne iscritto in bilancio come immobilizzazione immateriale seè identificabile nel patrimonio aziendale Il software La rappresentazione in bilancio del software è distinta relativamente alle ipotesi in cui l'azienda produce il bene al suo interno o lo acquista da terzi . Se l'impresa produce il software al suo interno per un utilizzo proprio o per la successiva vendita i costi di produzione vanno classificati nelle immobilizzazioni immateriali sotto la voce B.I.7 “Altre”. In caso di acquisizione da terzi di tutti i diritti inerenti il software il costo di acquisto va iscritto in bilancio sotto la voce B.I.7, se è stata acquisita la sola licenza d'uso questa deve essere classificata nella voce B.I.4 dello stato patrimoniali “Concessione, licenze e diritti simili”. L'avviamento Per avviamento si intende la capacità dell'azienda di produrre un reddito superiore alla normalità (avviamento positivo ) o inferiore al normale (avviamento negativo). Esistono due tipi di avviamento positivo: l'avviamento generato dall'impresa determinato da una positiva gestione aziendale e l'avviamento pagato a seguito dell'acquisizione dell'azienda, fusione o incorporazione della stessa. Solo quest'ultimo “tipo” di avviamento può essere registrato in bilancio essendo il primo un avviamento non realizzato. Le condizioni per iscrivere l'avviamento in Bilancio sono essenzialmente due:

In ogni caso l'avviamento può essere iscritto in bilancio nei limiti del solo costo sostenuto. La contabilizzazione delle immobilizzazioni immateriali

Il momento della rilevazione in contabilità della immobilizzazione immateriale è dato dal trasferiment o del titolo di proprietà. Il principio contabile OIC 24 stabilisce che le immobilizzazioni immateriali possono essere iscritte nell'attivo solo se si tratta di costi effettivamente sostenuti che non esauriscono la loro utilità nell'esercizio di sostenimento e manifestano una capacità di benefici economici futuri.

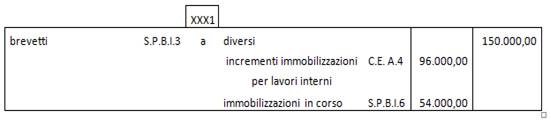

Qualora il brevetto venga prodotto internamente all'azienda occorre determinare l'entità dei costi relativi alla produzione e i momenti di rilevazione degli stessi costi.

Esempio: si supponga che nell'anno xxx0 si sostengano costi per la realizzazione del brevetto per euro 54.000,00 e nell'anno xxx1 la realizzazione del brevetto termina con incremento di ulteriore costo di euro 96.000,00, le rilevazioni contabili sono le seguenti:

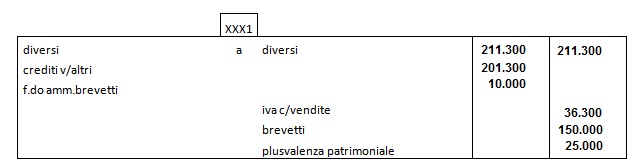

In caso di cessione o dismissione del bene è necessario trilevare la plusvalenza o la minusvalenza che si genera con l'operazione di dismissione. Si ipotizzi il caso che il brevetto sia ceduto in vendita al prezzo di euro 165.000,00 + IVA al 22% ed il brevetto era stato ammortizzato per euro 10.000,00:

Quanto alla plusvalenza (o alla minusvalenza) da cessione di immobilizzazioni immateriali, la stessa va inclusa nel conto economico dell'esercizio in cui è avvenuto il passaggio del titolo di proprietà.

Riferimenti

Normativi

Giurisprudenza

Potrebbe interessarti | |||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||||