Le modifiche del Correttivo-ter alla disciplina della regolazione della crisi nelle società: ovvero, e salvo eccezioni, la toppa è peggio del buco?

29 Luglio 2024

Introduzione Con questo contributo vogliamo sviluppare qualche veloce riflessione sul contenuto e sulle implicazioni delle modifiche alla sezione VI-bis del capo III del titolo IV del c.c.i.i. – quella che riguarda lo speciale diritto societario applicabile in stato di crisi – proposte nella bozza di Correttivo-ter (art. 27 dello schema di decreto legislativo). Ebbene, diciamo subito che sul punto tale schema contiene alcune disposizioni a chiarimento e integrazione delle norme vigenti, certamente opportune; altre disposizioni – noi ne contiamo tre – che importano cambiamenti significativi all’assetto attuale, in un caso aggravandolo; e, insieme a ciò, sovrumani silenzi su argomenti vitali in parte vecchi, cioè presenti nelle norme vigenti, in parte nuovi, cioè generati dalle modifiche stesse. Chiarimenti e integrazioni Nell'art. 120-bis c.c.i.i., titolato «Accesso», si aggiunge, al comma 1, che il potere esclusivo di decisione da parte dell'organo amministrativo si estende anche alle domande con riserva o prenotative, quelle, per intendersi, di cui all'art. 44 c.c.i.i. La novella poi precisa che tale potere non è solo degli amministratori, ma anche dei liquidatori. Il comma 2 del medesimo articolo è modificato nel senso di chiarire che le variazioni di statuto contenute nel piano, predisposto dall'organo amministrativo o da un creditore o socio concorrente, sono proponibili anche nelle versioni modificate di esso. Nell'art. 120-quater comma 1, c.c.i.i., titolato «Condizioni di omologazione del concordato con attribuzione ai soci», la novella modifica la parola «rango» con «grado». Qui però è solo cosmesi, quando tale norma avrebbe richiesto ben altro intervento, come tra poco vedremo... Nell'art. 120-quinquies c.c.i.i., titolato «Esecuzione delle operazioni societarie», la novella regola con più ampiezza di dettagli gli effetti della sentenza di omologazione sulle modifiche statutarie contemplate dal piano, prevedendo che essa, financo, «tiene luogo delle deliberazioni delle operazioni di trasformazione, fusione e scissione», cosa che potrebbe non esser chiara nel testo attuale. Le innovazioni portate dallo schema di decreto leglislativo. Osservazioni Venendo alle innovazioni, significativo è anzitutto il cambiamento proposto per il comma 2 dell'art. 120-quater c.c.i.i. che sostituisce il rimando alla definizione di impresa minore, di cui all'art. 2, comma 1, lett. b), c.c.i.i. contenuto nell'attuale versione, che era poi la microimpresa comunitaria, con quello di impresa “piccola” definita dall'art. 85, comma 3, come a sua volta novellato [si tratta delle imprese che non hanno superato nell'ultimo esercizio almeno due dei seguenti requisiti: un attivo fino a euro cinque milioni o ricavi netti delle vendite e delle prestazioni fino a euro dieci milioni e un numero medio di dipendenti pari a cinquanta. Tale definizione coincide con quella di piccola impresa di cui alla direttiva (UE) del 21 dicembre 2023]. Tale modifica ha una sua pregnanza in quanto definisce il novero di imprese rispetto alle quali i soci preesistenti possono contribuire in “altra forma” rispetto ai conferimenti in denaro o in natura o ai versamenti a fondo perduto. Siamo quindi in presenza di un miglioramento della posizione di tali soci, ma ci saremmo attesi un adeguamento integrale alla direttiva Insolvency che include in tale novero anche le imprese medie - secondo la direttiva (UE) 2023/2775 del 21 dicembre 2023 le PMI in generale, nozione che comprende le micro, le piccole e le medie imprese, ossia le imprese che hanno un numero medio dei dipendenti durante l'esercizio non superiore a 250, e un totale dello stato patrimoniale non superiore a 25.000.000 euro o ricavi netti delle vendite e delle prestazioni non superiore a 50.000.000 euro –, meglio così temperando i rigori della norma in commento (il favor per i soci di PMI traspare chiaramente sia dal considerando 58, che dal considerando 59 della direttiva Insolvency) La seconda innovazione riguarda la definizione di “valore riservato ai soci” (art. 27 dello schema di decreto legislativo, che interviene sull'art. 120-quater comma 2, c.c.i.i.). La novella vi aggiunge la fondamentale precisazione che tale valore, da cui va dedotto quanto dai soci preesistenti apportato ai fini della ristrutturazione in forma di conferimenti o di versamenti a fondo perduto oppure, come si è visto per le imprese piccole, anche in altra forma, «è determinato in conformità ai principi contabili applicabili per la determinazione del valore d'uso, sulla base del valore attuale dei flussi finanziati futuri utilizzando i dati risultanti dal piano di cui all'articolo 87 ed estrapolando le proiezioni per gli anni successivi». L'assenza di questa indicazione era stata denunciata dalla dottrina che lamentava come la legge non disponesse «un metodo prefissato, il che sottrae tale valutazione, di fatto, ad un sindacato del tribunale» (F. Lamanna, Il codice della crisi e dell'insolvenza dopo il secondo correttivo, Milano, 2022). La novella rimanda al concetto di “valore di uso” dell'impresa del debitore, e vi si legge in filigrana la tripartizione dei principi italiani di valutazione elaborati dall'Organismo Italiano di Valutazione (“PIV”), tripartizione che vede tre approcci metodologici: quello del valore di mercato, quello del valore di costo e, appunto, quello del valore derivante dai risultati attesi nell'uso che dell'azienda faccia il debitore. Scelta, quella del valore d'uso, per certo verso naturale, dato che qui siamo in presenza di un piano molto dettagliato e controllato che prospetta i flussi finanziari futuri; ma, per altro verso, fatta, ci pare, senza considerarne adeguatamente le conseguenze sull'assetto dei rapporti tra soci e creditori – e quindi per il successo delle procedure. In definitiva la novella rimanda al metodo del Discounted Cash Flow o DCF equity side come descritto nei PIV applicato ai valori di piano. In particolare, a pagina 146 è illustrata la formula di calcolo del valore equity side di una azienda, che ci pare si attagli perfettamente alla formula legislativa:

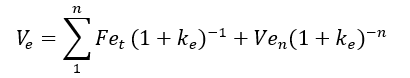

dove: V(e) è il valore del capitale che è nella disponibilità dei soci; Fe(t) sono i flussi monetari disponibili per gli azionisti; k(e) è il costo dei mezzi propri; Ve(n) è il valore terminale al tempo n, quando si conclude il periodo di previsione analitica dei flussi o periodo esplicito di piano. Va però detto che i piani di ristrutturazione hanno un orizzonte esplicito di 3-5 anni e non determinano normalmente il flusso finanziario che si stabilizza oltre tale orizzonte. Per questo la norma parla di “estrapolazione”, alludendo all'operazione di derivare dai dati esposti nel piano un dato che non c'è, vale a dire il flusso stabile creato dall'impresa oltre il periodo esplicito (è possibile però che ora la prassi si adegui e stimi anche il flusso stabile di piano, cioè che il debitore anticipi il tema e svolga lui stesso l'“estrapolazione” voluta dalla norma). Di fatto, per lo più accadrà che l'attualizzazione dei flussi per i soci negli anni di previsione esplicita di piano porterà a risultati molto scarsi, essendo la finanza creata in questa fase destinata a ripagare il debito concorsuale ed eventualmente a sostenere gli investimenti; invece, l'attualizzazione dei flussi perpetui o stabilizzati potrebbe portare a risultati (anche molto) positivi, la misura dei quali dipende fortemente dal valore del tasso di rendimento del capitale proprio [k(e)]. È chiaro che in situazione di post-crisi o insolvenza il tasso di rendimento dovrà incorporare non già e non solo i parametri di mercato di situazioni normali, ma un fattore addizionale che pesi il rischio di effettivo ritorno ad una redditività congrua e stabile (nei PIV l'argomento del “rischio specifico” è trattato nel paragrafo III.2.4 a proposito della dimensione dell'impresa, segnalando come «al diminuire delle dimensioni aziendali tendono ad assumere maggior peso taluni rischi di carattere specifico, quali la concentrazione della clientela, la dipendenza da fornitori strategici o il limitato sviluppo di strutture organizzative manageriali». E più oltre si dice che «la letteratura professionale suggerisce di trattare il fattore dimensione attraverso la rettifica del tasso di attualizzazione». Tutti argomenti amplificati nel caso di PMI che escono da una fase di crisi). In tal senso sarà fondamentale che si sviluppi un'adeguata prassi professionale che orienti esperti e periti chiamati a valutare le imprese nelle situazioni in questione (per una prima analisi del tema delle valutazioni di azienda in fase di crisi si veda M. Bini, Le valutazioni nelle crisi e nelle situazioni di insolvenza delle imprese, La Valutazione delle Aziende, luglio 2019). Ciò detto, e fermo quello che diremo poi su tutto l'impianto dell'art. 120-quater c.c.i.i., non si può non osservare come il legislatore scelga, tra i metodi possibili, quello che maggiormente valorizza l'azienda. Il metodo del costo, infatti, porterebbe a una valorizzazione molto vicina, di norma, a quella del patrimonio netto contabile al momento dell'omologa. Il metodo del mercato forse a qualche cosa in più, ma è difficile immaginare situazioni nelle quali un terzo possa prezzare generosamente un'azienda che sta iniziando il suo percorso di ristrutturazione. Invece, con il DCF si valorizzano al massimo grado le prospettive di rendimento dell'impresa nel lungo termine come illustrate dal piano. Quindi, se non si formerà una prassi che suggerisca tassi di attualizzazione del capitale molto elevati, si otterranno risultati del tutto aberranti, che affosseranno le procedure nelle quali i soci conservino un interesse. E già qui si coglie la criticità dell'intero impianto dell'articolo 120-quater, che può diventare una specie di killer di concordati pur approvati dalla maggioranza dei creditori. Ma, oltre a ciò, la norma in commento ha il difetto di essere incomprensibile nel suo primo comma, toccato, come si è detto, solo nella modifica del tutto irrilevante della parola rango con la parola grado (per un'analisi dell'art. 120-quater, comma 1, ci sia consentito rimandare al nostro Del poco esplorato mondo dei portatori di strumenti di capitale nelle ristrutturazioni del debito, in IUS Crisi d'impresa, 1 novembre 2023; e a La reductio ad absurdum come metodo di interpretazione del Codice della Crisi?, ivi, 6 dicembre 2023). Ci saremmo aspettati un intervento di ben altro spessore, che meglio identificasse la classe che è richiamata nel primo periodo (che nella nostra interpretazione dovrebbe essere connotata dall'avere anche classi di rango inferiore, e quindi essere normalmente classe privilegiata o, ma solo eccezionalmente, classe chirografaria nel caso in cui vi siano creditori subordinati), e per conseguenza quella richiamata nel secondo periodo, dove pensiamo stiano solo le classi che non hanno sotto di sé altre classi, e quindi normalmente le classi chirografarie e eccezionalmente le classi subordinate. Andrebbe poi chiarito come il “valore complessivamente riservato ai soci”, secondo la formula del comma 1, vada ripartito tra le classi del medesimo rango o inferiore della dissenziente (nel mio contributo Del poco esplorato…, cit., propugnavo, interpretativamente, un criterio di proporzionalità basato sull'ammontare dei crediti delle classi osservate). Per non parlare del secondo periodo, ove si pretende che una classe dissenziente che rappresenti una quota infinitesima della debitoria della classe del suo rango debba comunque percepire più di tutto il valore riservato ai soci (così se una classe dissenziente di chirografari rappresenti il 5% della debitoria chirografaria dovrebbe essere chiarito che il confronto tra quanto riservato a tale classe e quanto ai soci debba essere relativo e non assoluto, cioè dovrebbe avere come termine di paragone il 5% di quanto riservato a detti soci, e non il 100%. La lettera della norma indagata oggi porta invece a ritenere che questa classe dissenziente debba vedersi riservato più di quanto riservato ai soci nel loro complesso). Inoltre, latita sempre la definizione di classe dissenziente, che non può essere semplicemente quella che vota contro, ma dovrebbe essere anche “interessata” dal piano di ristrutturazione, cioè classe che contribuisce alla soddisfazione di altre classi rispetto a quanto dovrebbe ricevere secondo la regola di priorità assoluta applicata anche al valore eccedente quello di liquidazione, e non invece anche una classe che ha solo ricevuto dalle altre. Resta poi il dubbio se il giudice, allorché si accinge a omologare un concordato in continuità ai sensi dell'art. 112 comma 2, c.c.i.i. debba di default fare le valutazioni che impone la norma in commento, o se invece ciò debba accadere solo in presenza di una specifica opposizione, come potrebbe suggerire un'interpretazione sistematica dell'art. 48, comma 3. È chiaro che se si formerà una giurisprudenza favorevole all'obbligatorietà della verifica, l'impianto procedurale del concordato in continuità ne uscirà fortemente appesantito. Noi crediamo che questa norma sia il frutto del riflesso pavloviano che il legislatore italiano ha per la regola della priorità relativa. Una volta accettato – obtorto collo si direbbe – che i creditori debbano rinunciare a una parte del patrimonio del debitore, mercé tale regola, scatta il riflesso difensivo e contenitivo. La direttiva Insolvency invero non prevede nulla di ciò, essendo massimamente preoccupata di evitare che i soci possano bloccare o rendere difficoltosa la ristrutturazione (cfr. il considerando n. 57 e l'art. 12), cosa che il codice realizza egregiamente, e forse fin troppo, almeno per le PMI, con le previsioni dell'art. 120-bis. Circa il rispetto dei rapporti di soddisfazione tra creditori e soci, la direttiva si limita a dire che gli Stati possono derogare alla regola della priorità assoluta per consentire ai portatori di capitale di mantenere interessi ai sensi del piano, nonostante la falcidia dei creditori (considerando 56). In verità, i commi 1 e 2 dell'art. 120-quater sono norme non solo di difficilissima interpretazione, ma anche di farraginosa applicazione. Un vero e proprio pasticciaccio brutto. Il tutto si poteva, e forse si potrebbe ancora, risolvere prevedendo che i soci preesistenti non possano detenere all'omologa partecipazioni sociali il cui valore contabile, al netto dei conferimenti in denaro e in natura, e di altre dazioni in altra forma, per le PMI, sia, in proporzione, superiore a quanto promesso ai creditori peggio trattati tra i chirografari (la proporzione va fatta tra il valore nominale dei crediti chirografari della classe in questione e quello di tutti i crediti chirografari, subordinati compresi. Ad esempio: valore totale chirografari: 50 M €; classe ultima chirografari: 12 M €; rapporto tra questa e quelli: 24%; percentuale di soddisfo della classe ultima: 5%; valore di soddisfo della classe ultima: 0,6 M €; patrimonio netto contabile della debitrice all'omologa: 5 M €; partecipazione dei soci preesistenti: 40%; conferimenti dei soci preesistenti: 1 M €; valore riservato ai soci preesistenti: 1 M €; quota di tale valore riferibile alla classe ultima: 0,24 M €. Test superato). L'ultima modifica è quella che muta la collocazione all'interno del codice delle norme in commento, che oggi sono sotto la sezione VI-bis del capo III, e le porta al di fuori del capo sul concordato per metterle in un nuovo capo, il capo III-bis (che in verità potrebbe anche essere numerato IV, dato che, oltre, il titolo IV non ha altri capi). In tal modo tali norme diverrebbero per così dire trasversali e riguarderebbero, in via di principio, tutte le forme di ristrutturazione del debito, e così precisamente:

Sembrerebbe questo un adattamento del codice alla disciplina europea che prevede, al considerando 57, che le legislazioni nazionali debbano evitare interferenze dei soci su tutte le forme di ristrutturazione. Tuttavia, questo improvviso e brusco calare della disciplina in questione nel contesto delle diverse forme di ristrutturazione suscita molti interrogativi. Vi è anzitutto da chiedersi se, e con che limiti, le norme si applichino agli accordi ex art. 56. Probabilmente l'unica previsione che vale per questa procedura è quella dell'art. 120-bis che attribuisce agli amministratori e liquidatori, e solo ad essi, il potere di promuovere la ristrutturazione. Non vedremmo spazio per quella parte dell'articolo che dà ad essi anche il potere di promuovere modifiche di statuto, e ciò in considerazione del fatto che tali modifiche devono essere oggetto della sentenza di omologazione, che in tal caso non si dà. Negli accordi ex art. 57 e nei piani ex art. 64-bis, che invece sono soggetti a omologa, si dovrà ritenere che gli amministratori abbiano il potere di imporre modifiche allo statuto che siano funzionali al successo del risanamento. Ma come si bilancia questo potere? L'art. 120-ter che attribuisce ai soci pretermessi nei loro diritti patrimoniali il potere di voto dopo essere stati classati è pensato per il concordato. Quid negli accordi di ristrutturazione, ove non si prevedono le classi? Penseremmo che sia dato ai soci il potere di opporsi all'omologazione, essendo interessati ad essa, il tutto a norma dell'art. 48 comma 4. L'art. 120-ter appare invece adattabile al caso del piano di risanamento soggetto a omologa ove invece si prevedono classi. Ma l'effetto del voto contrario dei soci sarebbe la bocciatura della procedura, pur quando sia stata approvata dai creditori: e questo sarebbe troppo… È che manca nella novella un ripensamento dell'art. 120-ter per stabilire, ad esempio, la formazione di una categoria o classe di tali soci, cui sia dato il potere di pronunciarsi sulle modifiche con qualche regola di maggioranza – ad esempio quella dell'art. 109, comma 5. In caso di voto favorevole, la modifica si potrebbe intendere come accettata. In caso di voto contrario, occorrerebbe un quid pluris e cioè l'opposizione di un socio dissenziente all'omologa lasciando al Giudice di valutare se la modifica sia effettivamente per “il buon esito della ristrutturazione”. Né la questione può essere risolta ricorrendo al commodus discessus del recesso. Riteniamo infatti che la conservazione del diritto di recesso nelle procedure di ristrutturazione sia in conflitto non solo coi principi del concorso, ma anche, e frontalmente, coi richiamati considerando n. 57 e art. 12 della direttiva Insolvency, essendo il recesso un modo per ostacolare la ristrutturazione, senza neppure la possibilità di revocare la modifica, come si può fare in situazioni ordinarie. Ci pare poi, ed infine, pacifico che nell'ambito e degli accordi e dei piani omologati non può trovare applicazione l'art. 120-quater, che conserva nel titolo la limitazione del suo ambito di applicazione ai concordati. Potrebbe interessarti |