AvviamentoFonte: Cod. Civ. Articolo 2427

07 Marzo 2017

Inquadramento

Si definisce avviamento l'attitudine di un'azienda a produrre utili in misura superiore a quella ordinaria, che derivi o da fattori specifici che, pur concorrendo positivamente alla produzione del reddito ed essendosi formati nel tempo in modo oneroso, non hanno un valore autonomo, ovvero da incrementi di valore che il complesso dei beni aziendali acquisisce rispetto alla somma dei valori dei singoli beni, in virtù dell'organizzazione dei beni in un sistema efficiente ed idoneo a produrre utili. La nozione giuridica dell'avviamento è dunque strettamente legata con quella di azienda.

Ciononostante, nelle norme che disciplinano l'azienda (artt. 2555 e ss. c.c.) non si trova alcun espresso riferimento all'avviamento; la sua rilevanza emerge, tuttavia, indirettamente dalla stessa nozione di azienda e, soprattutto, dalla disciplina del suo trasferimento. Esso è inoltre menzionato all'interno della disciplina del bilancio d'esercizio.

Esistono due differenti accezioni di avviamento:

Definito il concetto di avviamento si può ben comprendere come, nel caso di cessione o comunque di trasferimento di un'azienda, questa componente sia rilevante nella determinazione del valore del capitale economico e quindi anche del prezzo del complesso aziendale. La sua determinazione non è facile, poiché esso è costituito da degli elementi i quali si caratterizzano proprio per la difficoltà nella determinazione del loro valore, ossia gli elementi intangibili. L'avviamento è quindi la voce che raccoglie tutti questi elementi di natura eterogenea in un unico elemento che li rappresenta, che riassume la loro capacità di produrre reddito nel futuro, capacità che non viene riconosciuta nel bilancio d'esercizio, ma che viene fuori soltanto in caso di trasferimento di azienda. Il peso di tali elementi oggi nella determinazione del valore di un'impresa è estremamente elevato, e spesso, addirittura decisamente più elevato rispetto al valore imputabile agli elementi tangibili. Infatti alcuni autori sottolineano tale importanza:

Bisogna però sottolineare che, nei bilanci d'esercizio delle aziende, gli elementi intangibili hanno spesso presenza limitata. Ciò è dovuto, osserva Brugger, a tre ragioni fondamentali:

Alcuni autori, infatti, distinguono tra elementi intangibili visibili, ossia quelli che appaiono nello stato patrimoniale, ed elementi intangibili invisibili, ossia quelli che non lasciano traccia contabile (Invernizzi, Molteni, 1990).

È proprio nelle ipotesi di trasferimenti di azienda che tali elementi invisibili prendono forma, ossia è in tali circostante che vengono rilevati, anche se non agevole si presenta la determinazione dell'area di immaterialità dell'impresa.

Alcuni fattori immateriali sono insiti nell'organizzazione dell'impresa: essi riguardano la sua configurazione istituzionale, la sua localizzazione, il modello direzionale adottato. Vi sono poi quei fattori immateriali che si sviluppano nell'ambito dei processi interni d'impresa. Si tratta di valori intangibili che, di norma, hanno origine nell'ambito dell'attività di ricerca e sviluppo e che sono riflessi in un patrimonio di conoscenze originali, di apporti creativi e di particolari abilità tecniche ed organizzative.

Altri fattori immateriali riguardano poi il rapporto dell'azienda con il territorio, inteso non soltanto in senso fisico, ma come ambiente socio-economico, apprezzabile attraverso la capacità relazionale dell'impresa. La reputazione della proprietà e dell'alta direzione, infatti, oltre al consenso che esse riscuotono in ambito locale, l'atteggiamento dei rappresentanti della pubblica amministrazione nei confronti dell'impresa, delle forze sociali, nonché la comprensione delle logiche di comportamento dei mass media, possono condurre ad instaurare un importante rapporto di solidarietà con gli interlocutori politici e sociali.

Alcuni rilevanti fattori immateriali riguardano invece, ancora, il rapporto con il mercato, ed in modo più specifico con quella o quelle aree di mercato nelle quelli l'impresa estende la propria influenza commerciale. La capacità dell'impresa di cogliere i bisogni e le aspettative dei clienti, l'esistenza di una gamma affidabile di prodotti dotati di caratteristiche distintive difficilmente imitabili, di una capillare rete distributiva fatta di punti vendita efficienti, la fiducia e la fedeltà della clientela, la notorietà, la persistente memoria ed il prestigio dei marchi, nonché l'immagine aziendale costituiscono un importante patrimonio di relazioni commerciali costruite e mantenute nel tempo.

Quindi possiamo concludere che l'avviamento è un ampio contenitore che esprime sinteticamente ed indistintamente valori ed elementi eterogenei i quali non trovano una loro collocazione autonoma all'interno del bilancio d'esercizio, ma che prenderanno sostanza soltanto nel caso di trasferimento d'azienda. In tale circostanza è importante che il patrimonio aziendale venga valutato non solo con riferimento ai valori che appaiono nel bilancio d'esercizio, ma bisogna considerare tutti quei fattori che concorrono alla formazione del reddito, anche se questi non vengono rappresentati in bilancio. Tali valori, detti intangibili proprio perché mancano nella materialità, danno un loro importante contributo nella crescita dell'azienda e soprattutto alla propria redditività e, quindi, in caso di trasferimento, è giusto che al proprietario venga riconosciuto un surplus per ciò che ha creato, perché tali elementi derivano dall'organizzazione, dalla capacità imprenditoriali e da tutti quei fattori sopra elencati. È giusto, a questo punto, che l'acquirente paghi un prezzo maggiore rispetto alla somma degli elementi patrimoniali, proprio perché l'azienda è già avviata.

L'avviamento, come valore economico, assume quindi particolare importanza tutte le volte che è necessario stimare il valore di un'azienda o di un suo ramo, particolarmente in occasione del trasferimento, ma anche in occasione di altre operazioni, ordinarie o straordinarie, che ne postulano la valorizzazione.

L'avviamento può essere positivo (goodwill) o negativo (badwill):

Le perdite, in tali casi, hanno un peso così rilevante sul valore del capitale economico da fare scendere il valore fortemente al di sotto del limite minimo della valutazione di un complesso aziendale in funzionamento. Trattandosi di valore negativo, non viene iscritto nel bilancio di chi acquista l'azienda, né nel bilancio di chi la cede, indipendentemente dalle condizioni giuridiche, eccezionali o normali.

In merito ai metodi adottati per determinare la misura del capitale economico, con quelli misti, in particolare, si giunge a quantificare separatamente il valore dell'avviamento, cioè dell'attitudine dell'azienda a produrre reddito; questo concetto, sotto l'aspetto contabile, si esprime con la differenza tra valore economico, determinato come sommatoria di flussi di reddito attualizzati (R/i), e patrimonio netto rettificato (K').

La differenza in questione può individuare un avviamento positivo (detto anche goodwill) se R/i > K', oppure negativo (detto badwill) se R/i < K'; in questo secondo caso, si noti, la negatività dell'avviamento diminuisce il valore del capitale economico nel suo complesso, il quale tuttavia non può precipitare al si sotto del valore di liquidazione a stralcio.

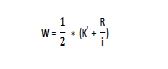

I metodi misti maggiormente utilizzati sono: 1) Il metodo del valor medio: consiste nel comporre la media (semplice o ponderata a seconda del peso che si vuole attribuire a ciascuno dei metodi) fra R/i e K'; la formula che ne deriva è la seguente:

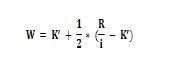

Se questa formula si riscrivesse come segue:

ne seguirebbe che il capitale economico è fatto pari alla somma fra patrimonio netto rettificato e la metà di ciò che poc'anzi è stato indicato come avviamento.

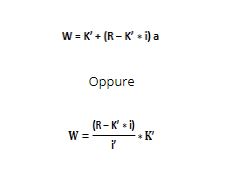

2) Il metodo della stima autonoma dell'avviamento (o “metodo anglosassone”): con questo metodo si fornisce una misura dell'avviamento (denominato sovra-reddito o, se negativo, sotto-reddito) separatamente individuata, da sommarsi al patrimonio netto rettificato; detto sovra-reddito è dato dalla differenza tra il reddito medio prospettico e il rendimento del capitale netto rettificato calcolato ad un tasso normale rispetto al tipo di azienda considerata. Il sovra-reddito, poi, sarà attualizzato per un periodo di tempo pari alla sua durata presunta; la formula che rappresenta quanto detto è la seguente:

A parte il significato dei simboli che è noto, vale la pena di soffermarsi brevemente sul tasso di rendimento del patrimonio netto rettificato (i) e il tasso di attualizzazione del sovra-reddito (i'), due grandezze sulla cui misura la dottrina è divisa tra il renderle uguali e no.

L'ipotesi della difformità dei due tassi, in particolare, si basa sulla considerazione che il primo (i) deve essere comprensivo del rischio specifico dell'impresa esaminata, mentre il secondo (i'), poiché sarebbe funzionale a rappresentare il semplice trascorrere del tempo, dovrebbe contenere una misura del rischio più generale. Nel nostro ordinamento l'avviamento è disciplinato dall'art. 2426 c.c. e dal Principio Contabile OIC n. 24.

Il punto 6, art. 2426 c.c. prevede espressamente che:

Più precisamente, è prevista la possibilità di iscrizione dell'avviamento solo quando questo derivi da un'acquisizione di un'azienda o di una partecipazione, oppure da una operazione di conferimento d'azienda, di fusione o di scissione.

In particolare, l'impostazione civilistica consente l'iscrizione in bilancio dell'avviamento anche nei seguenti casi:

In caso di acquisto di partecipazioni, il Codice Civile stabilisce che la parte del costo di acquisto che eccede la corrispondente frazione del patrimonio netto può essere iscritta nell'attivo, purché ne siano indicate le ragioni nella nota integrativa. La differenza, per la parte attribuibile all'avviamento, deve essere ammortizzata.

Secondo il Principio Contabile OIC 24, affinché l'avviamento possa essere considerato iscrivibile in bilancio, è necessario che presenti le seguenti caratteristiche:

Il valore del goodwill, da iscrivere in bilancio tra le immobilizzazioni immateriali (voce B-I-5 dell'attivo dello stato patrimoniale - art. 2424 c.c.), si determina come differenza tra il prezzo complessivo sostenuto per l'acquisizione dell'azienda (o il valore di conferimento della medesima) ed il valore corrente attribuito agli altri elementi attivi e passivi che la compongono.

Per quanto concerne le perdite di valore, il trattamento dell'avviamento rientra in quello più generale delle immobilizzazioni (art. 2426 c.c., punto 3).

Pertanto, l'immobilizzazione che, alla data della chiusura dell'esercizio, risulti durevolmente di valore inferiore al costo deve essere iscritta a tale minor valore.

A tal proposito, il Principio Contabile OIC 24 precisa che, alla chiusura dell'esercizio è necessario effettuare una rigorosa analisi del valore di avviamento, al fine di rilevare eventuali mutamenti nei fattori e nelle variabili prese in considerazione al tempo dell'originaria rilevazione.

Per cui, nell'ipotesi in cui vengano meno le condizioni originarie che hanno giustificato l'iscrizione dell'avviamento, occorrerà procedere alla svalutazione proporzionale o integrale del goodwill.

Inoltre, in presenza di avviamento negativo (badwill), che si ha quando il risultato reddituale è inferiore a quello patrimoniale, il valore non viene iscritto in bilancio ne da parte di chi acquista ne da parte di chi cede.

Nel contesto degli IAS/IFRS, il trattamento contabile dell'avviamento (IAS 36) differisce dalle norme nazionali non essendo più soggetto ad ammortamento, bensì ad un procedimento di verifica con frequenza almeno annuale della tenuta del suo valore (impairment test) che può condurre solo eventualmente ad una svalutazione.

Diversamente dalla normativa civilistica che, come visto, prevede una durata massima di 5 anni, la disciplina fiscale prevede, ai sensi dell'art. 103, comma 3, T.U.I.R., un limite di durata minimo di 18 anni per l'ammortamento dell'avviamento.

Tale limite temporale, inizialmente stabilito in 10 anni, è mutato con l'entrata in vigore della Legge Finanziaria 2006.

Deducibilità delle quote di ammortamento dell'avviamento (L. 30 dicembre 2018, n. 145 art. 1 co. 1079)

La legge di bilancio 2019 in materia di avviamento (e delle altre immobilizzazioni immateriali), dispone sulla deducibilità delle quote di ammortamento pregresse. In tal senso la legge 145 all'art. 1 comma 1079 stabilisce che le quote di ammortamento relative al valore di avviamento e delle altre attività immateriali che hanno dato luogo all'iscrizione di attività per imposte anticipate, che risultano non ancora ridotte ai fini IRES ed IRAP fino al periodo di imposta in corso al 31 dicembre 2017 sono deducibili come segue:

Viene quindi rimodulata la deducibilità delle quote di ammortamento dell'avviamento in deroga alla disciplina generale ex art. 103 del TUIR secondo il quale le quote di ammortamento del valore dell'avviamento iscritto nell'attivo di bilancio sono deducibili in misura non superiore ad 1/18 del valore stesso. Nota Bene: restano ferme le quote di ammortamento previste precedentemente all'entrata in vigore della L. 145/2018, se di minore ammontare rispetto alle quote rideterminate in base alla legge stessa. L'eventuale differenza, tra le quote di ammortamento determinate precedentemente e quelle rideterminate, sarà deducibile nel periodo di imposta in corso al 31.12.2029.

Riferimenti

Normativi

Prassi

Giurisprudenza

Bussole di inquadramentoPotrebbe interessarti |